Статью подготовили специалисты образовательного сервиса Zaochnik.

Финансовое состояние организации. Анализ по данным финансовой отчетности

Содержание:

Структура и анализ бухгалтерской отчетности

Для выживания в современных условиях предприятия стремятся избежать банкротства, для чего важно знание стратегий управления финансами, структуры капитала в соответствии с составом и источниками образования, доли собственных средств и заемных средств. Необходимо знание основных понятий рыночной экономики, включая понятие платежеспособности и ликвидности, финансовой устойчивости, деловой активности, эффекта финансового рычага. Наряду с этим, чтобы избежать убыточной деятельности, важно знание методик анализа этих показателей. Если грамотно рассчитать показатели, то они принесут результаты при проведении финансового анализа по показателям бухгалтерской (финансовой) отчетности.

Анализ финансовой отчетности является инструментом, предназначенным для того, чтобы выявить проблемы управления финансовой (хозяйственной) деятельностью, выбрать направления инвестирования средств, прогнозировать отдельные показатели.

Анализ бухгалтерской отчетности на примере мы рассмотрим в данном материале. Для этого будет использоваться отчетность предприятия металлургического комплекса ООО "Север".

Начальная стадия представлена анализом Бухгалтерского баланса и Отчета о прибылях и убытках. С помощью него можно получить общие сведений о предприятии.

Первый этап анализа финансового состояния предприятия

На первом этапе анализа предприятие преследует несколько целей:

- оценка масштаба деятельности, включая размер имущества;

- оценить источники финансирования имущества;

- оценить стабильность работы и развития предприятия.

Источниками информации для первого этапа являются форма № 1 "Бухгалтерский баланс"; форма № 2 "Отчет о прибылях и убытках".

Анализ бухгалтерской (финансовой) отчетности (БФО) начинается с рассмотрения состава активов и источника их финансирования (пассива).

С этой целью необходимо рассчитать и проанализировать показатели, которые формируют структуру (долю, удельный вес) и динамику (темп роста и прироста) имущества (актива) и источников их финансирования (пассива).

Цель структурного анализа представлена исследованием структуры и динамики средств компании, включая источники их формирования с целью ознакомления с общей картиной финансового состояния. Для структурного анализа характерен предварительный характер. В соответствии с его результатами невозможно окончательно оценить качественную сторону финансового состояния.

Проведением анализа бухгалтерской (финансовой) отчетности на предприятии ООО "Север" занимается финансовая дирекция совместно с бухгалтерией.

Первым этапом анализа является чтение баланса, в процессе которого показатели разбирают с целью составления первоначального представления о работе компании. При чтении бухгалтерского баланса рассматриваемой компании ООО "Север" (Приложение № 1) отметим, небольшой размер уставного капитала общества (6 млн рублей).

При этом активы включают основные фонды; нематериальные активы, незавершенное строительство, долгосрочные и краткосрочные финансовые вложения, дебиторскую задолженность, денежные средства, запасы.

Основную долю внеоборотных активов составляют основные фонды (в том числе сооружения, здания, оборудование и машины). Баланс отражает определенные изменения за год в структуре долгосрочных финансовых вложений. Если сравнивать показатели начала года, то их рост составил 1,5 раза.

В состав оборотных средств наибольшую долю занимает дебиторская задолженность. Платежи по ней ожидаются в течение года, при этом она на конец года выросла таке в 1,5 раза. Компания обладает значительным объемом запаса, больше половины из которого включает сырье, материалы и прочие аналогичные ценности. Оборотные активы характеризуются почти 3 кратным увеличением по завершению отчетного периода. Это накопление денежных средств на счетах предприятия происходит посредством роста пассива баланса долгосрочных и краткосрочных кредитов и займов.

Источниками средств для работы данной компании могут являться: сумма уставного и добавочного капитала нераспределенной прибыли, долгосрочных и краткосрочных заемных средств, кредиторской задолженности.

Максимальную долю пассива (более ) формирует сумма нераспределенной прибыли. Так, по концу отчетного года ее сумма составила . Существенную долю суммы собственного капитала составляет сумма добавочного капитала

На протяжении года практически вдвое выросла долгосрочная задолженность по займам и кредитам.

Начальный этап анализа бухгалтерской (финансовой) отчетности называется чтением. С помощью него руководство определяет такие показатели, как ликвидность баланса на начало и конец рассматриваемого периода в соответствии с существующими рациональными балансовыми пропорциями. Их соблюдение влияет на финансовую устойчивость компании.

Рассмотрим состав активов:

- Наиболее ликвидные активы (А1) включают суммы всех статей денежных средств, немедленно подлежащих и возможных для использования в текущих расчетах. Эта группа состоит также из краткосрочных финансовых вложений (ценных бумаг).

- Быстрореализуемые активы (А2) представлены активами, для обращения которых в наличность потребуется некоторый промежуток времени. Эта группа включает дебиторскую задолженность с платежами в течение 12 месяцев после наступления.

Степень ликвидности данных активов будет разной, что зависит от субъективных и объективных причин, включая квалификацию финансового персонала компании, взаимоотношения с плательщиками и их платежеспособность, условия предоставления кредитов потребителям, организацию обращения векселей. - Медленнореализуемые активы (А3) представляют часть наименее ликвидных активов. Они состоят из запасов, дебиторской задолженности с платежами от 12 месяцев после наступления очередной даты, налога на добавленную стоимость (НДС) по приобретенным ценностям и прочих оборотных активов.

Товарные запасы невозможно реализовать до тех пор, пока не найдется покупатель. По этой причине запасы сырья, материалов и незавершенной продукции часто требуют предварительной обработки, прежде чем их реализуют и преобразуют в наличность.

- Труднореализуемые активы (А4) включают часть активов, необходимых для использования в хозяйственной деятельности на протяжении длительного промежутка времени. Эта группа состоит из статей I раздела актива баланса "Внеоборотные активы".

Если рассматривать первые 3 группы активов, включая наиболее ликвидные, быстрореализуемые и медленнореализуемые, то для них характерно постоянное изменение в течение текущего хозяйственного периода. Поэтому их относят к текущим активам предприятия, которые более ликвидны в сравнении с остальным имуществом.

В соответствии со степенью возрастания сроков погашения обязательств пассивы по балансу можно сгруппировать определенным образом.

- Наиболее срочные обязательства , включающие кредиторскую задолженность, банковский кредит с наступившим сроком возврата.

- Краткосрочные пассивы состоят из краткосрочных займов и кредитов, прочих краткосрочных обязательств.

- Долгосрочные или устойчивые пассивы , в том числе долгосрочные обязательства, дивиденды, доходы будущих периодов, резервы предстоящих расходов и платежей.

- Постоянные пассивы включают все статьи раздела III баланса "Капитал и резервы".

Анализ ликвидности баланса

Внешние обязательства включают в свой состав краткосрочные и долгосрочные обязательства, взятые вместе.

Организация считается ликвидной в том случае, когда сумма ее текущих активов превышает сумму ее краткосрочных обязательств. Организации могут быть ликвидными в разной степени (в большую или меньшую сторону). С целью оценить реальную степень ликвидности предприятия проводят анализ ликвидности баланса.

Ликвидность баланса формируется степенью покрытия обязательств организации посредством ее активов со сроком превращения в деньги, который соответствует сроку погашения обязательств.

Для определения ликвидность баланса, производят сопоставление итогов приведенных групп по пассиву и активу. При этом баланс можно считать абсолютно ликвидным в случае выполнения нескольких условий:

При выполнении первых трех неравенств, то есть превышении текущих активов над внешними обязательствами предприятия, обязательно будет выполняться и четвертое неравенство.

Последнее неравенство обладает глубоким экономическим смыслом, отражая наличие у организации собственных оборотных средств. Так, происходит соблюдение минимального условия финансовой устойчивости.

Если определенное неравенство из первых трех не выполнено, то можно говорить о том, что ликвидность баланса в большей или меньшей мере отлична от абсолютной. Здесь недостаточное количество средств по одной группе активов можно компенсировать излишком по другой группе. При этом компенсация осуществляется только по стоимостной величине, поскольку в реальной платежной ситуации менее ликвидные активы не способны осуществить замену более ликвидных.

С целью получения наглядного материала и соблюдения балансовых пропорций рассматриваемой компании ООО "Север" представим данные в таблице по состоянию на конец года (табл. 1)

Таблица 1. Анализ ликвидности баланса ООО "Север", млн рублей

Сопоставляя итоги групп по активу и пассиву, получим следующие неравенства:

Таблица 1 отражает абсолютную ликвидность баланса предприятия на начало отчетного года, поскольку все условия соблюдаются. Этого нельзя сказать о завершении года, так как одно значение обладает противоположным знаком. При сопоставлении по балансу активов и обязательств было выявлено несоответствие в 3 пропорциях. В нашем примере это свидетельствует о недостаточном количестве материалов, запасов, сырья, незавершенной продукции.

Увеличилось и преобладание капитала, включая его резервы, над суммой труднореализуемых активов. Это можно считать позитивной тенденцией, свидетельствующей об укреплении финансовой устойчивости предприятия.

Недостаточное количество запасов ООО "Север" восполняется с помощью выросших на конец отчетного периода денежных средств на расчетном счете и суммы краткосрочной дебиторской задолженности.

Анализ отчета о прибылях и убытках

Отчет о прибылях и убытках в бухгалтерском учете даст возможность увидеть годовой финансовый результат работы компании, определяется величина результата, включая реализацию продукции, проведение прочих операций, сумма текущего налога на прибыль к уплате, а также чистая прибыль, остающаяся в распоряжении компании.

Предоставление всех этих данных происходит за отчетный и предыдущий период, обеспечивая возможность сравнить соответствующие показатели за два периода (года).

Рассматривая Отчет о прибылях и убытках ООО "Север", представленный в приложение № 2, отметим, что прибыль от реализации продукции (основной деятельности) в предыдущем периоде составила , а в отчетном периоде — (в 1,8 раз больше).

Рассматривая прочие операции, в том числе выбытие основных фондов, прочих активов и др., можно сказать, что компания в предыдущем году получила убыток в размере , а в отчетном году он стал меньше, составляя .

Что касается внереализационных операций, то в прошлом году зафиксирована сумма убытка — , в отчетном году эта сумма уже была .

Таким образом, в общем балансовая прибыльность отчетного года была образована с помощью доходов, получаемых от продажи товара. При этом убытки, которые предприятие получило от прочей реализации и от внереализационных операций, уменьшили сумму прибыли.

Чтение отчетности может дать пользователям большую, но не всю информацию. С целью более детального анализа работы компании по его отчетности необходимо использовать вертикальный и горизонтальный анализ.

Вертикальный анализ представлен иным представлением финансовых отчетов по части баланса в форме относительных показателей. Это представление дает возможность отразить удельный вес по каждой статье баланса в общем итоге баланса (в процентном соотношении к итогу баланса).

Структурный анализ позволяет определить в балансе соотношение между оборотными и внеоборотными активами, включая их структуру, удельный вес собственных и заемных средств, структуру капитала по видам. С помощью вертикального анализа есть возможность наглядного определения значимости в балансе активов и пассивов.

Горизонтальный анализ баланса состоит в построении аналитических таблиц (одной или нескольких), в которых происходит дополнение абсолютных показателей относительными темпами роста (снижение). Здесь, главным образом, берутся базисные темпы роста за несколько лет (периоды смежные) и анализируется изменение по отдельным балансовым статьям, прогнозируется их значение.

Часто использование горизонтального и вертикального анализа в бухучете происходит одновременно, поскольку они способны дополнять друг друга (табл. 2).

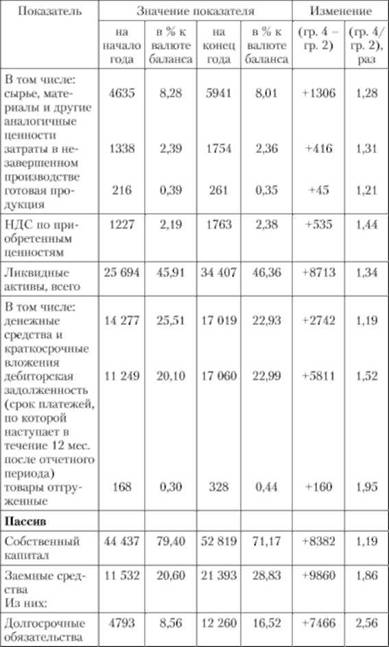

Таблица 2. Структура имущества и источников его образования ООО "Север", млн руб.

И таблицы 2 видно, что имущество (активы) предприятия за рассматриваемый год выросло на , что составило . В этом случае доля недвижимого имущества и оборотных средств во всей сумме активов остается почти без изменений. В сумме текущих активов запасы производства увеличились в раза, при этом максимальный рост происходит через рост затрат незавершенного производства в раза. В раза вырос и налог на добавленную стоимость приобретенным ценностям.

Рост ликвидных средств на происходит, главным образом, через рост суммы дебиторской задолженности ( раза). Состав ликвидных активов почти в 2 раза увеличился за счет стоимости по отгруженной продукции, при этом эта доля в общей сумме активов не столь существенна.

Пассивную часть баланса можно охарактеризовать преобладанием собственного капитала. Но, несмотря на его рост, доля собственного капитала во всей структуре источников средств снижается на . Это можно объяснить ускоренным темпом роста заемных средств (выросли на млн. рублей). Так, рост объема финансирования работы компании был отмечен на уровне , обеспечен заемными средствами и на посредством собственного капитала.

Предприятию необходимо обратить внимание на состав заемных средств. В отчетном периоде происходит существенное увеличение (в три раза) краткосрочных и долгосрочных кредитов и займов. По этой причине, предположим, что предприятие имело сложности в области собственных источников финансирования.

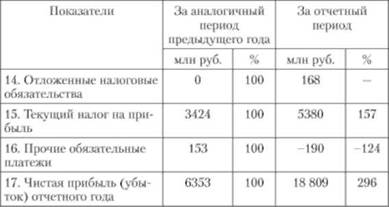

Анализируя Отчет о прибылях и убытках, можно отметить, что финансовые результаты компании были сформированы с помощью основной деятельности. Так, если сравнивать с показателями предыдущего периода, то сумма прибыли от реализации выросла в раза (табл. 3).

Таблица 3. Горизонтальный анализ ООО "Север" по Отчету о прибылях и убытках

Из таблицы мы видим, что на рост прибыли от реализации влияет рост выручки. Тем не менее, в течение года произошел и рост прочих расходов. Это происходит по причине роста расходов, имеющих отношение к списанию сумм дебиторской задолженности с истекшим сроком исковой давности, курсовых разниц (операции с иностранной валютой).

Можно отметить, что бухгалтерия в этом случае должна усилить контроль своевременного погашения дебиторской задолженности.

Анализ бухгалтерской (финансовой) отчетности предполагает расчет аналитиками финансовых показателей для исследования связи между соответствующими элементами отчетности. При использовании этих относительных величин, финансовых коэффициентов, специалистами проводится оценка показателей в динамике с сопоставлением результатов работы компании по отраслевым результатам деятельности компаний-конкурентов. Сравнение происходит и по соответствующим стандартам. Применение показателей и коэффициентов определяет возможность быстрой оценки финансового состояния компании.

Анализ финансовых коэффициентов

Показатели, которые определяются и интерпретируются посредством приведенных приемов анализа, не могут сформировать полную картину. Их нельзя считать окончательными критериями в деле принятия решений пользователями, если не были даны причины изменения показателей анализа.

Так, кредиторы не могут принимать решения о выдаче кредита только на основе количественных значений показателей ликвидности баланса, а финансовый руководитель не вправе делать выводы о допустимости привлечения заемного капитала только основываясь на показатели финансовой зависимости.

По этой причине самой достоверной оценкой настоящего положения компании, формирования стратегии и тактики ее развития, помимо горизонтального и вертикального анализа используют анализ коэффициентов.

Анализ финансовых коэффициентов определяет отношение между различными статьями отчетности. Так, показатели платежеспособности и ликвидности дают возможность провести сравнение долговых обязательств компании с имеющимися у нее активами, показатель автономии способен определить часть собственного капитала в совокупной сумме активов.

Компании определяют и сравнивают несколько групп финансовых показателей.

К первой группе можно отнести показатели платежеспособности и ликвидности. Достаточно платежеспособное предприятие имеет много возможностей привлекать дополнительные заемные средства и получать кредиты (кредитоспособность). Помимо этого, данная группа включает показатели, по которым судят о возможности дальнейшей работы компании. К примеру, по показателю чистого оборотного капитала судят о том, насколько компания может погасить собственные краткосрочные обязательства для продолжения операционной деятельности.

Ко второй группе относятся показатели устойчивости (показатели управления источниками средств).

Третья группа включает показатели деловой активности (показатели управления активами).

Первостепенное значение имеет анализ платежеспособности компании, но, наряду с этим, исходя из условий функционирования отечественных компаний с практическим отсутствием законодательно регламентированных возможностей взыскать долги с предприятий-должников и не всегда ликвидными краткосрочными финансовыми вложениями, компания должна выбрать конкретный коэффициент с целью оценки платежеспособности и ликвидности.

Оценивая платежеспособность по показателю текущей платежеспособности и ликвидности, не всегда можно прийти к точным результатам, поэтому часто требуется оценка показателя абсолютной ликвидности.

Кредиторами и владельцами также уделяется внимание долгосрочной финансовой и производственной структуре компаний. Кредиторы чаще интересуются мерой финансового риска, степенью защищенности вкладываемых средств, то есть оценивают способность компании к погашению долгосрочной задолженности. Собственники и управляющие больше интересуются структурой капитала, включая сочетание разных источников в финансировании активов.

Все перечисленные задачи способны решить показатели финансовой устойчивости, в соответствии с которыми собственники и администрация могут определить допустимую долю заемного и собственного капитала в качестве источника финансирования.

Кредиторы предпочитают выдавать кредиты компаниям с относительно небольшой долей заемного капитала. Администрация же, напротив, предпочитает относительно высокую степень финансирования активов компании с помощью заемных средств.

Любые заимствования обязывают с определенной периодичностью выплачивать проценты по ним, для чего необходима оценка способности компании к выплате с определением размера, который позволит не оказаться несостоятельным плательщиком.

Группа показателей финансовой устойчивости также включает показатели, помогающие компании определить перспективную финансовую политику, а кредиторам принять решение о предоставлении ей дополнительных займов.

Показатели деловой активности необходимы любой компании для оценки эффективности использования имеющихся активов. Они дают возможность оценки оптимального размера и структуры активов с точки зрения функционирования компании. Сумма активов должна быть оптимальной и достаточной для выполнения производственной программы. Таким образом, анализ по финансовым коэффициентам лучше всего применять при составлении документации, которая включает финансовые данные.

Навигация по статьям