- 19 мая 2023

- 9 минут

- 1 003

Элементы налога и их функции

Статью подготовили специалисты образовательного сервиса Zaochnik.

Элементы налога

Обособлено от вопросов функций налогов и их классификации стоит вопрос о том, что нужно делать, чтобы разработать и ввести конкретный налог? В данной статье постараемся на него ответить.

В соответствии со ст. 17 НК РФ для установления налога необходимо определить кто является налогоплательщиком данного налога и определить элементы налогообложения. К обязательным элементам налога относятся:

- Объект налогообложения.

- Налоговая база.

- Налоговый период.

- Налоговая ставка.

- Порядок исчисления налога.

- Порядок и сроки уплаты налога.

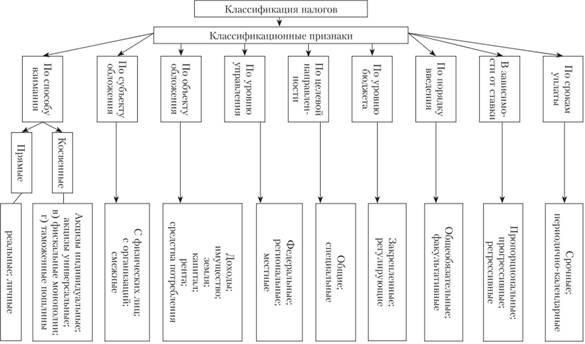

На изображении ниже представлена схема классификации налогов.

Также стоит отметить, что существует ещё один элемент налога, который по своей сути не является обязательным, иначе говоря, налог может устанавливаться и без него – это налоговые льготы, которые является частичным или полным освобождением от уплаты налога.

Установление льгот происходит только посредством законодательных актов и не могут быть личной выгодой какого-то индивида. При введении налоговых льгот должны на законодательном уровне предусматриваться основания для их применения налогоплательщиком. Налоговые льготы выступают в виде необлагаемого минимума, вычетов из облагаемого дохода, уменьшения ставки налога, и в том числе отсрочка или рассрочка платежа и других преференций для налогоплательщика.

Необходимо особое внимание уделить тому, что умело применяемые налоговые льготы представляют собой важный инструмент в руках государства, которое с его помощью регулирует рыночную экономику.

Дж. М. Кейнс утверждал, что именно манипуляция налогами и налоговыми льготами является камнем преткновения в учении о регулировании экономики со стороны государства.

В случае, когда устанавливается не налог, а сбор, то так же первоочерёдное определение происходит в отношении плательщиков сборов, а только затем элементы обложения применительно к данному сбору.

В качестве объектов налога выступают доход, прибыль, имущество налогоплательщика, капитал, ценные бумаги, стоимость реализованных товаров, выполненных работ, оказанных услуг; отдельные виды деятельности, добавленная стоимость, пользование природными ресурсами, другие экономические основания, имеющие стоимостную, количественную или физическую характеристику.

Примечательно, что всякий объект имеет свой самостоятельный объект налогообложения. Обобщённое определение данного элемента в налоговом законодательстве отсутствует.

Налоговая база и налоговый период

Налоговая база – это количественное выражение предмета налогообложения, его стоимостная, физическая или любая другая характеристика.

Важно понимать, что налоговая база определяется индивидуально для каждого вида налога. Она является той частью предмета налогообложения, для которой применяется налоговая ставка. Необходимо отметить, что в понятие налоговой базы налога на прибыль организаций включается не вся полученная налогоплательщиком прибыль, а лишь та, которая облагается налогом.

Налоговый период – это срок, на протяжении которого происходит формирование налоговой базы, а также окончательно определяется размер налогового обязательства и исчисляется сумма налога, которая необходима к уплате.

Налоговый период определяется на основе циклического характера большинства объектов обложения, к примеру, получения прибыли, заработной платы, добавленной стоимости или реализации товара. Зачастую налоговый период идентичен по сроку календарному году, однако для некоторых видов налогов устанавливается и другой период.

Налоговый период обычно не устанавливается для разовых налогов, сборов и пошлин.

Налоговая ставка – это величина налога на единицу обложения.

Ставки бывают твёрдыми или процентными, это напрямую зависит от характера объекта налогообложения. Установление твёрдой ставки происходит в абсолютной сумме на единицу обложения вне зависимости от размера дохода. Их применение характерно для обложения земельных участков, недвижимого имущества, а также они зачастую используются при установлении акцизов.

Процентные ставки также называются адвалорными, они выражаются в процентах от единицы обложения. Таким образом чаще всего облагается прибыль и доходы физических лиц. В некоторых ситуациях они применяются вместе с твёрдыми ставками при обложении акцизами.

Динамика роста объекта налогообложения влияет на характер налоговой ставки, в этой связи они могут быть прогрессивными, пропорциональными и регрессивными.

Пропорциональные ставки действуют в одинаковом проценте к объекту налога без учёта его роста или снижения. Прогрессивные ставки растут по мере роста объекта обложения. Регрессивные ставки уменьшаются вместе с тем, как происходит рост объекта налогообложения.

Для РФ в 1990-е гг. была характерна прогрессивная ставка подоходного налога, а в настоящее время она является твёрдой и равна 13% от всех основных трудовых доходов.

Кроме того, в России применялась и регрессивная ставка одновременно с тем, как действовал единый социальный налог. Примечательно, что в разные годы она применялась и в США с целью исчисления подоходного налога.

Преимущества и недостатки налоговых ставок

Надо отметить, что на протяжении многих лет, более двух веков, разворачиваются настоящие научные дискуссии о преимуществах и недостатках разных видов налоговых ставок.

Выделяют несколько видов налоговых ставок по их содержанию:

- Маргинальные ставки. Такие ставки, которые непосредственным образом указаны в законе о каком-то конкретном налоге.

- Фактические налоговые ставки, определение которых происходит посредством отношения уплаченного налога к налоговой базу.

- Экономические налоговые ставки. Это ставки, которые являются выражением отношения уплаченного налога ко всему полученному доходу.

Порядок исчисления налога

Порядок исчисления налога – это последовательность действий по исчислению суммы налога.

В соответствии с НК РФ налогоплательщик самостоятельно должен рассчитать сумму налога, которая подлежит уплате за отдельно взятый налоговый период, опираясь на налоговую базу, налоговую ставку и налоговые льготы.

Необходимо также особое внимание уделить вопросу о том, что существуют некоторые ситуации, когда налоговая ответственность ложится на налогового агента или на налоговый орган. Для последнего характерна следующая ситуация: не позднее 30 дней до срока платежа налоговый орган должен направить налогоплательщику налоговое уведомление. В данном уведомлении содержится информация о размере налога, который подлежит уплате, расчёт налоговой базы и срок уплаты налога.

Порядок и сроки уплаты налога – это последовательность внесения налогоплательщиком или налоговым агентом суммы налога в конкретный бюджет.

Налог взимается тремя методами:

- Метод "у источника". Его применение целесообразно при налогообложении заработной платы и других выплат с тех, кто занят на наёмном труде. Предприятие-работодатель в данной ситуации играет роль налогового агента и обязано перечислять сумму исчисления в бюджет ещё до получения дохода.

- Взимание налога по декларации. Данный метод используется по отношению к индивидуальным предпринимателям, а также в ситуации, когда необходимо обложить налогами нефиксированные доходы. Уплата такого налога происходит после получения дохода.

- Кадастровый метод. Кадастр представляет собой реестр типичных объектов, зачастую это земельные участки, недвижимое имущество и транспортные средства. Посредством применения кадастра устанавливается доходность объекта налогообложения, на основе средних показателей исчисляется сумма налога необходимая для уплаты.