- 9 сентября 2023

- 51 минута

- 1 815

Вексель, его функции. Разновидности векселей

Статью подготовили специалисты образовательного сервиса Zaochnik.

Функции векселя

Основная функция векселя такая же, как и у денег. Он является платёжным средством. Предоставляет возможность бизнесменам совершать покупки с отсрочкой, поставщикам даёт возможность относительно без проблем получать кредиты в форме учёта векселей, срок платежа по которым ещё не наступил.

По праву можно сказать, что с развитием товарно-кредитных отношений, вексель стал универсальным кредитно-расчётным инструментом финансовой системы. Примечательно, что вексель выполняет не только функции средства платежа, кредитных денег, но и стал объектом купли-продажи, учёта залога и т.п.

В соответствии с Женевской конвенцией, применяемый для расчётов вексель, получил следующее определение:

Вексель – это безусловный письменный приказ, которые адресован одним лицом другому, подписанный лицом, выдавшим его и требующим от получившего лица оплаты по требованию или в установленный момент времени в будущем конкретную сумму указанному лицу или предъявителю.

Однако существует мнение, согласно которому предполагается, что более правильно говорить о том, что вексель представляет собой суррогат денег, благодаря элементарной практике передаточных надписей, в том числе солидарной ответственности, которая связывает всех участников по векселю. Из чего следует, что вексель, приобретая эластичность и подвижность, может выступать в качестве средства обращения и платежа, практически в полной мере заменяя собой деньги.

Вексель значительно сокращает время расчётов, поскольку один и тот же вексель может погасить несколько денежных обязательств.

Если платёж по векселю не произошёл вовремя от должника к получателю, то согласно правилам векселей, его держатель может потребовать от векселя предшественника нужную сумму.

Вексель пережил серьёзное развитие и в процессе своей эволюции от приобрёл определённые свойства других денежных документов, таких как ценные бумаги. Впоследствии по своей правовой природе вексель является в странах континентального права ценной денежной бумагой, а в странах общего права он имеет свойства оборотного документа.

Виды векселя

Для международной практики характерны два вида классических векселей:

- Простой вексель.

- Переводной вексель.

Простой вексель

Простой вексель – это обязательство в письменном виде, которое ничем не обусловлено для векселедержателя, подразумевающее уплату конкретной суммы денег в установленный период времени и в определённом месте векселедержателю или по его просьбе.

Самой близкой по значению для простого векселя является долговая расписка, которая подразумевает приблизительно такую же суть.

Вексельное законодательство не распространяется на долговую расписку.

Долговая расписка регулируется общегражданскими правовыми нормами. Её основное отличие от простого векселя состоит в том, что она порождает казуальное, а не абстрактное обязательство уплаты. Её передача может происходить по индоссаментам, хотя не исключены случаи свидетельствования посредством нотариального заверения, которое не обладает свойством публичной ответственности.

Определение простого векселя можно найти в Законе о переводных платежах 1882 г., которое гласит, что это безусловное письменное обещание, которое предоставляется одним лицом другому, подписанное этим векселедателем, в котором описано обязательство об уплате:

- По требованию в указанную дату.

- Обозначенную сумму денег.

- Определённому лицу по его распоряжению или предъявителю.

Простой вексель является обещание заплатить конкретную сумму денег определённому лицу. Вместе с тем необходимо не забывать, что переводной вексель представляет собой требование платежа. В таком векселе изначально участвуют два лица: векселедатель и векселедержатель. В качестве векселедателя представлено лицо, которое самостоятельно и прямо безусловно обязуется платить по выданному им векселю. Векселедержатель в данной ситуации – это первый приобретатель, которому принадлежит право на получение платежа по векселю.

Разница простого и переводного векселя состоит в том, что простой вексель должен быть оформлен и подписан лицом, которое даёт обещание уплатить по задолженности и отправляется лицу, которому покупатель задолжал денег.

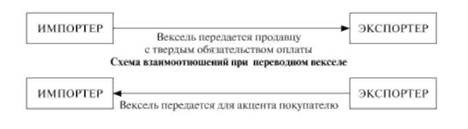

На рисунке ниже представлена схема взаимоотношений при простом векселе, а также различие между простым и переводным векселями.

Переводной вексель

Выписывается переводной вексель экспортёром и отправляется покупателю. Часто переводной вексель называют неполноценным, но только до момента, пока он не доставлен ремитенту, или, получателю денег по переводному векселю. Стоит отметить, что правила, которые касаются акцепта, никак не связаны с простым векселем, в силу того, что они не требуют акцептования.

Простой вексель невозможно опротестовать.

Обязательное условие при заполнении векселя – гербовая бумага. Именно на неё выполняется долговое обязательство. Это обязательное требование российского законодательства. Но стоит помнить, что данное правило не распространяется на переводные векселя, которые выпускаются российскими экспортёрами в рамках инкассовых или аккредитивных операций, в том числе на траты импортёра, которые выпускаются с целью рефинансирования.

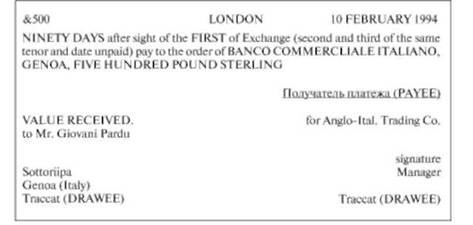

В основе вексельной метки определение названия документа, который отличает вексель от иных похожих документов – долговых обязательств. Также стоит отметить, что вексель должен содержать денежную сумму, срок платежа, место платежа, наименование первого приобретателя векселя. Плательщик, или, по-другому, трассат, имеет обозначение названия лица в левом нижнем углу на левой стороне векселя. Выглядит это так:

Передача векселя

Векселя выступая в роли ценных бумаг обладают обороноспособностью. Если вексель используется как платёжное средство, то первый приобретатель векселя имеет полное право передать его в собственность другому лицу, такое же право имеют и следующие приобретатели. Передача векселя в собственность как процесс называется индоссаментом. Лицо, которое передаёт вексель другому – индоссантом, а то, которое получает – индоссатом.

Правовое регулирование индоссамента единое для всех стран, имеются в виду страны, где применяется Женевская система права и английская. Лицо, которому переуступается вексель, получает больше прав в сравнении с предшественниками. В случае, когда держатель векселя представлен законным держателем, то он имеет вексель вне зависимости от каких-то недостатков права всех предыдущих держателей или от личных претензий от владельцев друг к другу, что даёт ему право требовать осуществления платежа по векселю.

Законный держатель векселя – это лицо, которое полечило полный и оформленный вексель добросовестно, за какую-то собственность, без заметных дефектов в праве со стороны лица, передающего вексель, до истечения по нему срока выплаты и без пометки, что он был ранее опротестован.

Для законного держателя также характерны следующие признаки: оно законным путём получило этот вексель от законного держателя и оба они не участвовали в мошеннических деяниях. В таком случае затрагивающий вексель имеет право называться держателем, в отношении акцептанта и всех лиц по векселю до момента его передачи. Если вексель передаётся его законному держателю, а акцепт отказывается от него, то он возвращается во владение трассанта, и он может принять на себя права законного держателя.

Суть индоссамента заключается в том, что через его проставление на оборотной стороне векселя или на добавочном листе передаточной надписи вместе с векселем третьему лицу одновременно передаётся право, которое позволяет получить платёж.

Индоссирование векселя – действие, которое направлено на передачу векселя.

Различают два вида передаточных надписей: именная и бланковая подписи. Именная подпись кроме подписи лица, которое предоставляет вексель, обязательно содержит информацию об имени нового приобретателя векселя. Бланковая подпись – это подпись лица, которое передаёт вексель – индоссанта, суть в том, что она не содержит информации о том, кому передаётся вексель. В случае, когда на оборотной стороне нет месте для совершения передаточной подписи, то она совершается на добавочном листе, который специально для этого прикрепляется так, чтобы индоссамент начинался на самом векселе, а заканчивался на его аллонже.

При передаче векселя от индоссанта к индоссату взимается гербовый сбор.

Бывают ситуации, когда вексель может стать не соответствующим по требованиям к внешнему виду, например, если на нём размещена неправильная передаточная подпись. Вопросы к передаточной подписи могут возникнуть в том случае, если есть сомнения в отношении того, действительно ли она сделана конкретным ремитентом.

Передача векселя по индоссаменту может иметь разные цели. В основном это передача индоссату права собственности на вексель. Также можно говорить о возможности залогового индоссамента, в том числе и для выполнения индоссатом поручения индоссанта.

Банк может совершать все необходимые действия для получения платежа, в случае, когда он посылает своим корреспондентам на инкассо тратты, которые выставляются по его приказу экспортёрами на иностранных импортёров, в том числе простые векселя, которые были выданы иностранными компаниями и проставляет препоручительство индоссаменты в пользу для иностранного банка-корреспондента.

Поручительство по векселю

Оплата векселя дополнительно гарантируется через поручительство лица, которое принято называть авалистом. Аваль является банковской гарантией, которая выражается в форме подписи на лицевой стороне векселя, что примечательно, она сопровождается надписью «считать за аваль», или какими-то иными словами.

Авалем может быть одна подпись, которая поставлена на лицевой стороне векселя, если эта подпись не является подписью векселедателя или акцептанта. Ответственность авалиста соответствует той стороне, за которую он дал аваль. В его полномочиях ограничить себе обязательство в отношении суммы, срока или иного условия, которое записано на векселе.

Банк, который выступает в качестве авалиста, выдаёт поручительство по векселю за самого векселедателя и за каждое другое обязанное по векселю лицо. Авалист отвечает солидарностью с основным вексельным должником, которому он гарантировал исполнение обязанности. При оплате векселя, авалист становится обладателем прав лица, обязательства которого он исполнил.

Институт вексельного поручительства неизвестен в Английском праве. Однако в США ЕТК предусмотрена возможность предоставления гарантии платежа по оборотному документу. Но не стоит забывать, что в Великобритании аваль после некоторого перерыва снова стал востребованным, в большей мере для операций «а-форфе».

Примечательно, что авалировать можно только тот вексель, который подлежит оплате спустя некоторое время, а тот, который подлежит оплате по предъявлению, авалировать нельзя. Первоначальная сторона не имеет права сама авалировать переводной вексель, поскольку несёт ответственность по нему в любом случае.

Согласно юридическому значению, аваль представляет собой дополнительную ответственность другого лица. Вексель авалируется в большинстве случаев только после его акцепта трассатом, со стороны банка. Для данной операции не существует правовых норм, в таком случае любое лицо может авалировать вексель посредством проставления печати на вексель «за аваль», которая сопровождается подписью уполномоченного лица.

Выдача аваля является платной услугой. Плату за данную операцию взимает банк в процентах от суммы векселя. Если оплата за авалирование векселя производится в банк, то он в праве требовать от векселедержателей возврата сумму процента и пеню за каждый день просрочки платежа и покрытия иных расходов.

Переводной вексель или тратта

Переводной вексель – это письменный документ, который содержит информацию о безусловном приказе векселедержателя плательщику об уплате конкретной суммы денег в определённый срок в определённом месте векселедержателю или его приказу.

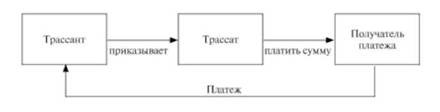

Лицо, которое выдаёт переводной вексель, именуется трассанта – передатчика; лицо, на которое выписан переводной вексель и которое обязано выплатить по векселю указанную сумму денег, именуется трассатом; лицо, которое должно получить деньги по векселю, именуют ремитентом.

На картинке ниже показаны взаимоотношения по переводному векселю схематично.

Платёж через банковскую тратту

Банковская тратта – это чек, который выписан банком на один из своих банковских счетов.

Банковская тратта может быть выписана британским банком и содержать в себе указание о платеже с его собственного банковского счёта на счёт банка-корреспондента в зарубежной стране.

Чтобы наиболее детально разобраться в процедуре оплаты долгов зарубежным поставщикам через банковскую тратту нужно обратиться к примеру.

Британская компания хочет заплатить поставщику во Франции через банковские тратты. Ей необходимо выдать банку требование в письменном виде своему британскому банку на предоставление данной тратты. В этом требовании необходимо указать банку, чтобы он купил евро по курсу спот от её имени и дебетовал её счёт на стерлинговый эквивалент этой тратты плюс банковские комиссионные.

Примечательно, что если у компании есть счёт в этом банке в евро, то она может распорядиться, чтобы тратта предоставлялась посредством дебетования этого валютного счёта.

Британский банк дебетует счёт компании и передаёт тратту ответственному представителю. Она должна быть послана поставщику во Францию. Иначе говоря, именно клиент банка несёт ответственность за пересылку тратты за границу. В случае потери или кражи тратты в процессе пересылки, банки без особого желания идут на прекращение действия утерянной тратты, в силу того, что это подрывает их репутацию, если они не смогут оплатить собственные чеки.

Банковская тратта несёт в себе особые гарантии платежа, банки не хотят терять её.

Тратта выписывается на банковский счёт, который британский банк имеет в банке-корреспонденте во Франции. Ведётся данный счёт в евро. Британский банк информирует французский о том, что произошла выдача данной тратты и посылает прошение дебетовать свой счёт, в момент, когда тратту предоставит французский поставщик. Данный запрос обычно пересылают авиапочтой. Таким образом, французский поставщик предоставит тратту в свой французский банк на оплату, банк сможет совершить платёж и дебетовать счёт английского банка.

Ситуация, которая описана выше имеет отношение к траттам, деноминированным в иностранной валюте. Точно так же может быть выписана банковская тратта, которая подразумевает совершение платежей в другой валюте. В любом случае алгоритм один и тот же, поставщик предоставляет тратту в банк и просит свой банк инкассировать платёж.

Вексель, который был выписан в Великобритании экспортёром на лицо, которое находится за границей, или вексель, который был выписан за рубежом иностранным экспортёром на британского импортёра, представляет собой иностранный вексель вне зависимости от того, в какой валюте он должен быть оплачен. Сумму, которую нужно выплатить по векселю, в соответствии с Законом о переводных векселях 1882 г. представляет собой конкретную сумму или «означенную» сумму. Согласно этому закону:

- Оплата процентов включается, но не обязательно в сумму платежа, при условии, что это заранее обозначено. Проценты рассчитываются с даты выписки векселя, в случае если в векселе нет других обозначений.

- Вексель может быть оплачен частично, несколькими платежами, если это предусмотрено условиями на векселе. Могут быть даны другие указания, в соответствии с которыми вся сумма будет предоставляться к оплате, если трассат отказывается от частичных оплат.

- Вексель оплачивается согласно обменному валютному курсу, к примеру, тому курсу, который действует на дату подписания векселя, или по тому курсу, который установлен согласно указаниям на самом векселе.

Акцепт

Когда трассант векселя желает убедиться в том, что трассат обязательно заплатит получателю платежа в срок, то он представляет вексель трассату или через банк для акцепта. В итоге переводной вексель как таковой не имеет никакой законной силы в качестве платёжного средства, а представляет собой лишь «представителя» реальных денег, из чего следует, что должник, письменно подтверждает своё согласие произвести платёж по векселю, совершает акцепт тратты.

Ниже на картинке пример акцепта переводного векселя.

До момента акцепта векселедатель переводного векселя и плательщик между собой никак не связаны вексельными правоотношениями. Их объединяют общегражданские правоотношения, которые вытекают из сделки, являющейся основой векселя.

Акцент – это только атрибут переводного векселя.

Особенность простого векселя в том, что векселедержатель априори согласен его погасить с момента подписания им.

Предъявление тратты в такой ситуации рассматривается как право векселедержателя, но не обязанность.

Современное вексельное право подразумевает смешанность системы, в которой разделяются случаи, где акцепт обязателен и где он факультативен. Обязательность акцепта возникает при прямом указании об этом в законе, либо, когда законом заранее предусмотрено право выдвинуть к акцепту со стороны трассанта подобные условия при его выписке. Согласно английскому праву, допускается указание обязательности предъявления векселя к акцепту. Такая ситуация показывает, что предъявить вексель к акцепту нужно раньше, чем он будет предъявлен к оплате. Если данное правило не соблюдается, то это может стать причиной лишения права регресса, в силу того, что регрессивные обязательства появляются в этом случае исключительно в момент выполнения векселедержателем своей прямой обязанности по предъявлению векселя к акцепту.

Как показывает практика в обращении предпочтение всегда получают акцептованные переводные векселя, поскольку высоколиквидная ценная бумага представляется в момент, когда она содержит обязательства трассанта и плательщика.

Стоит отметить, что предъявление векселя к акцепту должно состояться в месте нахождения плательщика. Если это происходит в другом месте, то плательщик имеет право дать акцепт, но имеет основания отказаться от данного действия.

Акцепт может произойти в любое время до наступления срока платежа. Однако стоит отметить, что здесь существуют некоторые исключения: срок акцепта может быть указан на векселе целенаправленно, таким образом, переводные векселя, должны быть оплачены в конкретный срок от предъявления, они должны быть предъявлены к акцепту в течение года с момента их выдачи.

В ситуации, когда переводной вексель не был предъявлен к акцепту в указанный срок, который был установлен векселедержателем, то последний лишается прав, появляющихся вследствие неакцепта и неплатежа, иначе говоря, векселедержатель может лишиться обязанных перед ним лиц. Более того, вексель предъявляется к акцепту любым лицом, например, банком, который должен выполнить поручение векселедержателя. Лицо, которое предъявляет вексель к акцепту, и которое не имеет никакого отношения к участию в векселе, называют презентантом, а процесс – презентацией.

Для извещения акцепта о предстоящем предъявлении векселя, трассат отправляет специальное письмо, которое называется уведомительное письмо, или через авизо, где в соответствии с правилами, указываются детали: место и время выдачи, вексельная сумма, имя первого приобретателя, место платежа, вопросы расчётов трассанта и трассата.

Исполнение обязательного платежа, которое принято плательщиком посредством акцепта переводного векселя, может быть потребовано любым легитимированным держателем переводного векселя.

Реализация данного требования закрепляется включением акцептанта в цепочку солидарно обязанных по векселю лиц, а также предложением права заявления к нему регрессивного требования по ЕЗВ, иными словами, акцептант приравнивается к индоссантам и авалистам на основании объёма ответственности, из чего следует, что и по механизму её реализации. В таком случае индоссанты, которые поставили свои подписи до момента акцепта, несут ответственность перед акцептантом. Акцептант, который оплатил переводной вексель в соответствии с содержанием акцепта, не может выставлять регрессивные требования к каким-то лицам, которые подписали вексель, даже в ситуации, если они были обязаны ещё до момента акцепта.

Посредством векселей трассат превращается в акцептанта – главного вексельного должника. Если платёж не был совершён, то держатель векселя имеет против акцептанта прямой иск, который основывается на переводном векселе. Акцептант отличается от векселедержателя и индоссантов тем, что он отвечает за оплату векселя вне зависимости от того, был вексель своевременно предъявлен или нет.

Говоря о внешнеторговых сделках, поставщик отправляет получателю товар вместе с товарораспорядительными документами и передаёт тратту в банк. Исходя из этого, можно говорить о том, что покупатель не получит документов и товар вплоть до момента, пока не акцептует тратту.

Опротестование и пролонгация векселей

Отказ от обязательств по векселю выражается в форме отказа от платежа или от акцепта. Трассант векселя в праве указать имя лица, к которому он обратится за помощью, если сам не сможет выполнить обязательства по векселю. Подобно третейскому судье выступает лицо, которое платит по опротестованному векселю по поручению векселедателя или лица, в случае отказа от обязательств по векселю.

В законодательстве Великобритании предусмотрена ситуация, когда выставлен отказ от платежа по векселю в форме отказа акцепта, от него требуется опротестование по отказу от акцепта, в форме отказа от платежа – по отказу от платежа.

Эти нормы необходимы с целью легализации возможностей сделать нотариальную отметку на векселе, которая связана с отказом акцепта, эти меры играют роль дополнительного шага к опротестованию. Такое право опротестования иностранных векселей может применяться только к внутренним векселям, опротестование внешних векселей регламентируется законом другой страны, где данный вексель должен быть оплачен.

Ключевой статьёй, которая стала основой для Закона Великобритании об опротестовании переводных векселей, была ст. 51 Закона о переводных векселях 1882 г. Её текст предполагает, что если по иностранному векселю произошёл отказ от акцепта, то он должен быть опротестован в соответствии со всеми правилами в связи с отказом от акцепта. Если он не опротестован надлежащим образом, то трассант и индоссант обязаны выполнить его условия. Если надпись на лицевой стороне векселя не говорит о том, что данный вексель является иностранным, то протест оп нему в случае отказа не является обязательным. Из чего следует, что трассант и любой индоссант лишаются своего юридического права требовать от трассата, если вексель не был опротестован.

Для некоторых стран характерно отсутствие закона об опротестовании отказного векселя, а в некоторых опротестование не является обязательной процедурой.

Выделяют один аспект, на который следует обратить пристальное внимание – это указание на векселе дня отказа от обязательств по нему. В соответствии с английскими законами такой вексель должен быть помечен не позднее, чем на следующий рабочий день. Если на векселе все отметки соответствуют правилам, то опротестование можно продлить, начиная с даты проставления данной отметки. Единый Закон Великобритании подразумевает совершение протеста до срока платежа, за исключением ситуации, когда векселедатель и индоссанты не назначили специальный срок для акцепта. Сам вексель может содержать оговорку с целью освобождения векселедержателя от совершения протеста в неплатеже. Если такая оговорка имеет место быть в самом векселе и включена она векселедателем, то она имеет законную силу в отношении всех обязательных по векселю лиц. Если её включили индоссанты или авалист, то она применима только в отношении сделавшего её лица. Об этом говорится в Едином Законе Великобритании в ст. 26.

Протест векселя по ЕЗВ – это публично-правовой акт, который удостоверяет отказ в акцепте или платеже векселя.

Согласно единому Закону Великобритании, существует два срока в неплатеже: один определяет неплатёж для векселей со сроком платежа по предъявлении, а второй – для векселей со сроком платежа конкретное время от предъявления или от составления.

Опротестовать вексель со сроком платежа по предъявлении может быть опротестован в тот же срок, который установлен для протеста векселей неакцепте. Общий срок, который подобным образом устанавливается для протеста в неплатеже векселя со сроком платежа по предъявлении, составляет один год со дня его составления плюс ещё один день. В случае, когда предъявление состоялось в последний день, то протест в неплатеже может произойти на следующий день.

В Англии и США существует процедура, которая идентична протесту в континентальном праве. Она называется нотификация. Её смысл заключается в том, чтобы уведомить всех вексельных должников о том, что произошёл отказ акцептовать или оплатить вексель.

Протест в неплатеже нужен для появления регрессивных прав, что касается права требовать платёж главного должника – акцептанта, то данное право появляется у векселедержателя и без совершения протеста. Важно сказать о том, что протест векселей с позиции ЕЗВ и нотификация по английскому праву отличаются по форме, но идентичны по способам удостоверения факта неакцепта или неоплаты векселя. В случае, когда вексель оказался не опротестованным, когда произошёл отказ от акцепта или платежа, будет потеряно право судиться у иностранного поставщика с британским покупателем, поскольку произошёл отказ от акцепта или платежа по векселю. Однако, стоит отметить, что иностранный поставщик, опираясь на ряд положений внешнеторгового контракта, имеет полное право подать в суд на британского покупателя по причине неуплаты торгового долга. Это очень хорошая перспектива, поскольку британский экспортёр может утверждать в свою защиту, будто товары не соответствуют спецификации. Одновременно с тем, если бы британский покупатель начал судиться из-за отказа от акцепта или платежа по переводному векселю, он не имел бы права выдвигать подобные аргументы для своей защиты.

Специфической стороной британской системы векселей считается то, что банк в обязательном порядке должен опротестовывать вексель в случае неплатежа, если не были получены специальные указания отменить это действие.

Опротестование – это процедура, которая подразумевает обращение инкассирующего с просьбой посетить трассата и выдвинуть ему требования предъявить акцепт или платёж по векселю. В случае отказа трассата, причины необходимо зафиксировать в документе об опротестовании. В качестве причины отказа может выступать, например, невыполнение экспортёром условий контракта. Но, не стоит забывать о том, что сам факт опротестования векселя, с одной стороны, может подорвать финансовую репутацию трассата, а с другой – не гарантирует оплату экспортёра. Процедура опротестования векселя даёт экспортёру серьёзное юридическое основание при обращении в суд, если не будет получен платёж от трассата.

Чтобы быть уверенным в получении платежа, поставщик имеет полное право заблаговременно потребовать от банка покупателя гарантии оплаты внутреннего переводного векселя. Если банк соглашается, то он будет гарантировать оплату векселя, индоссируя его посредством проставления наименования банка на векселе. В итоге, инкассирующий банк берёт обязательства по отношению к банку-ремитенту, которые подразумевают обязательную оплату векселя в момент погашения. В ситуации, когда банк не удовлетворён финансовым положением своего клиента или условиями инкассо, то он имеет право отказаться от индоссирования и выставляет отказ от выполнения инкассо.

Вексель, который предъявляется к платежу, должен быть оплачен в день предъявления. Но стоит сказать о грационных днях в пользу кредитора, который не обязан предъявлять вексель строго в день наступления срока платежа: он может это сделать в два последующих рабочих дня. Срок, на который выставлен вексель, может продлеваться. Эта процедура получила название пролонгация. Она бывает двух видов: договорная и внедоговорная. Договорная действует в случае обстоятельств непреодолимой силы, объявления моратория или законодательного запрета, который устанавливается иностранным государством. Внедоговорная пролонгация делится на простую, прямую и косвенную. Простая пролонгация подразумевает, что стороны самостоятельно договариваются об отсрочке платежа по векселю, при этом никакие изменения в текст договора не вносятся. Прямая пролонгация требует оформления внесения изменений в текст договора. Косвенная пролонгация подразумевает, что вместо векселя, срок платежа по которому наступил или близится, происходит замена, выпускается новый вексель, в точности, как и предыдущий только с указанием нового срока платежа.

Банковские тратты применяются весьма активно, но это достаточно медленный метод платежа, который рекомендуется использовать, когда нет спешки по внесению платежа.

Главное преимущество банковской тратты состоит в том, что экспортёр получает прямое подтверждение доступности для него платежа. Если данная тратта выписана для авансового платежа, а экспортёр находится в ожидании его получения перед отправкой товаров за границу, то ускорить отгрузку поможет прямое подтверждение.

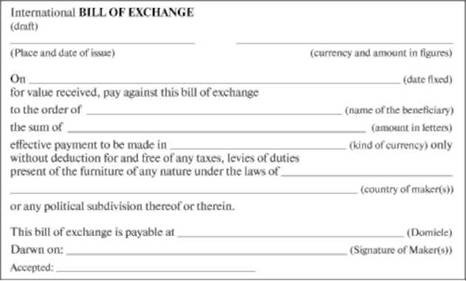

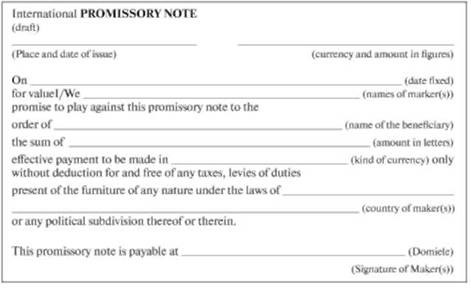

В мировой практике используются многочисленные формы и виды коммерческих тратт и простых векселей. На картинке ниже изображены некоторые образцы самых распространённых в банковской практике бланков переводного и простого векселей.

Пример коммерческой тратты.

Пример простого векселя.

Данные образцы составлены в соответствии с действующим законодательством, которое принято практически во всех англоязычных странах, а также действует в континентальной Европе. Стоит отметить, что в Европе пользуются ещё теми нормами законодательства, которые были сформулированы в Кодексе Наполеона, и уже достаточно давно прошли испытания практикой и временем. Именно они являются основой и образцом для применения их на практике.

Термины, используемые в статье

Acceptance — акцепт.

Accept Checks — принимать чеки.

Acceptor — акцептант — лицо, которое акцептует переводной вексель.

Acceptoremarket — рынок, где происходит обращение банковских акцептов.

Bank Acceptance — банковский акцепт.

Другие виды векселей

Все перечисленные виды векселей являются основными, которые используют в международной торговле. Однако помимо уже упомянутых, существуют ещё смешанные их виды. Так, различают переводно-простой вексель, в котором векселедатель адресует предложение об уплате вексельной суммы самому себе. В результате по форме он как простой, а по содержанию является переводным. В векселе собственному приказу совпадают участники – трассант и ремитент, иначе говоря, векселедатель наделяет самого себя правом получить платёж.

Векселя также различают по способу легитимации векселедержателя:

- Предъявительские, которые дают право любому получателю платежа его забрать по предъявлению паспорта.

- Ордерные, которые дают право получить платёж первому лицу, поименованное в документе или другое лицо, по приказу первого.

- Именные, когда получить платёж имеет право только лицо, обозначенное в документе.

Единый Закон Великобритании подразумевает, что в платеже обязательно должен быть указан тот, кто обязан совершить платёж, и одновременно с тем не предусматривает возможности обращения векселя на предъявителя, что может весьма часто игнорироваться в суде. Английский закон о переводных векселях 1882 г. допускает применение «предъявительских векселей». Более того, необходимо обратить особое внимание на то, что в законодательстве Англии и США оборотными могут считаться только предъявительские и ордерные документы, вне зависимости от того, что в коммерческой практике допустимо выставить именной вексель, который выписывается на имя конкретного человека, при этом имеется оговорка «не приказу» или другая подобная по смыслу. Даже несмотря на существенное ограничение оборотности данного документа, он попадает под действие законодательства об оборотных документах.

Кроме уже обозначенной классификации, существует ещё одна – по указанному на них сроку платежа:

- По предъявлении.

- Во столько-то времени от предъявления.

- Во столько-то времени от составления.

- На определённый день.

Вексель по предъявлении, должен быть оплачен по требованию или сразу по предъявлении. Это вексель, в котором отсутствует указание срока платежа. Не исключено, что в нём оговариваются максимальные и минимальные сроки предъявления. Если они отсутствуют, то вексель предъявляется к оплате в течение года с момента выставления.

Вексель, по которому платёж предоставляется во столько-то времени от предъявления имеет конкретную дату отметки плательщика на векселе о его согласии оплатить или составить опротестование. Срок этот де должен быть больше одного года, если дополнительно нет никакой информации.

Вексель, по которому платёж предоставляется во столько-то времени от составления, подразумевает, что отсчёт времени идёт со следующего дня после даты составления векселя. Из чего следует, что срок платежа считается наступившим в последний день, который указан на векселе, а не на следующий после него.

Согласно английскому и американскому законодательству, предусмотрено выставление векселей сроком платежа по наступлении или в конкретный период от наступления указанного события, которое планируемо произойдёт, хотя время, когда оно должно произойти не определено. В соответствии с американскими законами, вексель выставляется в определённый срок, имея оговорку о возможности его приближения или, наоборот, отсрочки.

По экономическому назначению векселя могут быть товарными и финансовыми. Использование товарных векселей происходит при коммерческих операциях для взаиморасчётов между покупателями и продавцами в реальных сделках, где покупаются или продаются товары или услуги без предоплаты.

Как правило, вексель является орудием кредита, и одновременно с тем, выполняет роль расчётного средства, которое многократно переходит из рук в руки и обслуживается как денежный субститут многочисленные акты купли-продажи товаров.

Различают товарные векселя чистые и документарные.

Чистые векселя – это такой вид векселей, который не сопровождается никакими другими документами.

Из чего следует, что, приобретая такой вексель, банк, например, обращает внимание только на кредитоспособность лиц, участвующих в сделке по покупке-продаже векселя. Банк в качестве стороны по сделке изображает ситуацию так: вексель представляет собой результат торговой сделки, итогом которой является обязательное выполнение каждой из сторон условий. Но стоит сказать, что банк не может только верить клиенту, он хочет ещё получить дополнительные сведения о сделке и обеспечении на случай, если сторона не выполнит свои обязательства эмитента векселя. Эта ситуация, когда к векселю нужно приложение целого ряда документов, что стало причиной появления документарных векселей. Документы по сути те же, что имеют хождение при инкассовых и аккредитивных расчётах: страховой полис, счёт-фактура за проданный товар, транспортные документы и т.п.

Финансовые векселя используются для мобилизации денежных средств. Их не применяют как средство для оплаты задолженности. Долг появляется в сложившихся условиях из самого векселя, хотя в товарных сделках, наоборот, из поставок товара. Данные сделки служат, как правило, для сосредоточения краткосрочных средств и обладают относительно невысокой надёжностью в результате высоких требований, которые выставляются по отношению к векселям. Разновидностью финансовых векселей являются коммерческие бумаги. К ним относятся простые обращающиеся векселя, которые выписываются на имя эмитента и не имеют обеспечения, дисконтные или приносящие проценты к номиналу, выпускаемые чаще всего сроком до 270 дней на предъявителя или чаще всего выпускаемые и встречающиеся векселя сроком от 30 до 270 дней. Такие векселя на американском рынке играют роль наживки для привлечения ресурсов и инвесторов, минуя финансовых посредников, которые представляют 60% от всех размещаемых ценных бумаг. Эмитенты коммерческих бумаг могут быть финансовые или нефинансовые компании, которые имеют хорошую репутацию. Коммерческие бумаги нельзя зарегистрировать на государственном уровне, а размещаться они могут только напрямую, без использования услуг андеррайтеров.

Дружеские векселя можно также отнести к финансовым, т.к. за ними не стоит никакая реальная сделка или реальное финансовое обязательство, но стоит отметить, что лица, которые участвуют в сделке, вполне реальны. Смысл сделки заключается в том, чтобы из дружеских побуждений акцептовать вексель, участвующий в сделке с целью толь, что акцептант не понесёт по нему ответственность и отвечать по обязательствам эмитента, который временно испытывает финансовые трудности. Остаётся надеяться лишь на то, что должник к моменту погашения векселя будет иметь необходимые средства для возврата по векселю.

Фиктивные векселя

Фиктивные векселя – это финансовый инструмент, который выпускается в целях мошенничества.

Фиктивные векселя могут быть двух видов:

- Векселя, которые выставляются и акцептуются неизвестными компаниями.

- Векселя, которые покрываются за счёт средств, получаемых от учёта новых векселей.

К числу последних иногда причисляют и процедуру обмена акцептами, когда выставляются векселя компании А и Б, которая, в свою очередь, выставляет вексель на компанию А. За короткий период времени до наступления момента погашения векселей происходит вторичное выставление взаимных векселей друг на друга, которая подразумевает погашение старой задолженности посредством учёта новых векселей.

Дружеские и бронзовые векселя находятся под запретом в РФ. Этот запрет действует потому, что они фальсифицируют вексельный оборот, провоцируя его неустойчивое состояние и массовые неплатежи, что становится причиной образования вексельных пирамид в реальной жизни.

Свойства векселя

Одним из наиболее важных свойств векселя является обеспечение обязательств. Как результат – возникновение депо- и обеспечительных векселей. Последние применяются как обеспечение выдаваемости кредитов и ссуд. Данный способ страхования собственных кредитных рисков банки чаще всего практикуют с необязательными заёмщиками, когда задолженность существует большой по продолжительности период. Обеспечительные векселя представляют собой собственность предпринимателей. Их хранят на депонированном счёте заёмщика и не предполагают их оборота в будущем. При погашении ссуды вовремя вексель погашается. Иначе вексель предъявляется должнику.

Надо понимать, что для банков созданы все условия, которые помогают им возвращать собственные средства. Здесь и ускоренная процедура предъявления судебного иска на неплательщика по векселю, и ускоренное рассмотрение по делу. Более того, банковские кредиты иногда обеспечиваются депо-векселями. Каждая рассматриваемая ситуация изначально изучается со стороны поручителя заёмщика, а только после с его личной. Заёмщик акцептует вексель и передаёт его на хранение в банк, с особой отметкой: «для обеспечения» или «Закладная стоимость».

Банковские векселя представляют собой ещё один вид финансовых векселей, который достаточно распространён. Они являются формой частной эмиссии расчётных средств, которые не обеспечены конкретной сделкой по продаже товара или услуги. Эмиссия банковский векселей влияет на увеличение общей денежной массы, компенсируя недостаток денежной эмиссии Банка России. Они не мобилизуют денежные внутренние резервы хозяйства и являются суррогатом денежной эмиссии и прямого банковского кредитования. В случае, когда векселя предприятий мобилизуют внутренние резервы хозяйства и оказывают влияние на уменьшение массы потребных экономике оборотных средств, тогда банковские векселя, наоборот, влияют на расширение оборотных средств хозяйства за счёт внешних вливаний в экономику частных расчётных средств.

Различают банковские векселя процентные и дисконтные. По процентным доход выражен в форме процентов за год (годовых), которые начисляются на сумму номинала векселя за срок с даты его составления до даты погашения, когда может быть выставлен срок «по предъявлении» или «во столько-то времени от предъявления». Дисконтный вексель образует доход в виде скидок от номинала самого векселя при его продаже.

Используя векселя в международных расчётах, следует принимать во внимание вексельное и процессуальное законодательство страны одновременно, на чьей территории вексель должен быть оплачен. Из чего следует, что преимущество платежей в международной торговле через переводные векселя заключается в том, что:

- Они являются максимально удобным способом инкассирования платежей от иностранных покупателей.

- Экспортёр имеет право незамедлительно получить финансирование, применяя срочные переводные векселя, вместо ожидания истечения периода кредита.

- После оплаты иностранный покупатель как подтверждение держит у себя вексель, который играет роль ещё и расписки.

- Если трассат отказывается выполнять свои обязательства по переводному векселю, то трассант может выставить требование в стране трассата по платежу.

- Банк покупателя имеет полное право проставить своё имя на срочном векселе, рассказывая о том, что он даёт гарантию платежа при наступлении времени погашения.

Используемые термины

Аваль – это вексельное поручительство, законным основанием которого является тот факт, что авалист, совершая его, берёт на себя ответственность за выполнение обязательств каким-либо из обязанных по векселю лиц – акцептантом, векселедателем, индоссантом. Оформляется аваль посредством гарантийной надписи авалиста на векселе или дополнительном листе, а также выдачей отдельного документа.

Акцептованный вексель – это вексель, который имеет акцепт плательщика на его погашение. Оформление акцепта происходит посредством подписи на векселе и подписью трассата.

Бланковый индоссамент – это передаточная надпись на предъявителя. Он может включать в себя одну подпись индоссанта. Лицо, которому принадлежит документ по бланковому индоссаменту, может заполнить бланк от своего имени или имени иного лица, индоссировать документ через полный или бланковый индоссамент, а также передать новому держателю простым вручением.

Бронзовый вексель – это вексель, который не имеет реального обеспечения, выписывается на несуществующее лицо.

Вексель – это документ, который составляется по установленной законом форме и содержит безусловное абстрактное денежное обязательство, а также ценная бумага или разновидность кредитных денег. Вексель бывает простой и переводной.

Домицилиант – это плательщик или третье лицо, которому отдано поручение об оплате векселя в установленное месте платежа.

Домицилированный вексель – это вексель, который имеет оговорку относительно того, что он подлежит оплате третьим лицом в месте жительства плательщика или в ином месте, которое заранее установлено. Опознать внешне домицилированный вексель можно при помощи слов под подписью плательщика «уплата у такого-то» или «платить там-то».

Дружеский вексель – это вексель, который выдаётся одним лицом другому без намерения векселедателя сделать платёж по нему, а только изыскать денежные средства через учёт векселей в банке.

Индоссамент – это придаточная подпись.

Обеспечительный вексель – это разновидность векселей, который применяется для обеспечения ссуды при условии, что существует задолженность уже на протяжении длительного времени, а заёмщик не является надёжным или обязательным. Этот вексель хранится на депонированном счёте заёмщика и предназначается для дальнейшего оборота. В случае, когда платёж происходит вовремя, то вексель погашается, если нет – то этот вексель предъявляется должнику.

Облиго – это задолженность по вексельным обязательствам. Книги, журналы и прочее, в которых банки указывают задолженность банку со стороны других лиц, которые обязаны, согласно учётным векселям.

Переводной вексель – это вексель, в котором содержится письменный приказ векселедателя, адресован он плательщику, является гарантом уплаты указанной в векселе суммы денег третьему лицу – держателю векселя. Трассат приобретает статус должника по векселю только после того, как делает акцепт, иными словами, соглашается на оплату, подписывая его. Акцептант переводного векселя, подобно векселедержателю простого векселя, представляет собой главного вексельного должника и берёт на себя ответственность за оплату векселя в срок.

Прима-вексель – это соответствующее обозначение на тратте, проставляется оно в том случае, если вексель составлен по требованию первоприобретателя. Такой вексель составляется в нескольких экземплярах с одинаковым текстом, и они именуются «образец». Стоит отметить, что все вексельные образцы – это один вексель и каждый из них воплощает полное вексельное обязательство.

Простой вексель – это вексель, который ничем не обусловлен, согласно данному векселю, векселедатель должен уплатить в срок сумму денег держателю.

Регресс – это обратное требование.

Ректа-вексель – это именной вексель. Он выписывается на конкретное лицо и содержит отметку «не приказу», которая делает данный вексель необоротным документом.

Секунда-вексель – это второй образец выпущенного векселя, который является переводным.

Соло-вексель – это то же самое, что и простой вексель, на нём имеется всего лишь одна подпись лица, который обязуется оплатить по нему.

Трассат – это плательщик по переводному векселю.

Трассант – это держатель переводного векселя.

Цедент – это лицо которое переуступило своё право на вексель.

Цессионарий – это приобретатель прав по векселю.

Цессия – это уступка требования в обязательстве иному лицу, которая подразумевает передачу собственных прав кому-либо на что-либо.