Статью подготовили специалисты образовательного сервиса Zaochnik

Классические способы совершения налоговых преступлений

- 6 сентября 2023

- 93 минуты

- 356

Понятие способа совершения преступления в криминалистике

Совершение налоговых преступлений теоретически исследовалось многими видными криминалистами. Г. Г. Зуйков написал докторскую диссертацию по этой теме, поэтому ему принадлежит безусловный приоритет в определении понятия. Он полагал, что способ совершения преступления представляет собой непременный элемент любого преступления. Это обусловлено тем, что любое преступное деяние совершается с помощью соответствующего поведения субъектов, намерения которых невозможно реализовать по-другому. Изучение подобных способов и использование полученной информации в научно-организационной работе в области борьбы с преступностью, должно иметь в основе позиции закономерностей, которые определяют состав и формы поведения человека.

Учение криминалистики, посвященное способам совершения преступлений, основано на эмпирическом познании, диалектическом и материалистическом толковании понятия способ совершения аналогичных преступлений одним и тем же лицом (разными лицами).

Абсолютная повторяемость этих способов в соответствии со всеми их признаками полностью исключается, при этом происходит повторение способов при сохранении действия детерминирующих факторов, включая цели и мотив преступного деяния, объективную обстановку совершения, личные качества преступника, особенности предмета преступления и др.). Поскольку происходит качественное и количественное изменение детерминирующих факторов, то происходит и неизбежное изменение способов совершения преступлений с сохранением некоторой совокупности повторных признаков. Повторные признаки способа совершения преступного деяния отражаются в следовой картине и выявляются в процессе осмотра места происшествия. Все это дает возможность получить криминалистически значительную информацию для расследования и раскрытия преступления.

Криминалистика рассматривает способ совершения преступления в качестве важнейшего элемента и характеристики объективной стороны состава преступного деяния. Его можно отнести к предмету доказывания, что является основой выдвижения версий.

В процессе следственной работы категория «способ совершения преступления» дает возможность:

- определения признаков преступлений и прогноза развития преступной деятельности, включая ее следственную картину;

- выдвижения и обоснования следственных версий, направлений и методов их проверки;

- определения системы оперативных, следственных и розыскных действий, опираясь на соответствующий способ совершения преступления;

- формирования моделей следственной деятельности в области расследования конкретного преступного деяния;

- составления плана мероприятий по документированию преступлений лиц, которые привлекаются к уголовной ответственности.

Способ совершения преступления характеризует качественную составляющую преступного деяния. Он отражает, каким образом было осуществлено преступление, какие приемы и в какой последовательности использовались, каков был механизм и какие средства и силы применил преступник для совершения преступного действия. Именно рассматриваемое понятие способно характеризовать качественные признаки преступлений, отражая, их индивидуальные особенности и раскрывая преступные действия в определенных случаях. Знание способов дает возможность выявления преступлений, круга причастных лиц и установки характера преступных действий.

Все это указывает на необходимость изучения и обобщения определенных способов совершения преступлений в определенных областях, включая сферу уплаты налогов.

Особенности способов совершения налоговых преступлений

Любой метод способен оставлять лишь присущие ему следы, которые являются признаками его использования. Исследуя их, выстраивается мысленная модель происшествия, выдвигается версия об использованном методе. Достижение целей преступления возможно при использовании совокупности способов, которые реализуются в ходе подготовке, совершения и сокрытия преступного деяния.

Криминалистический аспект рассматриваемого понятия характеризуется гораздо большим кругом действий виновных лиц, нежели определенных противоправных действий, закрепленных в диспозиции статей УК РФ. Тем не менее, в уголовно-правовом смысле с целью точной квалификации преступлений важна установка точного соответствия совершенных деяний всем признакам состава преступления, который закрепляется УПК.

Налоговым законодательством предусмотрено 25 составов налоговых правонарушений, включая неполную уплату налогов или полное отсутствие уплаты, невыполненные обязательства агента по удержанию и перечислению, отказ предоставления по запросу налоговых органов документов и предметов и др.

Способ совершения преступных деяний в области налогов определяющий при получении информации об уклонении от налогообложения, включая преступную технологию уклонения от уплаты налогов и сборов.

Механизм налоговых преступлений способен отражать последовательный процесс преступных уклонений от уплаты сборов и налогов, этапов подготовки, непосредственного совершения преступлений в области налогов и действия плательщиков налогов по сокрытию налоговых преступлений. Здесь механизм следообразования в качестве структурного элемента криминалистических характеристик состоит в материально фиксированных отображений следов уклонений от налоговых выплат, обусловленных разными способами совершения налоговых правонарушений.

Способ уклонения от уплаты налогов и сборов представляет собой действия (бездействие) виновного лица (лиц), которые концентрируются на умышленной неуплате по закону налогов и сборов. Такие способы обычно состоят в невыполнении законодательных налоговых норм, в совершении определенных действий, тесно имеющих отношение к нарушению закона, в действиях, не квалифицированных сегодня в качестве нарушения налогового законодательства, но влекущие за собой отсутствие уплаты требуемых налоговых платежей.

Преступления этого типа могут совершаться через активные противоправные действия, которые нарушают обязательные для исполнения законодательные акты, положения и инструкции и т.п.

Уголовный Кодекс РФ рассматривает объективный аспект подобных налоговых преступлений (ст. 198-199). Диспозиция статей рассматривает несколько криминалистически важных обстоятельств:

- совершение налоговых преступлений действиями или бездействием;

- отсутствие точных границ законодательного понимания способов совершения преступлений по уплате налогов по причине использования формулировки «непредоставление прочей документации». При этом неясно, какие конкретно документы, поскольку налоговое законодательство не содержит постоянного их числа и содержания, используя формулировку о внесении заведомо недостоверных сведений, состав которых также не всегда ясен;

- связь факта наступления преступного деяния с крупной (особо крупной) суммой невыплаченного или недоплаченного налога, которая постоянно меняется.

С позиции действующих уголовных законов способы совершения уклонений от уплаты налога расплывчаты и не всегда конкретизированы.

В общем виде уклонение от уплаты налогов включает большую часть действий налогоплательщиков, позволяющих избежать или минимизировать обязательные выплаты в бюджет, которые осуществляются в виде налогов, сборов и др. Не все такие действия можно признать преступлениями, поскольку процесс уклонения от уплаты налогов различен по своей природе и подобные действия достаточно многочисленны. В их основе лежит большое число факторов, при этом они зависят от вида налога.

В целом все действия по уменьшению налоговых платежей со стороны налогоплательщика можно классифицировать на 2 основные группы:

- законные действия, которые не нарушают установленные правила налогообложения;

- противозаконные действия, посредством которых правила нарушаются.

Современное английское и американское налоговое право различает способы уменьшения налоговых платежей по 2 типам даже с позиции терминологии. В результате стремление плательщика уменьшить платежи является его правом, по которому он не должен переступать закон. С позиции историка и теоретика из Англии С. Н. Паркинсона, занимающегося вопросами налогообложения, от налогов «невозможно увильнуть». От них уклоняются законным или незаконным путем, при этом оба способа также стары, как и вся налоговая система. Основным отличием этих видов налоговой минимизации является нарушение или отсутствие нарушения налогоплательщиками законодательных норм в их стремлении снижения суммы налога. По этой причине выделяют незаконное уклонение от уплаты налоговых платежей и правомерную минимизацию налогов.

Между этими способами существует тонкая грань, равная «толщине тюремной стены». По этой причине важно показать эту грань.

Совокупность способов уменьшения налогов представляется в виде схемы (рис. 1).

Отметим, что действия налогоплательщика в области уменьшения налоговых платежей в соответствии с тем, нарушают или не нарушают они сформированный порядок исчисления и уплаты налогов, можно разделить на правонарушение и отсутствие правонарушения. Определенные действия способны занимать пограничное положение, поэтому законодательно их то относят к правонарушениям, то нет.

В соответствии с характером и содержанием действий налогоплательщиков, говорят о том, что уменьшение платежей по налогам может осуществляться несколькими способами:

- Нарушение закона. Такие деяния включают сознательное сокрытие (занижение) дохода (прибыли), сокрытие или отсутствие учета объектов налогообложения, фальсификацию сведений бухгалтерского учета, намеренную несвоевременную уплату налогов, отсутствие или несвоевременное предоставление документов, которые требуются для исчисления и уплаты налогов (налоговое мошенничество).

- Отсутствие нарушений закона (налоговая оптимизация или планирование). Подобные деяния совершаются в целях снизить размер налоговых обязательств с помощью целенаправленных планомерных действий налогоплательщика. Они состоят в использовании системы льгот, приемов и механизмов, предоставленных законом, действий, направленных на правомерный обход налоговых платежей. Подобные действия не имеют состав преступления, не ведут к неблагоприятным последствиям в виде уголовной и административной ответственности.

Рисунок 1. Способы уменьшения платежей по налогам

Обход налогов отличается от налогового планирования тем, что второе подразумевает более долгий срок (несколько отчетных периодов). В число распространенных способов оптимизировать налоговые платежи можно включить:

- деятельность юридического или физического лица, доходы от которой не подлежат обложению налогами;

- деятельность юридических лиц, при которой они не будут являться налогоплательщиками;

- деятельность предприятия, результаты которой не подлежат обложению налогами в силу закона;

- воздержание от такой деятельности, результаты которой облагаются налогом (сегодня подобный способ потерял рекомендательную популярность, поскольку полностью или частично парализует хозяйственную деятельность предпринимателей или предприятий, не оправдывая себя с позиции получения выгоды от подобной работы).

Проведенный анализ характеризуется тем, что отнесение деяния к категории налогового преступления — непростое дело, которое должно относиться к первой или второй группе формы уклонения от уплаты налогов.

Минимизация налоговых обязательств, которая административно наказуема, характеризуется тем, что юридические или физические лица через активные, не криминальные действия выводят себя из категории налогоплательщиков определенного налога для того, чтобы не уплачивать его. В соответствии с изученными уголовными делами и материалами максимально распространенной является предпринимательская деятельность без государственной регистрации или без регистрации в налоговом органе (отсутствует постановка на учет). Данные нарушения можно отметить в каждом втором уголовном деле.

Подобную минимизацию можно рассматривать, как такую, которая находится на грани первого и второго вида способов. Законодательной конструкцией действующего состава налоговых деликтов не предусмотрена четкая грань между дозволенными и недозволенными проступками в этой сфере. По этой причине действия налогоплательщиков, которые находятся в рассматриваемых пределах (административно-наказуемые, «полулегальные» способы сократить налоговые платежи), периодически могут попадать в одну из двух категория (преступные или не преступные деяния). Если происходят преступные действия, то виновные привлекаются к уголовной ответственности. Существует относительно большое количество материалов и уголовных дел доследственной проверки с различным толкованием разными предприятиями одних и тех же действий.

Больше половины исследованных актов налоговых проверок, которые были переданы для возбуждения уголовных дел с выводом проверяющего лица о наличии преступления в области налоговых платежей, при рассмотрении совершенного налогоплательщиком действия, не включают признаков преступления. Это обстоятельство является самым распространенным основанием возврата прокурором уголовных дел на доследование. Также по ним часто происходит прекращение уголовного производства.

В соответствии со сведениями арбитражных судебных органов количество актов также больше, чем 50 %. Так, происходит признание двух из трех решений налоговых органов, что решает Арбитражный суд г. Москвы недействительными и нарушающими права налогоплательщика. Эту информацию озвучил заместитель председателя, подчеркнув, что в 2000 году ничтожными и недействительными признали 73% решений налоговых органов, в 2001 году — 79%. В 2009 году число подобных актов, которые были оспорены на этапе рассмотрения материалов налогового контроля, увеличилось в полтора раза, если сравнивать с 2008 годом (4969 актов в 2008 году и 7432 актов в 2009 году). Постановления федеральных арбитражных судов некоторых округов отмечали и соответствующие ошибки налоговых органов, которые касались оценки правомерных действий налогоплательщиков, включая отнесение их к противоправным.

Уменьшение налоговых платежей любого вида, будь то уклонение от уплаты налогов или налоговая минимизация (оптимизация), всегда будет вести к активному и жесткому противодействию со стороны государства, которое представляют его фискальные и правоохранительные органы. От того, каким образом уменьшаются налоговые платежи, будет зависеть и ответная реакция государства. В самом лучшем случае оно откровенно не одобряет «налоговую политику» (в ситуации налоговой оптимизации), в худшем случае использует систему репрессивного механизма, включая доначисление налогов, начисление пени и наложение санкций вплоть до уголовной ответственности (например, в случае уклонения от налоговых платежей). Ошибки налогоплательщиков, включая недооценку возможностей налогового органа, приводят часто вместо налоговой экономии к огромной финансовой потере средств, банкротству или лишению свободы.

Основной и единственный критерий, по которому отличают налоговую оптимизацию и уклонение от уплаты налогов, представлен наличием (отсутствием) в действиях налогоплательщиков нарушений действующих законодательных норм. При наличии подобного нарушения, действия налогоплательщиков ведут к уголовной или налоговой ответственности в соответствии с определенными обстоятельствами. В отличие от уклонения, налоговая оптимизация основана на законе, поэтому не влечет за собой ответственности. Указанный критерий при всей кажущейся простоте для правильного определения правомерности действий налогоплательщика, требует учета одновременно нескольких моментов.

Действующие законы РФ и правоприменительная практика основаны на приоритете содержания правоотношений над формами.

Когда заключение одних типов контрактов предпочтительно для налогоплательщика с позиции налогообложения по сравнению с другими типами, то недостаточным является простое оформление данных контрактов соответствующим образом. Существо отношений сторон соответствует типу заключенного контракта. Так, когда в договоре на проведение ремонтных работ по факту выполняется работа по реконструкции и модернизации, то для налогообложения расходы должны быть признаны расходами по реконструкции и модернизации, что увеличивает сумму амортизируемого имущества. Их нельзя отнести единовременно на расходы по проведению ремонта. Учет для целей налогообложения осуществленных издержек в качестве расхода на ремонт является неправомерным, поэтому его важно признать не налоговой оптимизацией, а попыткой уклониться от уплаты налогов.

Налогоплательщик совершает гражданско-правовые сделки, которые можно признать правомерными только тогда, когда их цель представлена наступлением последствий гражданско-правового характера. Это обусловлено тем, что в соответствии со ст. 153 гражданского законодательства сделка представляет собой действия граждан и юридических лиц, которые направлены на формирование, изменение или прекращение гражданских обязанностей и прав. ГК РФ рассматривает и мнимые сделки, то есть те, которые совершаются только для вида, без наличия намерений создать соответствующие ей последствия права. По этой причине такие сделки признаются ничтожными. По этой же причине сделки, единственной целью которых является создание налоговых последствий без формирования гражданско-правовых последствий, которые ей соответствуют, являются недействительными. Конечно, вопрос о доказательствах следователем по каждому конкретному случаю того, чем руководствовались стороны, заключая сделку, именно единственное желание снижения налоговых платежей без намерения создания определенных гражданско-правовых последствий, является весьма сложным. Тем не менее, важным является анализ цели заключаемой сделки. Простые примеры здесь невозможно привести, так как для криминалистического анализа целей требуется учет большого числа конкретных обстоятельств сложившейся ситуации. Наглядной иллюстрацией является пример заключения договора с посредником торговым предприятием, который осуществляет по поручению и за счет организации реализацию продукции лицам, ранее являвшимся его клиентами. В этом случае фактические действия, совершаемые торговой организацией, нисколько не изменяются, если сравнивать их с теми, которые были до момента заключения договора с посредником.

Таким образом, рассматриваемая организация как и прежде ведет доставку продукции до потребителя с оформлением документации на куплю-продажу и т.д. Налоговый орган и следствие позже могут доказать, что единственная цель заключенной сделки состояла в отнесении на расходы, которые уменьшали налогооблагаемую прибыль торговой организации, суммы вознаграждения посредника.

Действия налогоплательщиков не должны вступать в противоречие с законодательными нормами, хотя юридический аспект принимаемых нормативных актов налогового права часто оставляет желать лучшего. Именно по этой причине проявляются пробелы правового регулирования, различные «лазейки» налогового законодательства, что налогоплательщики используют для минимизации сумм уплачиваемых налогов. Также известно, что налоговыми органами отслеживаются факты использования ошибок в законах со стороны налогоплательщика, что приводит к изданию разъяснений о неправомерности определенных действий, большому числу судебных споров, а часто и к внесению изменений в законодательство задним числом. В итоге в случае формальной правоты налогоплательщика во время осуществления действий по налоговой оптимизации, экономический эффект от подобных деяний нулевой или отрицательный (если принять к учету высокие расходы на судебные споры или перерасчет суммы налогов после того, как изменения были внесены в правовые акты).

Отметим, что в процессе следственной оценки правового основания определенной схемы налоговой оптимизации. важна оценка того, на что была направлена на самом деле законодательная воля и принимать решение, исходя из нее.

Подобный подход имеет в основании не строгое понятие правомерность (неправомерность), так как при наличии пробела в законе действия налогоплательщиков признаются правомерными. Тем более, что по налоговому законодательству все неустранимые неясности, противоречия и сомнения в законодательных актах о налогах и сборах объясняют именно в пользу налогоплательщиков. В соответствии со ст. 5 НК РФ акты налогового законодательства вступают в силу не раньше, чем по истечении 1 месяца со дня их официальной публикации и не раньше, чем первое число очередного налогового периода по рассматриваемому налогу.

Для процедуры уменьшения налогов требуются определенные знания в сфере бухучета, финансов и права. Это требование основано на том, что граница между легальным уменьшением налоговых платежей очень тонкая. Особенно это характерно для случаев, когда экономический эффект (экономия на налогах) может быть достигнут при использовании законных способов и уклонения от уплаты налогов (уменьшение суммы налогов с нарушением налогового законодательства). Преступая почти практически невидимую грань законности, предприниматели могут оказаться один на один с государством, полицией, налоговой инспекцией, следственным комитетом. Как правило, когда данные органы вмешиваются в действия налогоплательщиков и выявляют в их действиях способы уменьшения налогов в виде состава правонарушений (преступлений, то для них наступают неблагоприятные последствия.

Для этого положения требуется более четкое законодательное определение границ правового поля со стороны налоговых деликтов. Законодатель, определяя правовую конструкцию состава налоговых преступлений, должен точно называть и перечислять действия или способы, которые являются уголовно наказуемыми. Также он должен указать признаки, в соответствии с которыми они выделяются из прочих налоговых правонарушений.

Рассматривается большое число способов уклонения от уплаты налогов. Они могут быть как самыми простейшими, связанными с тем, что не была подана налоговая декларация или было допущено элементарное искажение налоговых документовах, так и изощренными (завуалированные, включающие специально выстроенные схемы преступного уменьшения налоговых платежей). Часто такие схемы создают высококвалифицированные специалисты или специальные компании. На рынке услуг появляются компании типа «антиналог», которые очень востребованы налогоплательщиками и предлагают предприятиям и физическим лицам интересные варианты минимизировать налоговые платежи (могут быть даже криминального характера).

Некоторые специалисты полагают, что в нашей стране происходит потеря более 30% всех налоговых поступлений по причине использования налогоплательщиками разных способов уклонения от уплаты налоговых выплат.

До момента рассмотрения, в чем заключаются типичные способы совершения налоговых преступлений, важно отметить общие аспект криминалистического характера. В целом они касаются способов совершения преступлений, связанных с налогами.

Особенности включают:

- Способы совершения налоговых преступлений обусловлены действующими законами, регулирующим механизмом и порядком уплаты каждого типа налога. Анализ уголовных дел разных периодов и рассмотрения судом показывает, что изменение в порядке и условиях уплаты определенного типа налога сразу ведет к изменению используемых методов уклонения от уплаты по этим налогам;

- Способы связаны с подзаконными актами, которыми регулируется порядок учета экономических критериев, правила ведения операций по кассе, списание товарно-материальных ценностей и др.;

- Способы основаны на экономической сущности, которая характерна для определенного типа налога. Учитывая эту суть, выделяют определенные группы налогов, определяющие механизм и способы совершаемых преступлений.

В их число можно включить налоги, которые находятся:

- «внутри» себестоимости (способы уклонения подобного типа налогов связаны со снижением себестоимости);

- «вне» себестоимости (способы концентрируются не на уменьшении самих налогов, а на снижении разницы, которая подлежит уплате в бюджет). Примером может быть налог на добавленную стоимость;

- «над» себестоимостью (способы связаны с уменьшением налоговой ставки и формальным уменьшением налогооблагаемой базы. Пример представлен налогом на прибыль компании.

Определенные способы, которые преступники используют для того, чтобы избежать обязанности уплачивать налоги, являются достаточно разнообразными и многочисленными. Специальная литература включает около сотни наименований. Если же провести внимательную оценку. то основная часть из них может рассматриваться, как легальные.

Они не запрещены законом и представляют собой законные методы минимизации налоговых платежей.

Анализ налогового законодательства в нашей стране за весь период его существования, а также исследование способов уклонения от уплаты налогов показывает, что законодатель последовательным образом осуществляет запрет создаваемых практикой различных методов уменьшения налоговых платежей. Это происходит путем превращения законных видов минимизации налогов в деликты. Помимо этого, некоторые способы уклонения, которые описаны в литературе в качестве как криминальных, на практике таковыми не являются, поэтому включены в эти группы по ошибке. А. П. Кузнецов, проведя анализ изложенных в литературе 60 способов налоговых правонарушений в качестве преступлений, утверждал, что 50 % из них нельзя считать преступными.

В соответствии с многочисленными исследованиями на самом деле можно выделить не так уж и много способов уклонений. Основными являются несколько десятков, а далее можно рассматривать варианты в соответствии со сферами экономической деятельности, видами налогов или сборов.

Если учесть все изложенные обстоятельства, то совокупность способов совершения преступлений в области налогов классифицируется по нескольким основаниям:

- виды налогов, включая налог на прибыль, подоходный налог, НДС и др.;

- степень сложности совершенных действий, включая простые способы уклонений от уплаты налоговых платежей (отсутствие налоговой декларации), сложные способы (предоставление фиктивной документации, искажения в ней, разработка различных преступных схем уклонения);

- характер применения действующих налоговых законов (незаконное использование льгот, незаконное освобождение от уплаты определенного вида налога, использование противоречий и пробелов в законе для сокрытия дохода, искажение отчетной налоговой документации).

Существуют способы, которые имеют место в следственной и судебной практике, работе правоохранительных органов, а также способы, не встречающиеся в практике, но вытекающие из анализа действующих законов. Это присуще для случаев, когда происходят изменения в законодательстве.

С позиции криминалистики для способов налоговых преступлений современности характерны несколько особенностей:

- активная адаптация к переменам и новым положениям налогового законодательства;

- оперативная реакция на специфику, конъюнктуру и технические новшества отношений на рынке и типов предпринимательства;

- существенное многообразие способов, начиная от очевидных и простейших, и заканчивая тщательно и эффективно подготовленными;

- прямое или косвенное вовлечение в способы уклонения большого количества субъектов хозяйства, включая банки, граждан, кредитные и страховые компании;

- повторный ввод средств, которые были получены при преступном сокрытии дохода, в коммерческий оборот для того, чтобы получить впоследствии прибыль;

- кооперация с общеуголовной преступностью, которая основана на скрытых доходах по совершению коммерческих сделок и операций в сфере незаконного оборота средств для получения прибыли и последующая ее легализация (повторное введение в оборот).

Наконец, рассматривая способы налоговых преступлений, необходимо обратить внимание на процедуру формирования, расчета и уплаты налога через призму проблем процесса криминализации этих действий. Это несколько сложный подход, но именно он в большей мере дает понимание специфики способов совершения преступлений в области налогов, включая их дифференциацию по стадиям налогообложения в следовую картину.

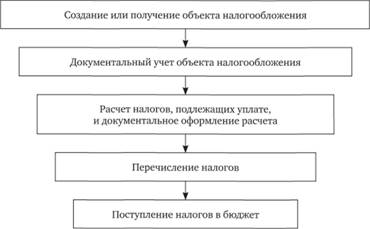

Важно представить процесс уплаты налогов в виде цепи последовательных действий (рис. 2).

В соответствии с тем, какие стадии и действия этой цепочки включены в понятие «налоговое преступление», можно рассмотреть варианты деяний. Они способны образовать объективную сторону рассматриваемых деяний и способов, которыми они совершаются. Основные действия включают:

- умышленное сокрытие или занижение создаваемого или получаемого объекта налогообложения (например, заниженная налогооблагаемая база);

- умышленные действия (бездействие), которые направлены на уменьшение или полный неучет налогооблагаемого объекта в документах бухгалтерского, налогового и финансового учета (умышленное нарушение налоговых норм законодательства в документальном учете налогоплательщика, что ведет к уклонению от уплаты налогов);

- неверный расчет налогов, которые подлежат уплате в бюджет в форме отчетности для налоговых органов, обман или налоговое мошенничество, оставление налоговой службы неведении о своих доходах, расходах и финансово-хозяйственной деятельности;

- невыполнение обязанностей по перечислению налога в бюджет, что может быть связано или не связано с нарушением налоговых законов, но влечет налогов;

- умышленное воспрепятствование поступления налоговых платежей в бюджет.

Рисунок 2. Цепь последовательных действий в процессе уплаты налогов

В теории трактовка понятия «уклонение» от уплаты налогов включается в понятие налогового преступления, при этом происходит сужение или расширение пределов криминализации этих деяний и, соответственно, способов их совершения.

В первом случае налоговые преступления могут быть ограничены только совершением налоговых правонарушений или невыполнением норм налогового законодательства. Они считаются оконченными уже с того момента, когда не были предоставлены отчетные документы налогового характера или в них была внесена искаженная информация.

Объективная сторона этого преступления включает нарушение норм налогового законодательства, в том числе и непосредственную минимизацию налогооблагаемой базы или неправильное исчисление налоговых платежей.

Прочие деяния, связанные с этим, нельзя включать в состав преступлений, их можно рассматривать лишь в качестве приготовлений к нему. В этой ситуации перечень способов совершения налоговых преступлений ограничивается.

Во второй ситуации преступление уже не ограничено сокрытием объекта налогообложения или неправильными расчетами, оно в обязательном порядке сопровождается действиями по избежанию перечислений или внесения налоговых платежей в бюджет. Здесь преступление приобретает форму сокрытия средств от уплаты налоговых платежей и считается совершенным после создания или получения объекта налогообложения, после того, как объект не учтен или учтен в документах не полностью, сделан с целью занижения налогового платежа или для полного неперечисления налога. Здесь преступление считают совершенным при наличии всех названных действий, а если какое-то из них отсутствует, то состав преступления исключается (также можно рассматривать в виде приготовления к преступлению). Действия, образующие способы совершения преступлений в области налогов, расширяются.

В третьем случае можно говорить об обмане налоговых органов, что предполагает нарушение норм налоговых законов, а также дополнительные действия в области сокрытия подобных нарушений. Эти действия могут вообще не иметь отношения к нарушению налогового законодательства, бухгалтерского учета. Они совершаются на уровне хозяйственных операций в форме ничтожных (мнимых) сделок, расчетов посредством третьих лиц, подставных компаний и т.д. В таком понимании налогового преступления действия не являются нарушением уголовного (налогового) законодательства, их можно считать составной частью объективной стороны налоговых преступлений. По этой причине они включены в понятие налогового преступления.

Эта трактовка способна криминализировать действия, соответственно, изменяя саму структуру способов.

Предусмотрена и трактовка налогового преступления без определенного ограничения и конкретизации действий с конечной констатацией факта отсутствия уплаты налога. В соответствии с такой трактовкой происходит криминализация только нарушения ст. 23 и 45 НК РФ, которые предусматривают обязанность уплачивать налоги со стороны физических и юридических лиц. Все остальные нарушения могут допускаться, но выносятся определенным образом за пределы описанной объективной стороны преступлений, являясь ее непременной составной частью. При этом они сами по себе (без конечного результата в виде установленного факта неуплаты налога) не образуют оконченный состав налогового преступления. Если так понимать закон, то любые действия, направленные на неуплату налога, могут совершаться. Они характерны для любого этапа налогового процесса уплаты обязательных платежей. В случае отсутствия факта неуплаты плательщиком налога состава, уголовно наказуемое деяние не признается. Здесь состав преступления может быть очищен от описания деяния, а диспозиция статьи УК РФ признает в качестве преступления лишь действия, которые можно отнести к самому факту неуплаты налога. Таким же образом происходит и определение способов совершения подобных преступлений.

Если опираться на рассмотренные положения, то можно рассмотреть основные типичные способы уклонения в отношении наиболее криминализированных их видов.

Соответствующий анализ практики преступного уклонения от уплаты налогов показывает, что в последнее время способы совершения преступлений сближаются, что связано со схожестью деятельности по уклонению от уплаты налогов с физических лиц и налогов с предприятий. В определенной степени это объясняет и схожая экономическая деятельность, которую ведут различные по организационному правовому положению налогоплательщики, а также принципиальным сходством систем налоговой и финансовой отчетности, включая систему документооборота.

По исследованным материалам уголовных дел в действиях виновных лиц преобладающими является уклонение от уплаты сразу нескольких типов налоговых платежей (сборов).

Это отражает возможность соединить 198 и 199 статью в одну, поскольку их диспозиция совпадает во всем, за исключением примечаний о размере ущерба в случае уклонения от уплаты налогов и сборов с предприятия или физических лиц.

В соответствии с диспозицией названных статей законодателем предусматриваются несколько способов уклонения:

- не предоставлена налоговая декларация;

- не представлены документы, обязательные к предоставлению в соответствии с законодательством РФ о налогах и сборах;

- в налоговую декларацию или документы включены заведомо ложные сведения.

Преступная деятельность налогоплательщика должна быть совершена в крупном или особо крупном размере.

При обобщении практики было выявлено, что самый распространенный способ уклонения сегодня представлен непредставлением налоговой декларации.

Налоговую декларацию необходимо представлять в налоговый орган по месту учета налогоплательщиков. Она должна быть в установленной форме в электронном виде или на бумажном носителе, что соответствует законодательству РФ. Если у налогоплательщика среднесписочная численность персонала на 01.01 текущего календарного года превысила 100 работников, то необходимо представление налоговых деклараций в налоговый орган обязательно в электронном виде. Это предусмотрено, если иной порядок представления информации, которая относится к государственной тайне, не рассматривается законодательством РФ.

Налоговый расчет в виде декларации может быть предоставлен налоговым агентом как лично. так и через представителя. Декларация может отправляться по почте, в этом случае она включает опись вложения. Ее можно передать в электронном виде посредством телекоммуникационных каналов связи. В это случае налоговые органы не имеют право отказать в принятии налоговой декларации. В службе обязаны, учитывая просьбу налогоплательщика, проставить отметку на копии декларации о том, что она принята на дату ее получения. В случае получения налоговой декларации по телекоммуникационному каналу связи налоговым органом передается квитанция о приеме ее в электронном виде.

Если налоговая декларация отправляется по почте, то днем ее представления считают дату отправки отправления по почте, которое включает опись вложения. В случае передачи налоговой декларации по телекоммуникационному каналу связи день ее представления — дата отправки декларации. Минфин России определяет порядок представления налоговой декларации на электронном носителе.

Налоговый агент обязан подать декларацию в сроки, которые установлены законодательством о налогах и сборах. Если происходит нарушение этой обязанности, то налоговые агенты могут привлекаться к ответственности (ст. 119 НК РФ). Если в ходе непредставления субъекты уклоняются от уплаты налога в крупной сумме, то налицо все признаки преступного деяния.

Минфин России утверждает все формы налоговых деклараций, включая порядок их заполнения. В соответствии с п. 7 ст. 80 НК РФ Минфин России не имеет право включить в форму декларации, при этом налоговые органы не могут предъявить требование к налогоплательщикам включить в налоговые декларации информацию, которая не относится к исчислению (уплате) налогов. Исключениями являются следующие типы информации:

- вид документа (корректирующий, первичный);

- наименование налогового органа;

- место нахождения предприятия (его обособленного подразделения) или место жительства физического лица;

- фамилия, имя, отчество физического лица, полное наименование предприятия (его обособленного подразделения);

- контактный телефон налогоплательщика.

По каждому типу налога будет разной и форма налоговой декларации, а также порядок и сроки по ней. В соответствии с п. 4 ст. 229 НК РФ налоговые декларации на НДФЛ должно быть указано:

- полученные за налоговый период доходы, исключая вознаграждения, которые выплачиваются средствами регионального или федерального бюджета физическим лицам за оказанное содействие органам исполнительной власти (предусматривает выявление, предупреждение, пресечение и раскрытие террористических актов, поиск и задержание лиц, которые занимаются подготовкой, совершают или совершили подобные акты, содействия органам исполнительной власти и федеральной службы безопасности, которые ведут оперативно-розыскную деятельность);

- источник выплаты доходов;

- сумма налогового вычета;

- сумма налога, которая удержана налоговым агентом;

- авансовые платежи, фактически уплаченные в течение налогового периода;

- сумма налога для уплаты (доплаты) или возврата по итогам налогового периода.

По Налоговому Кодексу представлять налоговую декларацию на НДФЛ должны следующие лица:

- физические лица, подлежащие регистрации в установленном законом порядке и ведущие предпринимательскую деятельность. не образуя юридическое лицо;

- нотариусы, осуществляющие частную практику; адвокаты, работающие после учреждения адвокатского кабинета; прочие лица, которые осуществляют частную практику в установленном действующим законом порядке;

- физические лица, которые получают вознаграждение от других физических лиц (не считаются налоговыми агентами) через заключенные договоры гражданско-правового характера (сюда включены доходы по договорам аренды, найма любого имущества, доход от реализации имущества, которое принадлежит лицу на праве собственности);

- физические лица в качестве налоговых резидентов РФ, которые получают доходы от источников за пределами нашего государства.

Способы уклонения от уплаты налоговых платежей включают действия по умышленному включению в налоговые декларации или прочие обязательные для предоставления в налоговые службы документы заведомо ложной информации, а также бездействие, которое выражается в умышленном непредставлении налоговых деклараций и прочих обязательных документов.

Включение в налоговую декларацию (прочие документы) заведомо ложной информации в соответствии с постановлением Пленума Верховного Суда РФ от 28 декабря 2006 № 64 представляет собой умышленное указание любой не соответствующей действительности информации, которая касается объекта налогообложения, расчета налоговой базы, налогового вычета (льгот), а также сведений, которые влияют на точное исчисление и уплату налоговых платежей. Включение в состав налоговой декларации или прочих обязательных для представления документов заведомо ложной информации часто выражается в умышленном отсутствии в них сведений о доходах из некоторых источников, налогооблагаемых объектах. Также часто такие действия состоят в преднамеренном уменьшении настоящей суммы дохода, произведенных расходов, учитываемых при исчислении налоговых платежей (например, расход, который вычитается в случае определения совокупной суммы налогооблагаемого дохода).

Заведомо ложные сведения также включают данные, которые не соответствуют действительности. Они могут касаться времени (периода) понесенных расходов, полученного дохода, искажение в вычислении физических показателей, которые отражают соответствующий вид деятельности, уплаты единого налога на вмененный доход и др. Главное, чтобы подобная информация действительно влияла на полноту и точность налогообложения.

В тех ситуациях, когда агенты для уклонения от уплаты налогов и сборов подделывают официальную документацию предприятий, которая предоставляет права или освобождает от обязанностей, а также штампы, печати, бланки, содеянное ими при определенных основаниях влечет уголовную ответственность по всей системе преступлений, предусмотренных Уголовным Кодексом (ст. 198-199 и ст. 327).

Обязательный признак состава преступления, предусмотренный этими статьями, включает крупный размер, а квалифицированный состав – особо крупный размер неуплаченных сумм налога (сборов). Крупный и особо крупный размеры могут быть определены в соответствии с примечаниями к этим статьям.

Определенных способов уклонения от уплаты налогов, когда в налоговую декларацию и прочие обязательные документы включаются заведомо ложные сведения, достаточно большое количество. Они постоянно меняются, их характер во многом зависит от представляемых в налоговый орган документов, требований к содержанию документов и самого перечня этих документов.

Обобщение практики отражает, что разнообразие всех способов объединяется в несколько групп и типов в соответствии с направленностью действий лиц, которые уклоняются от уплаты налогов:

- полное или частичное отсутствие отражения результатов финансовой (хозяйственной) деятельности налогоплательщиков в документации бухучета;

- сделки, которые осуществляются без документального оформления;

- не принятые на склад (на приход) товарно-материальные ценности;

- не оприходованная денежная выручка в кассу.

Широкое распространена и следующая практика:

- Операции по рублевой (валютной) наличности, которые не фиксируются в бухгалтерском учете и отчетности (так называемый «черный нал»);

- Нарушенный порядок учета экономических показателей:

- цифровые результаты финансово-хозяйственной деятельности отражаются на ненадлежащих счетах бухучета;

- нарушенные правила ведения операций по кассе;

- нарушенные правила списания товарно-материальных ценностей;

- нарушенные правила документооборота и др.;

- Искаженные экономические показатели для того, чтобы уменьшить размер налогооблагаемой базы:

- завышенная сумма приобретаемого топлива, сырья, услуг, которые относятся на производственные издержки;

- отсутствие отражения или неправильное отражение курсов валют в процессе ее оприходования;

- отсутствие отражения (неправильное отражение) результатов переоценки имущества организации;

- отнесенные затраты по ремонту на себестоимость готовых изделий в случае наличия сформированного ремонтного фонда и др.;

- Искаженный объект налогообложения, включая заниженный объем (стоимость) проданных изделий, услуг, работ. Это самый распространенный в наши дни способ уклонения от уплаты налогов. Часто в этой ситуации все записи составлены верно (тип и наименование изделия, реквизиты клиента и т.п.), разница состоит в объеме (сумме) изделий, которая отражается на счетах бухучета;

- Замаскированный объект налогообложения в виде:

- фиктивного бартера;

- лжеэкспорта;

- фиктивной сдачи в аренду основных средств;

- притворных сделок;

- Необоснованные изъятия и скидки в виде:

- отнесения на производственные издержки затрат, которые законодательство не предусматривает;

- отнесения на производственные издержки затрат в сумме, которая превышает установленную законом;

- незаконного использования налоговых льгот;

- Сложные схемы сокрытия дохода через формирование посреднических аффилированных компаний, включая зарегистрированные в офшорной зоне.

Подобный способ уклониться от уплаты налогов с предприятия использовало в своей работе ООО «Водозабор».

Обвинительное заключение по делу этой компании содержало информацию,что в зоне льготного налогообложения регистрацию прошли 7 подотчетных генеральному директору организаций. Через них организовали движение средств, которые получало от работы ООО «Водозабор». Все организации прошли регистрацию на территориях льготного режима налогообложения. По факту организации не работали, не имели имущество и основных средств, но в акте проверки отражалась многомиллионная прибыль. ООО «Водозабор» имело за отчетный период налоговую задолженность крупного размера.

Наряду с этим были выявлены следующие нарушения: фиктивный бартер, притворные сделки и др. До момента образования налоговой задолженности, якобы, для исполнения договора займа собственному учредителю ЗАО «Красный Яр АО» получило деньги от реализации 17 объектов недвижимости и 31 объекта движимого имущества. Все эти факты руководство ООО представили в качестве неспособности исполнения налоговых обязательств и обязанностей по уплате других платежей.

Часто для уклонения от уплаты налогов используют фиктивное объединение организаций и лиц якобы для осуществления совместной деятельности. Это дает возможность вывести средства из налогообложения, которые «объединяются» налогоплательщиками.

По исследованным уголовным делам наиболее распространенными и часто встречающимися в судебной практике способы уклонения от уплаты налогов (ст. 198 УК РФ) включают:

- неподача декларации в обязательных случаях;

- коммерческая деятельность без наличия регистрации в налоговых органах;

- использование подставных лиц, которые, как правило, имеют маленькие доходы (пенсионер, студент и т.п.). На них фиктивными соглашениям и списывается доля имущества (дохода). Также они могут за небольшую плату наличными выполнять работу, а предприниматель не платить на них налоги;

- финансовые операции с использованием счетов прочих предприятий, когда происходит сокрытие подлинных объемов хозяйственной деятельности;

- использование подложных документов (паспорт, накладная) при проведении коммерческих операций;

- сокрытый доход через наличные расчеты, не используя контрольно-кассовое оборудование, а также различные манипуляции с ним, в результате чего на контрольно-кассовой ленте не отражается вся сумма денежной выручки, которую получил предприниматель;

- завышенные расходы предпринимателя через предоставление фиктивных договоров, накладных, счетов, включая отображение завышенных цен;

- отсутствие отражения оборота товарно-материальных ценностей и денег в кассе и на счетах;

- незаконное использование противоречий и пробелов законодательства, налоговых льгот в сфере налогообложения физических лиц.

На практике часто встречается уклонение от уплаты налога через выплату заработной платы сотруднику наличными (без отражения в кассе). Опрошенный персонал налоговых инспекций свидетельствовал о том, что в небольших компаниях, которые осуществляют оказание услуг, ведут торговлю или принимают наличные деньги, минуя кассу, сотрудникам выдается около 70–80% зарплаты. В соответствии с оценками некоторых исследователей, в нашей стране неучтенный наличный оборот, включая выдачу неучтенной зарплаты, представляет собой наиболее емкий по финансам и распространенный способ уклонения от уплаты налогов физических лиц.

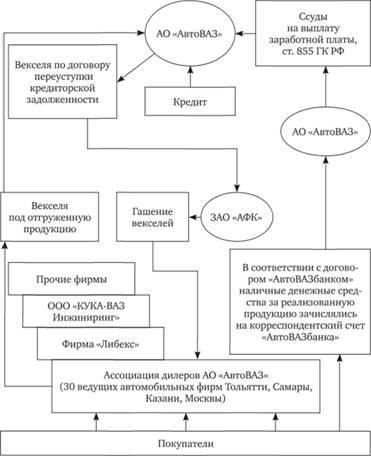

Вместе с подобными выплатами зарплаты на практике можно встретить более сложные «зарплатные схемы», которые имеют отношение к минимизации зарплатных выплат. Часто можно встретить кредитно-депозитную «зарплатную схему», используемую в нашем государстве до середины 1990-х гг. В соответствии с ней компания в банке получает кредит и за счет него же предоставляет займы своему персоналу. Займ (кредит) выдается только на бумаге, а на самом деле деньги никуда не уходят из банка, а происходит их зачисление на депозиты на имя сотрудников, которые участвуют в схеме. Заработная плата выдается как проценты по депозиту. Преступный характер подобного уклонения может быть определен фиктивным получением денег у банка организацией и фиктивным займом средств сотрудником компании. Это относительно легко доказывается, на что в определенной степени повлияло введение во вторую часть Налогового Кодекса процентного дохода по вкладу в части превышения 3/4 ставки рефинансирования. С этого времени доходы физических лиц. касающиеся процентных вкладов, облагаются налогом.

Широкое распространение имеет и страховая схема выплат заработной платы, которая заключается в выдаче банком кредита организации на пополнение оборотных фондов, при этом проценты по кредиту уменьшают налогооблагаемую прибыль. Полученные деньги компания использует с целью выдачи займов персоналу, который, в свою очередь, передает средства в качестве страхового взноса страховым компаниям. Заключенный страховой договор предусматривает ежемесячные выплаты работнику при дожитии им, скажем, до 10 числа очередного месяца. Страховщиком полученная сумма зачисляется на расчетный счет в банке, который выдал кредит. Так, банки получают свои средства обратно или они совершают только мнимый оборот, не выходя из банка. Впоследствии каждый месяц по соответствующему графику организация осуществляет банку перечисление процентов по кредиту, из которых происходит удержание банком вознаграждения за участие в схеме.

Оставшиеся средства поступают на счет страховой организации, которая также минусует себе комиссионные, передавая работникам организации остальные деньги как страховую премию, без уплаты каких-либо налогов.

Можно рассмотреть модификации подобной схемы. Работодатель в лице предприятия осуществляет перечисление страховой компании денежных средств для выдачи зарплаты персоналу напрямую, без участия банка. С этой целью страховая компания и предприятие-работодатель заключают договор страхования имущества от заведомо маловероятных рисков (например, стихийные бедствия). Средства, которые страховая компания получает в виде страхового взноса, используются для выдачи зарплаты. Именно участие банка обуславливает удобство схемы, но и ее высокую цену, поскольку банк берет свои проценты за помощь в минимизации налогов.

Данная схема весьма распространена, ее даже в 1999–2000 гг. использовало Управление ФНС России в Москве. Счетная палата РФ, которая проверяла это управление в конце 2000 г., определила, что сотрудники Управления ФНС России под видом заработной платы получали беспроцентные ссуды на 5 лет в сумме 16 должностных окладов, а работники территориальных инспекций в сумме 14 должностных окладов. Далее происходило перечисление полученных сумм в промышленно-страховую компанию в качестве взносов на добровольное страхование жизни, при этом страховой компанией выплачивалось «застрахованным» по 10% от размера страхового взноса (1,6 от суммы должностного оклада – сотрудникам Управления ФНС России, 1,4 – работникам территориальных инспекций). В соответствии с данными Счетной палаты РФ в по этой схеме не происходила оплата работниками налоговой инспекции налога по фонду заработной платы. Резонанс был вызван тем фактом, что ссуды налоговому персоналу были выданы за счет средств, которые от предприятий были получены в обмен на предоставленные им льготы по налогу на прибыль.

В нашей стране для предпринимателей работает единый налог на вмененный доход (ЕНВД), суть которого состоит в том, что налоги с адвалорными ставками отменяются (в процентном выражении от финансового результата). Вместо этих налогов вводятся один, но со специфической ставкой. Таким образом государство усредняет все предприятия (предпринимателей), оценив их работу не качественными, а количественными критериями. Сегодня широко распространено уклонение от уплаты ЕНВД, включая занижение налогооблагаемой базы по нему.

Работниками Управления ФНС по Приморскому краю было проверено более 50 автостоянок, после чего возбуждено несколько уголовных дел по факту уклонения от уплаты налогов. Главным образом этот процесс происходит через занижение налогооблагаемой базы. Так, в соответствии с документами стоянка занимала одну площадь, а на самом деле – намного больше.

Предприниматель регистрирует автостоянку на 1000 кв. м, а обмер налоговой полиции показал, что автомобили на ней занимают втрое больше места, чем по документам. В другой ситуации автостоянку оформляли как парковку для сотрудников медицинских учреждений, используя ее в качестве обыкновенной платной автостоянки со всеми вытекающими последствиями для владельца. В третьем – предприниматель регистрирует одну автостоянку, по факту имея в других районах еще 3 нелегальные автостоянки.

Рассмотренные схемы (способы) уклонения от уплаты ЕНВД — это только некоторая часть из тех действий, которые реально используют на практике предприятия. Существуют также уникальные преступные схемы, которые практически не известны никому, помимо самих разработчиков. Часто подобные способы не вызывают никаких подозрений даже у опытного налогового инспектора.

На комплексе по переработке леса г. Лесосибирска Красноярского края за разделку и переработку древесины работникам выдавали зарплату выплатами за сбор грибов и ягод, которые в соответствии с действующим налоговым законодательством не облагаются налогами в качестве вида народного промысла.

Классификация способов уклонения от уплаты налоговых платежей

Если рассматривать более подробно способы уклонения от уплаты налогов и сборов, которые используют предприятия, то можно отметить их многочисленность и разнообразие. На сегодняшний день предприятия, зарегистрированные в качестве юридических лиц, — это налогоплательщики большого числа прямых и косвенных налогов и сборов.

Исследователи предпринимали попытки классифицировать способы, при этом самая распространенная и ставшая хрестоматийной — классификация И. И. Кучерова. Автор предложил классифицировать способы в соответствии с элементами налогового механизма и со способами, которыми он подвергался воздействию.

Нельзя отрицать достоинства этой классификации, но ей присущи и недостатки. Важно отметить, что для решения криминалистических задач более точно подходит разделение способов совершения налоговых преступлений, учитывая 2 обстоятельства, которые приводились ранее: механизм формирования и уплаты налога, процесс криминализации налогового деяния. Подобный подход дает возможность объединения способов уклонения от уплаты налогов в соответствии с элементами налогообложения и формами воздействия, которое оказано на эти объекты. Определенные сочетания этих способов дают возможность охвата существенно большего числа способов совершения преступлений в сфере налоговых платежей.

Одним из распространенных способов совершения преступлений, которые предусмотрены ст. 199 УК РФ, является включение в бухгалтерскую отчетность заведомо ложных или искаженных данных. Так происходит нарушение правил бухгалтерского учета. Когда бухгалтерская отчетность составлена по всем правилам, то ее можно считать достоверной. Если в ней есть сведения, которые не соответствуют действительности, то ведение отчетности с нарушениями отражает уклонение от уплаты налогов. Подобные несоответствия выражаются в виде внесения в документы заведомо ложной информации, неотражения в документации некоторых результатов или операций.

Можно рассмотреть определенные схемы уклонения от уплаты налогов, многие из которых достаточно известны и включены в различные источники, включая Интернет.

Основная особенность схемы уклонения от налогов, которая имеет в основании неучтенный наличный оборот, широко распространена в российском легальном бизнесе. Она состоит в использовании фиктивных операций. В некоторых случаях это может быть обналичивание (обмен официально заработанных безналичных средств, которые находятся в банке на расчетном счете, на неучтенную наличность с заключением фиктивных договоров по выполнению работ или оказанию услуг). Такой договор может быть основанием для перевода денег со счетов предприятий-налогоплательщиков на счета подставной компании-однодневки, которая впоследствии за вычетом своей комиссии вернет их уже в качестве неучтенных («черных»). Эти средства часто используют с целью выплаты черной зарплаты сотрудникам, формирования личных доходов руководства (управленцев, собственников), дачи взяток чиновникам, «откатов» представителям крупных потребителей за более выгодные заказы и др. В целом операции по обналичиванию всегда влияют на искажение реальной структуры затрат из-за замещения прибыли и заработной платы.

В определенных ситуациях обналичивание можно считать идентичным понятию «отмывание денег». В этой схеме функции компании состоят в том, что она за небольшую плату может принимать от розничного продавца неучтенную наличность, осуществляя безналичные платежи на банковский счет предприятия-оптовика. С этой целью происходит заключение двух контрактов, первый из которых состоит в приобретении предприятием продукции у оптовика, а второй заключается в поставке этой же продукции розничному продавцу. Оба договора можно считать фиктивными, поскольку продукцию оптовик на самом деле передает розничному продавцу.

Часто фиктивная операция в этом случае применяется с целью разорвать стандартную цепочку «оптовик – розничный продавец». Основное ограничение массового снижения валовой выручки в рознице представлено высокой вероятностью проведения встречной проверки счетов за отгруженную продукцию, выставляемых оптовиками потребителям, а также счетов за полученную продукцию, оплаченную розничными фирмами в соответствии с их официальной финансовой отчетностью. В ситуации, когда у определенной розничной компании сумма «входящих» счетов меньше, чем сумма «исходящих» счетов от его оптового поставщика, налоговый орган вправе предположить снижение валовой выручки от продажи в розничном звене или сокрытие продукции в оптовом звене с целью ее дальнейшего выведения в неучтенный оборот.

В некоторых случаях между подлинными оптовиками и розничными торговцами может быть введена подставная компания-однодневка, принимающая на себя все обязательства по осуществлению налоговых платежей. Это отражается в отчетности, в соответствии с которой оптовик поставляет продукцию некой неизвестной ему компании, своевременно оплатившей поставку.

На самом деле оптовики передают товар розничному продавцу, а по его отчетности продукция проходит в качестве полученной от компании на реализацию (без осуществления предварительной оплаты).

Подобная отчетность хранится розничным продавцом до момента реализации всей партии продукции (пока она хранится на его складах), после чего все документы, касающиеся продукции, уничтожаются. Это происходит по той причине, что розничный продавец уверен — налоговый орган никогда не сможет провести сопоставление его «входящих» счетов с «исходящими» счетами оптового поставщика. Компания-однодневка, выполнив свое предназначение, исчезает, а вместе с ней пропадает и вся информация о ее контрагентах. Данные схемы и их использование резко расширяет возможности уклоняться от уплаты налогов в легальном бизнесе. Если используется «обналичивание», широкий доступ к неучтенной наличности получают компании, которые реализуют свою продукцию и услуги по безналичному расчету.

Обналичивающие компании никому не показывают собственные отчеты и никогда не уплачивают налоги. По этой причине на практике они работают только короткое время, впоследствии перед датой сдачи своего первого бухгалтерского баланса закрывая свои банковские счета и освобождая арендованные помещения. В этой ситуации происходит уничтожение всех документов и компания исчезает, не пройдя процедуру официальной ликвидации. Формально такой исчезнувшее предприятие можно попытаться найти на основе сведений о ее руководителе, главном бухгалтере или учредителях. Но на практике административные должности подобных фирм заняты подставными лицами (пенсионерами или инвалидами, которые за небольшую оплату только подписывают документы). Часто в таких фирмах учредителями являются мертвые души. В частности, уставные документы подобного предприятия могут содержать информацию из утерянных (недействительных) паспортов (документов умерших людей).

Работа по организации компаний-однодневок в сущности представляет собой криминальную деятельность. Но, несмотря на это, услуги подобных фирм были и по настоящее время остаются очень дешевыми и востребованными.

Так, в г. Москве в области операций обналичивания комиссия компании-однодневки составляет не более 2–3%, а официальное проведение данных операций с выплатой всей суммы обязательных налогов составляет не менее 20–30%. Если сравнить эти цифры, то можно наглядно увидеть эффективность и понять популярность фирм-однодневок.

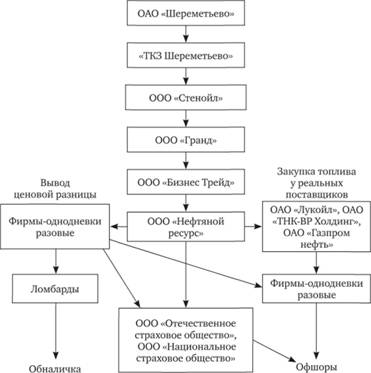

Пример использования предприятия-однодневки в области уклонения от уплаты налогов с дальнейшим обналичиванием выведенных из-под налогообложения денег (перевод в офшоры) — «комиссионная схема», которую выявили в процессе расследования уголовного дела о поставке авиационного керосина ОАО «Шереметьево».

Расследование установило, что эти поставки осуществлялись за счет перепродажи авиатоплива от одной компании-однодневки к другой. Подобные действия позволили поставщикам уклоняться от налоговых выплат, завышая цены. При этом разница реальной цены керосина и накрученной стоимости была выведена в офшоры или обналичена, а объемы выведенных средств насчитывали миллиарды рублей.

Расследование также показало, что основной поставщик топлива ОАО «Шереметьево» — ЗАО «ТКЗ Шереметьево», поставляло до 90% керосина. Это предприятие приобретало топливо не у известных нефтяных компаний рынка, а у компаний ООО «Стенойл» и ООО «Промокон», которые получали топливо от компании ООО «Гранд» в соответствии с договором комиссии. Материалы уголовного дела содержат информацию, что ООО «Гранд» обладало всеми признаками компании-однодневки, созданной формально. Она не имела цель осуществлять законную предпринимательскую деятельность, а просто принимала участие в цепи перечисления денежных средств. А. Кретов формально числился директором ООО «Гранд», при этом никогда не был руководителем, не подписывал от лица компании никаких документов, а паспорт, реквизиты которого отражала документация предприятия, был утерян еще до образования компании.

ООО «Гранд» после получения средств от ООО «Стенойл», в этот же момент осуществляло их передачу по договору комиссии компании ООО «Бизнес Трейд», которая, как показала следственная проверка, также имела многие признаки компании-однодневки. Ее учредителем был Р. Цуканов, который в соответствии с материалами следствия является учредителем 173 предприятий, директором 50 и главным бухгалтером еще нескольких юридических лиц. Также он был участником большого числа схем уклонения от налогообложения.

В свою очередь ООО «Бизнес Трейд» получало керосин от компании ООО «Нефтяной ресурс», которая была зарегистрирована на имя Д. Михайлова. Этот человек продал копию собственного паспорта и образец подписи незнакомому лицу, а уже в ходе следствия узнал, что на его имя оформлено большое число компаний, включая названную.

Замыкало цепочку фирм-однодневок, которые поставляли керосин для ОАО «Шереметьево», ООО «Нефтяной ресурс» , со счета которого средства за топливо поступали на счета реальных производителей, включая ОАО «Газпром нефть», «Лукойл», «ТНК-ВР Холдинг».

Определенные компании-посредники были включены в состав схемы поставки топлива искусственным образом. Цель этого действия заключалась в наращивании цены на керосин и продаже топлива по завышенной цене, включая вывод из оборота полученной наценки и не уплаченных налоговых платежей на офшорные счета фирм.

Размер ценовой накрутки по этой схеме составлял около 20%, при этом стоимость авиатоплива каждый год была выше 2 млрд руб.

Денежные средства за керосин, которые поступили от ЗАО «ТКЗ Шереметьево» в компании-однодневки или были переведены на счета московских ломбардов (Лазурит, Русское дело, Оникс, Золотые купола, Ваш ломбард и др.), которые были созданы в период действия схемы. Эти ломбарды также обладали всеми признаками фирм-однодневок, с их счетов средства выдавались гражданам в виде займов. Банковские проверки показали, что деньги на счета ломбардов не возвращались, что свидетельствует о наличии определенного способа обналичивания. На время расследования ломбарды уже были закрыты, произошла их перерегистрация, реорганизация, слияние с другими компаниями.

Помимо всего прочего, со счетов компаний-однодневок средства направлялись страховым организациям, включая ООО «Отечественное страховое общество» и ООО «Национальное страховое общество». Эти компании находились под управлением одного и того же директора, который помогал поставщикам керосина в ОАО «Шереметьево» осуществлять вывод ценовой разницы в офшоры. После проведения банковских проверок, со счетов двух страховых компаний деньги ушли за границу в швейцарские, австрийские, арабские, латвийские и другие банки.

Также со счетов компаний-однодневок средства перенаправлялись за рубеж на счета офшорных компаний, которые прошли регистрацию в Британских Виргинских островах, островном государстве Сент-Люсия. Эти переводы осуществлялись якобы в качестве платежей за компьютерное и электронное оборудование.

В виде схемы комиссионная поставка топлива, которая направлена на уклонение от уплаты налогов и обналичивание денег, выведенных из-под налогообложения, выглядит таким образом (рис. 3).

Рисунок 3. Комиссионная схема поставок топлива

Рассмотренная «комиссионная схема», которую использовала ОАО «Шереметьево», работала более 8 лет, при этом был причинен существенный ущерб по неуплате налогов.

Подобные схемы можно встретить не только в транспортной, нефтяной, газовой, топливной и энергетической системе. Она характерна и других отраслей хозяйства нашей страны.

Что касается раскрытия налоговых преступлений по описанным выше схемам, то оно является крайне затруднительным и возможно только в случае получения информации или явки с повинной достаточно информированного сотрудника бухгалтерии компании или через средства оперативной информации, которая имеется у правоохранительных органов.

Практика показала, что большая часть уклонений от уплаты налогов предприятиями связана с неуплатой налога на прибыль и добавленную стоимость. Можно рассмотреть несколько их типичных способов.

Основными способами уклонения от уплаты налога на прибыль является занижение суммы дохода предприятием или завышение суммы проданного товара с помощью неправильного или неполного отражения в учете фактических издержек по его выпуску и продаже. Есть много различных нормативных актов, с помощью которых определяется порядок учета. В соответствии с ними те или иные расходы относятся на себестоимость. Существуют и специальные правила (схемы) расчета прибыли, которые относятся к соответствующим видам реализации, необходимым к соблюдению и выполнению.

Для уклонения от уплаты налога на прибыль часто финансовые документы не отражают доход, который получен за наличные средства. Это происходит по экспортно-импортным операциям или бартеру через занижение стоимости реализованной продукции, себестоимость которой увеличивают посредством незаконно завышенной стоимости материалов, которые идут на выпуск, включения материалов, якобы отправленных на выпуск, отчислений на амортизацию, компенсационных выплат и др. Таким образом, происходит завышение затрат, которые относятся к производственным расходам и издержкам обращения реализованной продукции (услуг).

Типичные способы уклонения от уплаты налога, касающиеся налога на прибыль, включают:

- отсутствие отражения в бухгалтерских отчетах (документах) всего объема выпущенных изделий (работ, услуг), которые продаются за наличные деньги в несколько раз дешевле отпускной цены. В ходе продажи используют разные схемы ухода от налога, применяя векселя. Это увеличивает неучтенную сумму прибыли посредника на дисконт посредника по векселю. В большей части уголовных дел, по которым преступления совершены именно этим способом, скрытые налоги с неучтенной прибыли настолько велики, что часто превышают годовой бюджет организации;

- нарушение ведения бухучета. Часто для уклонения от уплаты налогов предприятие не осуществляет перечисления на расчетный счет поступивших в течение дня в кассу наличных денежных средств. Такие расчеты могут осуществляться посредством дебиторов, финансовое положение которых дает возможность осуществлять расчеты в денежной форме. Предприятие может направить требование о производстве платежа не на свои расчетные счета, а на счета другой компании, откуда происходит изъятие денежных средств;

- неполное зачисление сумм выручки от продажи готовых изделий (работ, услуг). Часто не происходит зачисление выручки за оказание работ или услуг, которые не связаны с основным видом деятельности. Оно производится не на сч. 46 «Выручка от реализации продукции», а на сч. 26 «Общехозяйственные расходы», или сч. 29 «Обслуживание производства и хозяйства» либо на счет 76 «Расчеты с разными дебиторами и организациями». Подобные зачисления приводят к снижению налогооблагаемого оборота и тому, что предприятие уклоняется от уплаты налога на прибыль;

- сокрытие выручки от продажи с помощью отсутствия отражения в бухучете хозяйственных операций, касающихся взаимозачета и бартерных сделок;

- завышение себестоимости, лишенное основания. Часто в сумму затрат уклоняющиеся от уплаты налога на прибыль предприятия включают оплату командировочных расходов, процента по кредитам, расхода на реконструкцию организации;

- неполное зачисление валютной выручки по толлинговым операциям, что наиболее характерно для отрасли металлургии. Механизм налогового преступления заключается здесь в подписании таких контрактов с отечественными или зарубежными компаниями-партнерами. В соответствии с данными контрактами происходит завышение содержания металла на ввозимое из-за границы сырье (алюминий, медь, золото), что дает возможность перерабатывающей компании-налогоплательщику, отправить больше металла, чем по факту получено из этого сырья. Так происходит легализация неучтенного металла с появлением возможности получить валюту за границей. При поступлении от отечественных компаний сырья, юридические лица-налогоплательщики обычно занижают содержание металла по документам. На неучтенные деньги закупаются металлоотходы, при этом появляется возможность получить дополнительный доход и избежать уплату налогов.

Широкое использование находит и механизм мнимого бартера. В соответствии с ним экспортная продукция уходит иностранному партнеру, при этом продукция по импорту не поступает. Цена за продукцию остается в банках за границей, а уплата налогов не происходит, поскольку продукция не поступила. Система мнимого бартера в виде его экономических последствий хорошо описана в различных источниках литературы.

Периодически можно встретить и способ уклонения от уплаты налогов на прибыль в виде проведения платежей предприятием через заведомо неплатежеспособный (проблемный) банк. Так как ч. 3 ст. 45 НК РФ формально считает налог уплаченным с момента предъявления в банк поручения, то его поступление и считают формальной уплатой налога. Проблемные банки выпускают векселя, продаваемые прямо или через посредников налогоплательщикам. Их налогоплательщики предъявляю в банк к оплате, где происходит их принятие и зачисление к оплате в качестве налоговых платежей. На самом деле на банковском счете нет средств, соответственно, в бюджет налоговые платежи не поступают.

По мнению аналитиков налоговой службы, данную схему уклонения от уплаты налогов используют на практике в основном крупные компании.

Фискальными органами г. Екатеринбурга было установлено уклонение от уплаты налоговых платежей несколькими крупными предприятиями города, в результате чего был причинен ущерб на сумму 20 млн руб. Директора компаний на протяжении нескольких налоговых периодов покупали в банках векселя за 15% их реальной стоимости, оплачивая ими налоги. Банки же выдавали платежные поручения и справки, которые подтверждали перечисление денег, а также представляли всю удовлетворительную документацию в налоговый орган. Соответственно, налоги не поступали в бюджет.

В арбитражном суде Нижегородской обл. были рассмотрены иски налоговой службы к ОАО «Павловский автобус» и ГУП «Винагропром». Первое из них произвело перечисление 15 млн. руб. в неплатежеспособный банк налогов, второе 40 млн. руб. В соответствии с мнением начальника Управления ФНС РФ в Нижегородской обл., ситуация по перечислению налогов предприятием в заведомо неплатежеспособные банки, дает возможность выдвинуть предположение о наличии сговора руководителя банка и предприятия. Деньги, которые перечислены обанкротившемуся банку в дальнейшем делятся между руководством банка и руководителем предприятия. Так, в 2000 году нижегородскими организациями было уведено из-под налога 487 млн. руб. посредством неплатежеспособных московских банков.

Периодически в исследуемых материалах можно встретить уклонение от уплаты налогов на прибыль крупнейшими предприятиями посредством фиктивной переоценки основных фондов. При ее проведении предприятие искусственным образом увеличивает сумму собственного имущества в несколько раз. Это способствует многократному увеличению амортизационных отчислений, которые включаются в себестоимость товара. Таким образом, происходит переоценка и компания в несколько раз снижает выплату налога на прибыль.

По предварительным данным, если сравнивать основные средства ОАО «Газпром» в 2002 и 2001 году, то произошел их рост вдвое – до 1,2 трлн рублей, что дало возможность уменьшить налог на прибыль на 144 млрд. рублей. Статья 251 НК РФ содержит широкий перечень доходов, которые не учитываются при определении налоговой базы. Этот перечень подлежит постоянному обновлению и дополнению. Многие доходы оформляются с помощью фиктивных документов, которые обеспечивают преступную минимизацию налогов.

Иногда встречаются способы, по которым предприятие не платит налог на прибыль с помощью реальной или мнимой ликвидации компании путем уничтожения всех финансово-хозяйственных документов. Руководство компаний, которые имеют задолженность по налогу перед бюджетом и попадают в поле зрения правоохранительных органов, должны прекратить деятельность с предварительным переводом активов во вновь созданную структуру.

В последнее время в нашей стране для сокрытия прибыли все большее распространение получает практика открытия компаний в оффшорных зонах. Подобные зоны характеризуются тем, что ставки налога на прибыль там очень низкая или вообще чисто символическая. Через подобные компании сегодня многие предприниматели активно проводят вывоз российской валюты за границу (отмывание денег).

Также продолжает оставаться распространенным уклонением избегание налогоплательщиками уплаты НДС, который считается самым проблемным налогом в налоговой системе РФ с позиции возможностей уклонения от его уплаты. Правовая конструкция НДС, включая порядок отнесения налоговых сумм на производственные затраты и издержки по продаже товаров (работ, услуг), налоговые вычеты, уплата налога, освобождение от уплаты, изложена в гл. 21 НК РФ. Эти нормы постоянно изменяются и дополняются, максимально обеспечивая широкие возможности уклоняться от уплаты крупных и особо крупных сумм.

Налог на добавленную стоимость как будто специально создавали с целью совершения налоговых правонарушений (преступлений), поскольку правила его уплаты и обилие всевозможных льгот очень запутаны.

Типичные варианты уклонения от уплаты этого налога представлены способами, которые направлены на то, чтобы скрыть объект налогообложения, необоснованно занизить налоговую базу или незаконно использовать определенные льготы.

Сокрытие оборота, который облагается НДС, может быть совершено через полное или частичное отсутствие отражения финансово-хозяйственных операций в бухгалтерской отчетности, несоблюдение порядка определения даты совершения налогооблагаемого оборота, снижение объема или суммы реализованного товара или заключение фиктивных договоров о совместной деятельности.

Самым популярным и часто используемым способом уклонения от уплаты налога на добавленную стоимость является «лжеэкспорт», который состоит в якобы оформленной продукции по документам для экспорта, тогда как на самом деле ее реализация происходит на внутреннем рынке. В качестве экспортного товара происходит освобождение от уплаты НДС, а если компания-налогоплательщик оплачивает аванс этого налога, то происходит его возврат из бюджета. Помимо этого любой товар, который по документам значится как прошедший через таможню, должен быть освобожден от уплаты НДС в качестве экспортной продукции и сумма налога должна быть возвращена из бюджета.

В соответствии с этим обстоятельством в некоторых случаях, юридические лица не только не осуществляют уплату НДС сами, но и производят взыскание из бюджета значительных сумм, которые они якобы уплатили в бюджет в виде НДС.

Распространенные способы, в соответствии с которыми предприятия могут уклоняться от уплаты НДС, включают:

- отсутствие отражения (полное или частичное) результатов работы предприятия-налогоплательщика в бухгалтерских документах, когда сделки проводятся без документального оформления, происходит неоприходование товарно-материальных ценностей или сумм выручки в кассу. Широко распространена практика по использованию операций с наличностью в рублях, что не фиксируется в бухгалтерском учете и отчетности («черный нал»);

- необоснованные изъятия и скидки, которые предоставляются налоговым и бухгалтерским законодательством в виде отнесения на производственные издержки тех затрат, которые законодательство не предусматривает, отнесение на производственные издержки затрат, которые превышают установленные законодательством, использование налоговых льгот, не соответствующее законодательству;

- наличие искаженных экономических показателей, что дает возможность минимизировать сумму налогооблагаемой базы, завысить сумму приобретенного сырья, услуг, что относится к производственным издержкам и издержкам обращения; отнести на производственные издержки расходы в размере, превышающем действительные; отнести на производственные издержки те затраты, которых не было на самом деле. Самыми популярными способами занижать налогооблагаемую базу являются: незаконное отнесение различных затрат на себестоимость, неправильное списание убытка, невключение в налогооблагаемую базу внереализационных доходов компании;