- 14 августа 2025

- 14 минут

- 7 741

Как проводится аудит учета кредитов и займов

Статью подготовили специалисты образовательного сервиса Zaochnik.

Большинство хозяйствующих субъектов использует кредитные ресурсы. Они являются дополнительной возможностью для увеличения производственных объемов и прибыли. Получение кредита или займа – ответственный шаг для предприятия. Необходимо не только эффективно потратить финансовые средства, но и грамотно отразить операции с ними в бухгалтерской документации. Несмотря на кажущуюся простоту отчетности, проверки выявляют массу ошибок и нарушений в учете кредитов и займов. В данном случае трудно переоценить роль аудита, который не только вскрывает недочеты, но и показывает пути решения обнаруженных проблем.

Понятие, цель и задачи аудита кредитов и займов

Аудит кредитов и займов – это проверка правильности ведения учета расчетов на предприятии, подтверждение законности образования кредиторской задолженности, ее достоверности и реальности погашения.

Цель аудиторской процедуры заключается в получении доказательств достоверности отчетных показателей, которые отражают задолженность компании по полученным кредитным средствам. Для достижения данной цели ставятся задачи:

- определение реальности и документированности кредитов и займов;

- установление обоснованности получения кредитов и займов;

- оценка целевого использования заемных средств, полноты и своевременности их возврата;

- подсчет остатков и процентов по непогашенным кредитам и займам;

- проверка правильности ведения синтетического и аналитического учета операций по кредитам и займам.

Задачи решаются посредством различных аудиторских приемов и аналитических процедур с опорой на законодательные акты и источники информации.

Нормативная база и информационные источники

В ходе изучения главы об аудите учета кредитов и займов необходимо внимательно исследовать основные законодательные нормы, регламентирующие проверку. В их перечень входит:

- Гражданский кодекс РФ (ч. 2).

- Налоговый кодекс РФ (ч. 2).

- Федеральный закон № 129-ФЗ от 21.11.1996 г. «О бухгалтерском учете».

- ФСАД, утвержденные Постановлением Правительства РФ № 696 от 23.09.2002 г. (с изменениями, утвержденными Постановлением Правительства РФ № 228 от 16.04.2005г.).

- Приказ Министерства финансов РФ № 60н от 02.08.2001 г. «Об утверждении положения по бухгалтерскому учету».

- ПБУ № 15/08 «Учет расходов по займам и кредитам», № 9/99 «Доходы организации», № 4/99 «Бухгалтерская отчетность организации», № 1/98 «Учетная политика организации».

- Методические рекомендации о порядке формирования показателей бухгалтерской отчетности организаций.

- План счетов бухгалтерского учета финансово-хозяйственной деятельности организации и инструкции по его применению.

- Письмо Министерства финансов РФ № 07-05-08/78 от 05.04.2006 г. «По вопросу об отражении в бухгалтерском учете затрат по полученным займам и кредитам».

Для ведения аудита используются следующие источники:

- документация, регулирующая вопросы получения заемных средств, бухучета, налогообложения;

- договоры займов, кредитные договоры, дополнительные соглашения об изменении ставок, выписки банков из лицевых счетов, мемориальные ордера, подтверждающие безакцептную оплату сумм возврата кредита и другая первичная документация;

- бухгалтерская отчетность и регистры аналитического и синтетического учета по отражению операций в учете, например, отчет о прибылях и убытках, разделы бухгалтерского баланса «Краткосрочный обязательства» и «Долгосрочные обязательства».

Эффективность проверки зависит от того, насколько правильно аудитор определит контрольные процедуры, последовательность действий и источники получения необходимых аудиторских доказательств. Приступая к аудиту задолженности по кредитам, аудитор должен иметь четкое представление о том, что называют кредитом и займом, а также знать типовую корреспонденцию счетов по операциям с ними.

Таблица 1. Основные отличия кредита от займа

|

Кредит |

Заем |

|

Стороны, выдающие средства в долг |

|

|

Кредитные организации в статусе юридического лица – банки (обязательно наличие лицензии в соответствии со ст. 819 ГК РФ) |

Физические и юридические лица – не банковские организации (наличие лицензии не требуется, ст. 808 ГК РФ) |

|

Форма сделки |

|

|

Обязательным условием кредитования является договор в письменной форме |

Допустима устная договоренность между физическими лицами |

|

Предмет договора |

|

|

Деньги |

Денежные или имущественные средства |

|

Момент вступления договора в силу |

|

|

Сразу же после подписания сторонами |

После передачи заемных средств |

|

Начисление процентов |

|

|

Всегда начисляются проценты |

Может быть беспроцентным |

Программа проведения аудита учета кредитов и займов

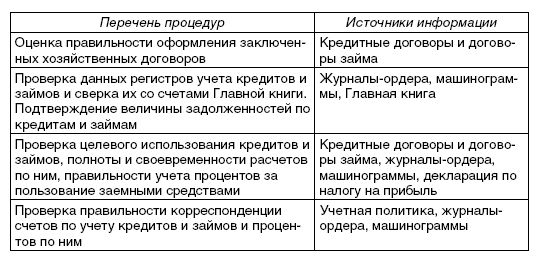

Одним из важнейших этапов проверки является планирование. Для адекватного проведения аудита необходимо собрать общие сведения об аудируемой компании, положении отрасли, в которой она работает. Аудитору важно хорошо понимать экономические условия функционирования предприятия. После предварительной подготовки и выполнения всех документальных формальностей (заключение договора клиентом) составляется программа аудита учета кредитов и займов:

Рисунок 1. Программа аудита кредитов и займов

Процесс аудита учета кредитов и займов

Полученный в банке кредит оформляется договором. В документе обязательно указывается объект кредитования, срок выдачи и возврата ссуды, форма обеспечения обязательств, процентные ставки и порядок их погашения, другие условия. Бухгалтерия отражает операции по кредитам на счетах 66 «Расчеты по краткосрочным кредитам и займам» и 67 «Расчеты по долгосрочным кредитам и займам». Бухгалтерская служба ведет аналитический учет задолженностей по видам кредитов и займов, банкам, другим заимодавцам. Основную сумму долга учитывают в размере фактически поступивших денежных средств или в стоимостной оценке других вещей, которые предусмотрены договором.

Предприятие-заемщик принимает кредитные поступления к бухгалтерскому учету в момент передачи денег или имущественных средств и фиксирует их в качестве кредиторской задолженности. В ходе проверки аудитору необходимо выяснить, имеет ли компания кредитные договоры, отвечают ли эти соглашения законодательным нормам. В отношении кредитов договор должен быть заключен с банком, имеющем лицензию на кредитование. В процессе аналитики нужно исследовать договоры на предмет указания:

- цели кредитования;

- сроков кредита;

- порядка выдачи и погашения;

- форм обеспечения обязательств;

- процентных ставок и других данных.

Аудитору нужно определить, используются ли кредиты и займы по назначению, посредством чего погашается задолженность, проверить полноту и своевременность выплат. Одним из пунктов анализа является вопрос обеспеченности ссуды. Как правило, кредиты обеспечиваются гарантией, поручительством и залогом. Следует определить реальность залоговых договоров, отражение средств и наличие залога средств на забалансовом счете 009.

Аудиторские доказательства получают путем проведения:

- проверки арифметических расчетов;

- инвентаризации;

- подтверждения;

- проверки кассовых ведомостей и других документов;

- устного опроса;

- прослеживания;

- аналитических процедур.

Аудиторская процедура предусматривает оформление документов согласно Федеральным стандартам аудиторской деятельности. Перечень аудиторской документации включает:

- план и программу;

- копии документов аудируемого субъекта;

- описание примененных методов;

- заявления и пояснения проверяемой организации;

- письменную характеристику системы бухучета.

Содержание, количество и состав рабочей документации определяется аудирующим лицом, исходя из целей и задач аудита, характера деятельности предприятия. Вся полученная информация является конфиденциальной и не подлежит разглашению. По результатам аудита составляется заключение, в котором аудитор делает выводы об отсутствии недостатков или дает обоснование выявленным ошибкам и недочетам.

Бухгалтерский учет и отчетность в ООО «Арктика» выполняется в соответствии с федеральными законодательными актами, положениями по бухгалтерскому учету, инструкциями Минфина и другими нормативными документами в части ведения бухучета.

В учетной политике предприятия методика учета кредитов и займов не выделена.

Организация не имеет краткосрочных кредитов и займов. Обязательства по долгосрочному кредитованию выросли с до

Операция по поступлению кредитных средств отражена на счете 67 «Расчеты по долгосрочным кредитам и займам» в корреспонденции с дебетом счета 51 «Расчетный счет». Учет процентов к выплате по кредитам показан на счете 67 обособленно.

Проценты, начисленные в соответствии с условиями кредитного договора по полученным кредитам, заемщик включает в состав текущих расходов в виде операционных расходов. Задолженность по полученным ссудам отражается с учетом причитающихся на конец отчетного периода к уплате процентов согласно условиям договоров.

Ежемесячно начисленные проценты отражаются на Кт счета 67 «Расчеты по долгосрочным кредитам и займам», субсчет 67-4 «Проценты по долгосрочным займам» в корреспонденции с Дт счета 91 «Прочие доходы и расходы», субсчет 91-2 «Прочие расходы». В целях налогообложения прибыли проценты за пользование кредитом учитываются в составе внереализационных расходов.

Анализ дебетовых оборотов ООО «Арктика» по счету 67 в корреспонденции со счетом 51 показал своевременное погашение заемных средств и процентов по ним. Покрытие задолженности осуществлялось в сроки, указанные в кредитных договорах. Посредством использования аудиторских методов было установлено, что операции по учету кредитов и займов в бухгалтерском и налоговом учете отражены верно.

В ходе проверки ООО «Арктика» на предмет учета кредитов и займов аудитор установил:

- отсутствие серьезных нарушений порядка ведения бухучета, которые могли бы значительно воздействовать на объективность информации по займам, указанным в бухгалтерской отчетности;

- результаты проведенного аудита показали, что выполненные операции по кредитам и займам осуществлялись ООО «Арктика» в соответствии с законодательством РФ.

Типичные ошибки учета операций по кредитам и займам

Совершенствование расчетов по кредитам и займам требует обратить внимание на типичные ошибки учета операций:

- Отсутствие документации, которая оформляет отношения с кредитором: кредитного договора, банковских выписок со ссудного счета, бухгалтерских справок-расчетов по начислению процентов, дополнительных соглашений, изменяющих кредитные условия, аналитического учета по просроченным кредитам и займам.

- Нарушение принципов формирования расходов: неправильное отнесение затрат по полученным кредитам и займам к отчетным периодам, неверное отражение процентов.

- Несоблюдение принципов оценки имущества: включение в инвентарную стоимость объектов основных средств, нематериальных и прочих внеоборотных активов, процентов по кредитам и займам, полученным на эти цели, после принятия данных объектов к учету. Сюда же относится включение в стоимость ценных бумаг процентов по кредитам и займам, полученным для покупки ценных бумаг, после принятия их к учету, некорректное отражение себестоимости материалов, которые приобретены за счет заемных средств.

- Включение в налоговые расходы процентов по кредитам и займам, которые не могут быть в них включены, затрат на оплату процентов, которые превышают сумму процентов, рассчитанных по процентной ставке, отсутствие формирования отложенных налоговых обязательств, отложенных налоговых активов.

- Нарушение принципов формирования финансовых результатов: отнесение на собственные источники средств процентов по кредитам и займам сверх норматива, процентов по кредитам и займам, не связанных с производством и реализацией, с расходами, которые уменьшают базу налогообложения по налогу на прибыль, некорректность в начислении курсовых разниц в отношении кредитов в иностранной валюте.

- Неправильное отражение в учете обязательств перед третьими лицами, в связи с отношениями по полученным кредитам и займам.

Эффективность аудита учета кредитов и займов напрямую зависит от профессионализма аудирующего лица и степени открытости аудируемого субъекта, его готовности идти на контакт с экспертами, предоставляя достоверную и полную отчетность.

На основании изученной документации аудитор сделает объективный вывод о состоянии системы учета, выявит ошибки и недочеты, которые могут оказать негативное влияние на финансовую устойчивость компании.