- 14 августа 2025

- 11 минут

- 1 037

Облигации. Учет операций и порядок налогооблажения

Статью подготовили специалисты образовательного сервиса Zaochnik.

Операции с собственными и корпоративными облигациями других эмитентов должны сопровождаться оправдательными документами:

- договор купли – продажи, применяется для всех видов облигаций;

- акт приема – передачи сертификата, для облигаций документарного свойства;

- выписка по счету депо, при учете облигаций в депозитарии;

- выписка по лицевому счету, при учете именных облигаций.

Договоры проходят регистрацию в бухгалтерии в специальном журнале. Журнал содержат такие данные: номер договора, дата его заключения, вид облигаций, номинальная цена и цена приобретения, процент, когда выпущены и погашены, дисконтная сумма, то есть от номинальной стоимости отнимается цена облигации при выпуске.

На каждый договор бухгалтерией также заводятся индивидуальные карточки, включающие в себя следующие сведения:

- дата операции;

- итого за квартал;

- итого за отчетный период.

Способы учета облигаций

Выпуск и продажа облигаций являются формой договора займа. Главная сумма отражается эмитентом по стоимости по номиналу как кредиторская задолженность с применением счетов 66 и 67.

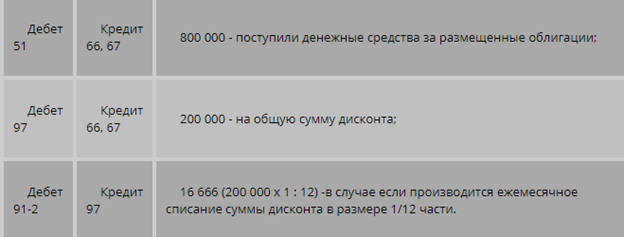

Если облигации имеют дисконт, то дисконтная сумма отражается на счете 91-2, прочие расходы, в тех отчетных периодах, к которым относятся начисления. Чтобы обеспечить равномерное включение сумм, которые предназначены к уплате инвестору дохода по проданным облигациям, эмитент учитывает их на счете 97 «Расходы будущих периодов», затем осуществляет их равномерное списание в течение срока действия договорных отношений. Организация – эмитент может остановиться на любом варианте.

Выпуск и продажа облигаций регламентируются ст. 816 ГК РФ, п.2 ПБУ 15/2008.

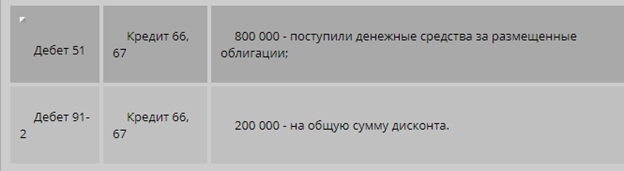

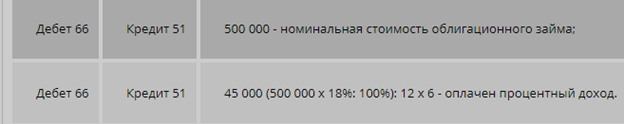

ОАО «Парус» размещает облигационный заем стоимостью по номиналу 1 000 000 рублей с дисконтом 20 % со сроком обращения 1 год. В бухучете организации операция отражается первым способом:

Вторым способом:

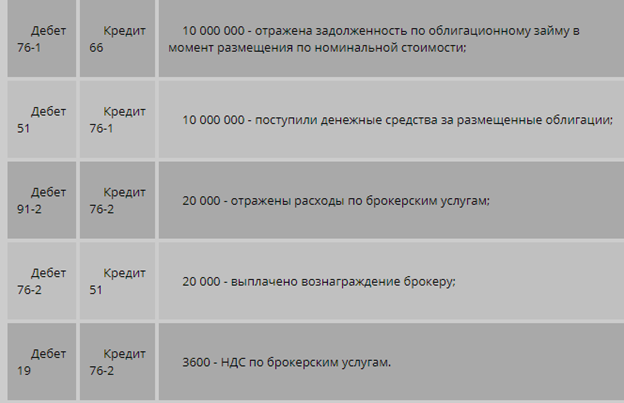

Для привлечения дополнительных средств предприятие разместило 1000 облигаций стоимостью по номиналу 10 000 рублей с годовым сроком обращения в ноябре 2008 года. Купонный доход, состоящий из 10 % годовых будет выплачен один раз. При размещении ценных бумаг свой процент в размере 20 тысяч рублей получил брокер.

В бухгалтерском учете организации будет отмечено:

В ноябре 2008 г.

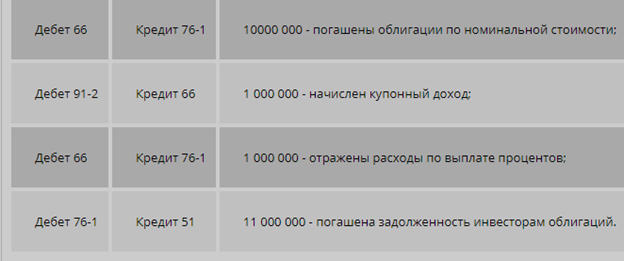

В ноябре 2009 года.

Кроме того, необходим аналитический учет по вторичным счетам в резерве каждого облигационного займа.

Задолженность эмитента по размещенному займу в балансе отражается в статье «Долгосрочные обязательства» и в статье «Краткосрочные обязательства». В первом случае задолженность должна погашаться в срок более чем через 12 месяцев после отчетной даты, во втором случае – в течение 12 месяцев после отчетной даты.

В пояснительной записке по форме № 2 необходимо расшифровать состав и отразить меняющуюся сумму обязательств в отчетном году, если величина существенна.

Учет расходов по выплате доходов

Налоговая база устанавливается без учета доходов, полученных по договорным кредитным обязательствам, сюда входят и ценные бумаги по долговым обязательствам, согласно НК РФ ст. 251 п. 1 подп. 10.

Предприятия, использующие метод начисления, должны на конец отчетного периода производить процентные начисления, по долговым ценным бумагам.

Отчетный период – квартал, полугодие и 9 месяцев отчетного года. Календарный год считается налоговым периодом. Если налогоплательщик платит ежемесячный авансовый платеж, исходя из фактической прибыли, отчетный период определяется помесячно.

Если срок действия договора более одного отчетного периода, доход признается полученным и включается в состав доходов на конец отчетного периода.

Если действие договора прекратилось в связи с досрочным погашением, доход признается полученным и включается в состав доходов на дату прекращения договорных обязательств. Налоговый кодекс России в п.1 ст. 271 говорит о том, что доходы при методе начисления признаются в том отчетном периоде, в котором они случились, независимо от того, когда денежные средства поступили фактически.

Проценты начисляются на последнее число отчетного периода, доход – разница между процентами начала и конца периода. Если по ценной бумаге выплаты процентов производились эмитентом, то они будут добавлены к налоговой базе

Начисление процентов или дисконта в операциях с облигациями должно быть зафиксировано эмитентом в прочих расходах в тех отчетных периодах, к которым относятся данные начисления согласно п. 16 ПБУ 15/2008.

Эмитент имеет право учитывать указанные суммы, как расходы будущих периодов для равномерного включения сумм, причитающегося к уплате инвестору дохода.

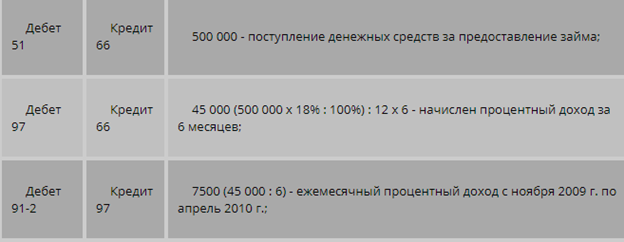

ОАО «Бета» 01.11.2009 г. разместило по номиналу 500 000 рублей облигационного займа с полугодовым сроком обращения и 18 % годовых, выплачиваемых 31.04.2010 года. В бухучете организации начисление процента может быть отражено двумя способами.

В ноябре 2009г. при размещении займа:

В апреле 2010 г. – погашение займа и выплата процентов:

В пояснительной записке к отчету за 2009 год, должно быть пояснение, если предпочтение отдано первому варианту.

Чтобы повысить спрос на облигации эмитенты закладывают в порядок расчета дохода в рублях механизм индексирования относительно с долларом. При этом образуются курсовые разницы, которые тоже должны быть учтены.

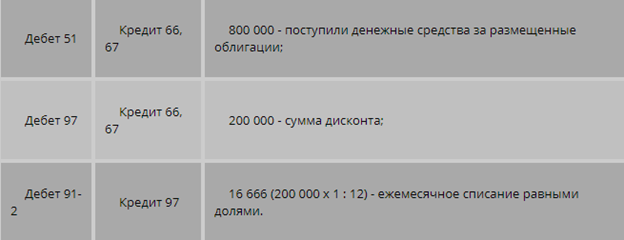

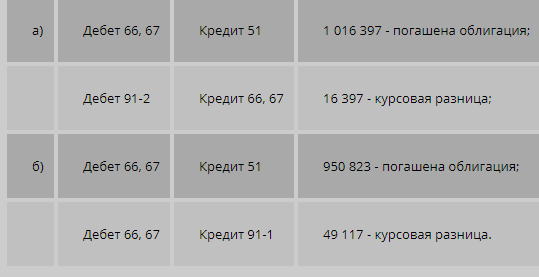

ОАО «Стрела» размещен облигационный заем на сумму 1 000 000 рублей с годовым сроком обращения и дисконтным процентом 20 . Курс доллара в момент размещения составил 30,5 руб/ долл, на дату погашения: а) 31 руб/долл, б) 29 руб/долл.

Учетная политика организации предусматривает отражение суммы дисконта в момент размещения облигаций на счете 97 с включением ежемесячно в состав операционных расходов.

Долларовый эквивалент на дату размещения составил 32. 787 $.

На дату погашения рублевый эквивалент общей суммы задолженности составил в долларах:

.

В бухгалтерском учете, учитывая дисконт и разницу сумм, это будет отражено так:

При погашении и выплатах:

Разница сумм образуется по прочим расходам и учитывается на счете 91, согласно ПБУ 10/99.

Бухгалтерский учет и налогообложение облигаций у инвестора

Данные операции отображаются на счетах 51, 58, 76,91,98.

Налогообложение облигаций у инвестора учитывается по принципу финансовых вложений. Приобретенные облигации учитываются на основе ПБУ 19/02 по первоначальной стоимости, которая состоит из затрат на покупку по факту, расходов на посреднические услуги, консультации.

Фактическая стоимость приобретенных облигаций может быть выше или ниже их номинальной стоимости. Если организация использует право доведения облигаций до номинальной стоимости, то это должно быть отражено в учетной политике.

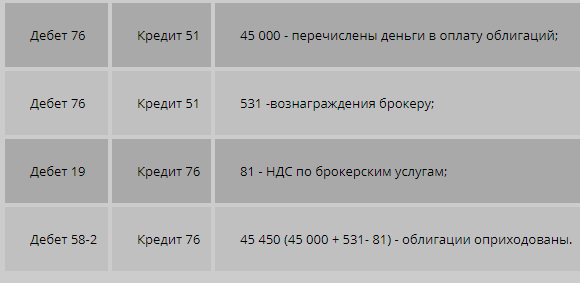

ЗАО «Омега» приобрело 100 облигаций ООО «Символ» по цене 450 рублей за штуку. Брокерские услуги составили 531 руб. с учетом НДС 81 руб.

Бухгалтерская отчетность ЗАО «Омега» будет выглядеть следующим образом:

Если затраты на приобретение составили менее 5% от покупной стоимости облигации, можно отражать их как малосущественные расходы.

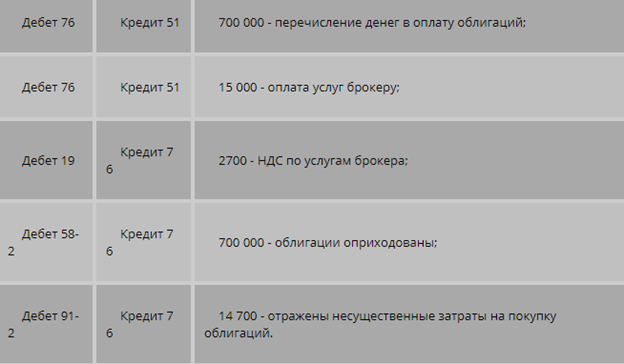

ЗАО «Березка» купило облигации по номиналу на сумму 700 000 рублей. Услуги брокерской компании – 15 000 руб с НДС – 2 700 руб. Затраты на покупку составили 2,2%, относим их к незначительным.

Операции отражаются так:

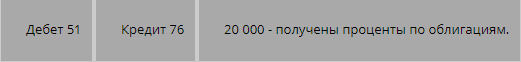

ОАО «Шторм» купило 1 000 купонных облигаций с годовым сроком обращения по цене 510 рублей за одну штуку, при ее номинальной стоимости 500 руб. Получение процентов ежеквартальное в размере 16 % годовых от стоимости по номиналу. Отражение данных в бухгалтерии организации:

Такие записи будут сделаны за 2,3,4 кварталы

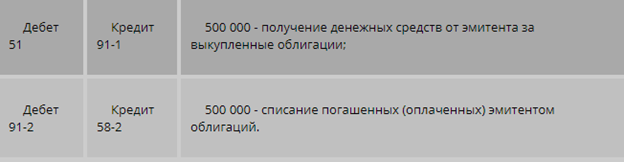

По прошествии срока обращения:

Таким образом, инвестор получает 580 000 рублей. 500 000+ 20 000 х 4.

В приобретенную стоимость облигаций включаются суммы накопленного купонного дохода, приходящиеся на дату их покупки и уплачиваемые продавцу исходя из договора. НКД образуется в виде процентов при обращении ценных бумаг в соотношении к их номинальной стоимости и рассчитывается пропорционально количеству дней, истекших от даты выпуска или даты выплаты предшествующего купонного дохода, и включается в цену сделки.

Сумму НКД, уплаченную при приобретении нужно отражать на вторичном счете «НКД, уплаченный продавцу» к счету 58.

Если организатор торговли объявил отдельную информацию о сумме НКД на день выставления котировки облигаций. Котировка стоимости этих бумаг производится без учета НКД по текущей рыночной стоимости.

Если в рыночной цене облигации на учтен НКД, то его сумма, которая образовалась по данным облигациям на дату корректировки их стоимости, в текущую рыночную стоимость облигации не включается.

Если облигации выбыли, стоимость списывается по данным последней оценки с суммой НКД, уплаченной при покупке.

ОАО «Гомер» 20.05.2009 г. приобрело 1000 облигаций стоимостью 1000 рублей по номиналу по цене 1094,71 руб. Стоимость одной облигации равна 1092,71 руб., НКД – 1,97 руб. Организация предусмотрела корректировку стоимости ценных бумаг каждый квартал. Их рыночная стоимость определяется без учета НКД. Рыночная облигации на 30.06.2009 г. составила 1096,1 руб., НКД – 6,90 руб. Величина НКД сообщается во время котировки облигаций. Сумма начисленного НКД фиксируется на отдельном субсчете счета 58-2-1. Данные будут отражаться:

На дату приобретения;

На последний день отчетного периода.

Порядок учета доходных и расходных операций с облигациями отличен от порядка их признания в бухучете.

Доход в виде положительной разницы от переоценки облигации по рыночной стоимости не учитывается при определении базы налогообложения по налогу на прибыль. Поэтому он будет отражаться как постоянное налоговое обязательство. Об этом свидетельствуют документы: ст. 251 п. 1 пп. 24 НК РФ и ПБУ 18/02.