- 14 августа 2025

- 13 минут

- 1 246

Операции с финансовыми векселями

Статью подготовили специалисты образовательного сервиса Zaochnik.

Финансовые векселя – это особый вид векселей, основанием для которых являются кредитно-заемные отношения, иными словами, заем, который одно лицо (заимодавец) предоставил другому лицу (заемщику) за счет своих свободных средств. Приобретать подобные векселя можно с целью получения процента или извлечения определенной прибыли от роста рыночной стоимости. Векселя могут выступать в качестве объекта купли-продажи или использоваться в нетоварных операциях (ст. 128, 143, 454 ГК РФ).

Как правило, банковские синдикаты или крупные банки выпускают финансовые векселя, для того, чтобы привлечь дополнительные средства, минимизируя долю сертификатов, акций, банковских депозитов и облигаций, за счет применения льготной схемы налогообложения и использования в качестве средства расчетов финансовых векселей, в отличие от депозитных сертификатов. При этом законодательство России не контролирует выпуск банковских (финансовых) векселей, для их выпуска не требуется выполнения норм ликвидности и регистрации.

Инструкция по применению Плана счетов бухгалтерского учета и ПБУ 19/02 регламентируют порядок учета тех финансовых векселей, чье обращение не затрагивает оплату товаров.

Для учета выданных векселей используют счет 66 «Расчеты по краткосрочным займам и кредитам» и счет 67 «Расчеты по долгосрочным займам и кредитам». Для учета приобретенных финансовых векселей используется счет 58 «Финансовые вложения» и субсчет векселя 58-2 «Долговые ценные бумаги».

В оценке, прописанной в ПБУ 19/02, учитываются поступившие финансовые векселя организации, т. е. их оценка производится по фактическим затратам.

К фактическим затратам на покупку финансовых векселей относятся:

- суммы, которые непосредственно уплачивают их продавцу, в соответствии с договором;

- вознаграждения, выплаченные посредникам, которые принимали непосредственное участие в процессе приобретения ценных бумаг;

- уплачиваемые суммы специализированным предприятиям, поставщикам или иным лицам, которые оказывали консультационные и информационные услуги, связанные с вопросом приобретения векселей;

- расходы, отнесенные на уплату процентов по кредитным средствам, использованным на приобретение векселей до того, как они были приняты к бухгалтерскому учету;

- прочие расходы, так или иначе связанные с приобретением организацией ценных бумаг.

Отражение в бухгалтерском учете

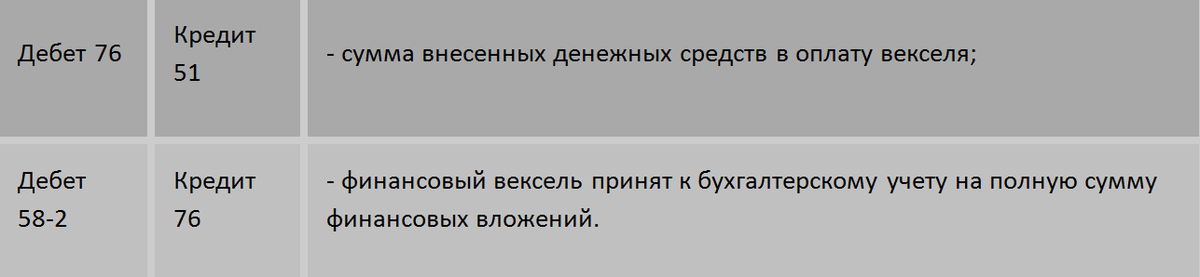

В зависимости от того, в какой момент происходит переход права собственности касательно объекта финансовых вложений, производится учет финансовых векселей. В том случае, если переход права собственности состоялся в момент оплаты векселя, то в бухучете инвестора необходимо сделать следующую запись:

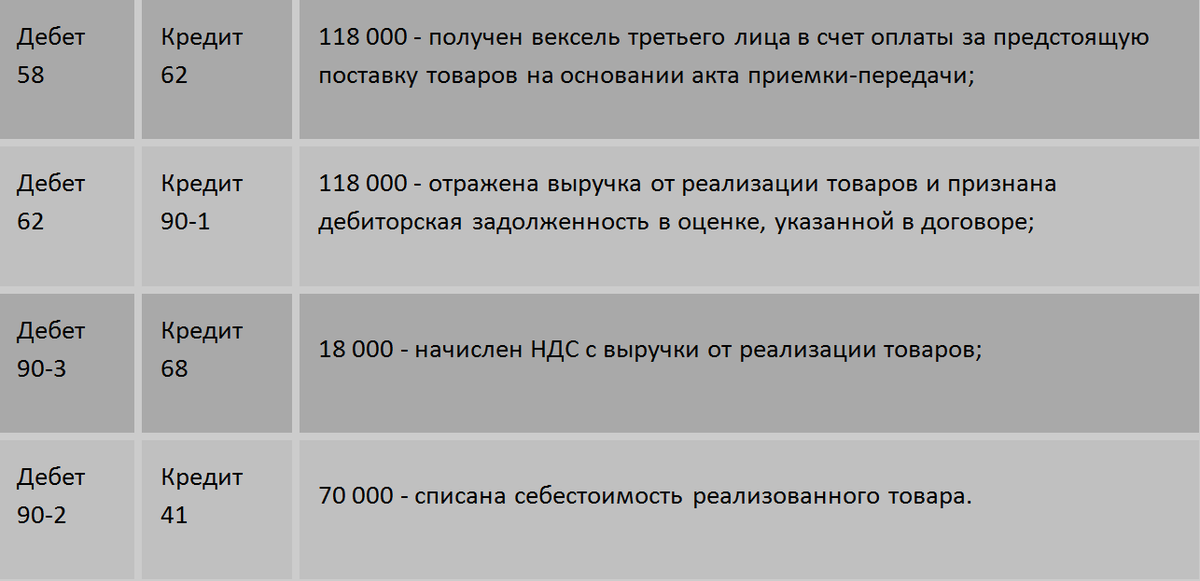

Следующим образом отражается получение финансового векселя третьего лица или банка в оплату работу, услуг или товаров отгруженных:

В аналитическом учете учитывают номинальную стоимость приобретенных финансовых векселей.

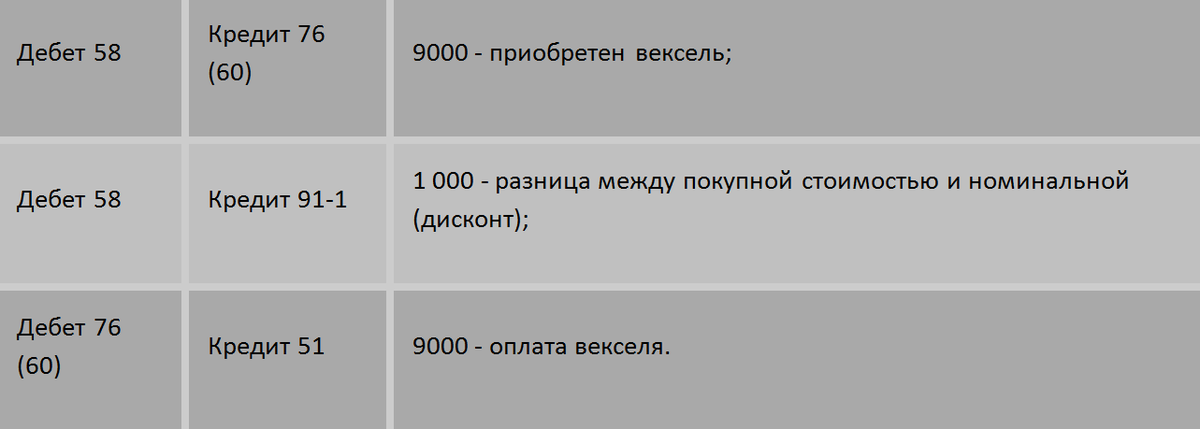

Пример. Приобретен беспроцентный вексель третьего лица за . при номинальной стоимости .

В бухгалтерском учете данная операция будет отражена следующими записями:

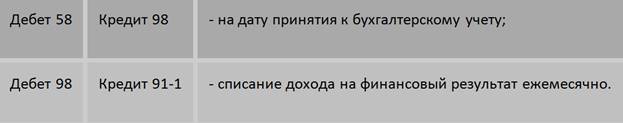

По своей текущей рыночной стоимости на дату принятия к бухучету признается финансовый вексель, полученный безвозмездно (по номиналу векселя), при этом векселя дебет и кредит будут следующие:

Согласно указаниям главы 25 Налогового Кодекса РФ, не облагается налогом на прибыль безвозмездное получение имущества, если оно было предоставлено учредителем данного предприятия, являющимся владельцем более 50% уставного капитала.

По своей первоначальной стоимости в бухгалтерском учете отражаются финансовые вложения (также векселя), рыночная стоимость которых на момент принятия неизвестна (п. 21 ПБУ 19/02).

Однако, по тем ценным долговым бумагам, чья текущая рыночная стоимость не определяется, в том числе по векселям, организация может по мере причитающегося по ним по условиям выпуска дохода равномерно относить на финансовый результат прочих доходов разницу между номинальной и первоначальной стоимостью в течение срока их обращения.

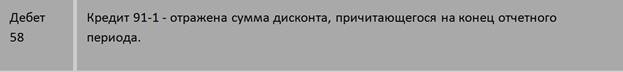

В бухучете эту операцию можно отразить записью:

Данная операция упоминается в ПБУ 19/02 с пометкой «разрешается», поэтому доначисление дисконта должно быть прописано в учетной политике предприятия.

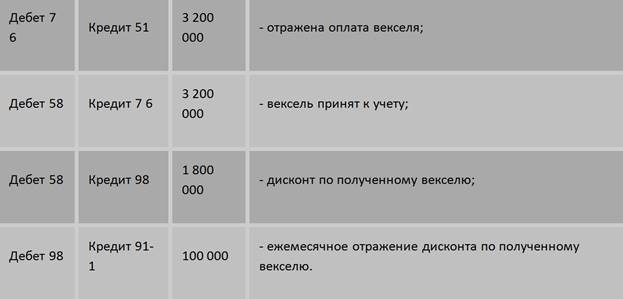

Был получен финансовый вексель номиналом . За него было выплачено .

Разность между номинальной стоимостью и уплаченной за вексель суммой равна . Срок обращения векселя - месяцев. Следовательно, в бухгалтерском учете необходимо ежемесячно доначислять .:

.

Следующими записями это необходимо отразить в бухгалтерском учете:

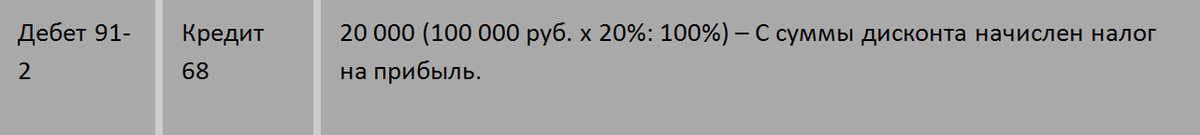

Начисленная сумма дисконта является прочим доходом с точки зрения налогообложения, поэтому она отражается в учете следующим образом:

Налогообложение дисконта

Министерство по налогам и сборам РФ в своем письме от 5 сентября 2003 г, за номером ВГ-6-02/945, отмечено, что согласно статье 43 Налогового Кодекса РФ, любой заранее установленный (заявленный) доход, также в виде полученного дисконта по долговому обязательству любой формы признается процентами, вне зависимости от способа его оформления.

В своем аналитическом отчете организация самостоятельно указывает сумму расходов (доходов) в той сумме, которая причитается по условиям договора в соответствии со ст. 328 НК РФ. Статья 269 НК РФ указывает, что данная операция по векселям проводится по каждому виду долгового обязательства отдельно.

Вторичные векселедержатели могут учитывать доход, рассчитанный по цене номинальной стоимости и приобретения, заранее заявленным.

Так как данный доход, согласно ст. 25 НК РФ приравнивается к процентному, то он должен учитываться при формировании налоговой базы.

Сумма дохода в виде дисконта (процента), которая причитается по условиям выпуска векселя, должна учитываться отдельно по каждому векселю (п. 1 ст. 328 НК РФ). Определение процентного дохода происходит с учетом условий продажи (передачи), исходя из цены номинала векселя, сделки и срока, который остается до предъявления векселя к погашению.

Расчет накопленных к получению сумм

Расчет накопленных к получению по учтенным (приобретенным) дисконтным векселям сумм доходов к получению проводится по следующим формулам, согласно Методическим рекомендациям по применению гл. 25 НК РФ.

Расчет процентной ставки для наращивания дисконта (процента):

,

где – ставка для наращивания дисконта;

– номинал учтенного (приобретенного) векселя;

– стоимость дисконтного векселя при покупке;

– число дней от приобретения до погашения векселя.

Сумма, которую подлежит отразить в налоговом учете в последний день отчетного периода на счете доходов:

,

где – сумма процентного дохода;

– количество дней, которые прошли после приобретения векселя до отчетной даты.

В представленном выше примере, сумма, которая подлежит отражению в налоговом учете в последний день отчетного периода на счете доходов и процентная ставка для наращивания дисконта, будет рассчитываться следующим образом:

мы условно принимаем , тогда

;

.

Учет выданных финансовых векселей

В соответствии со ст. 815 ГК РФ и п. 7 ПБУ 15/2008 проводится налогообложение и учет выданных финансовых векселей.

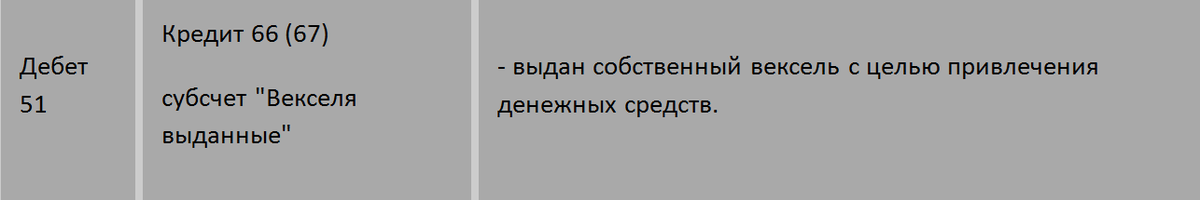

Следующим образом в учете отражается выданный по договору займа собственный финансовый вексель:

При погашении векселедателем вексельного обязательства в момент предъявления его векселедержателем составляется такая запись: Дебет 66 (67), субсчет "Векселя выданные" - Кредит 51.

При этом вступает в силу действие статьи 413 ГК РФ, которая гласит, что обязательство прекращается совпадением должника и кредитора в одном лице. Это значит, что при погашении вексель как ордерная неэмиссионная ценная бумага прекращает существование, а векселедержатель (кредитор) и векселедатель (должник) совпадают в одном лице.

Объекта НДС не возникает ни при погашении векселя, ни при выдаче собственного (финансового) при предъявлении векселя к погашению.

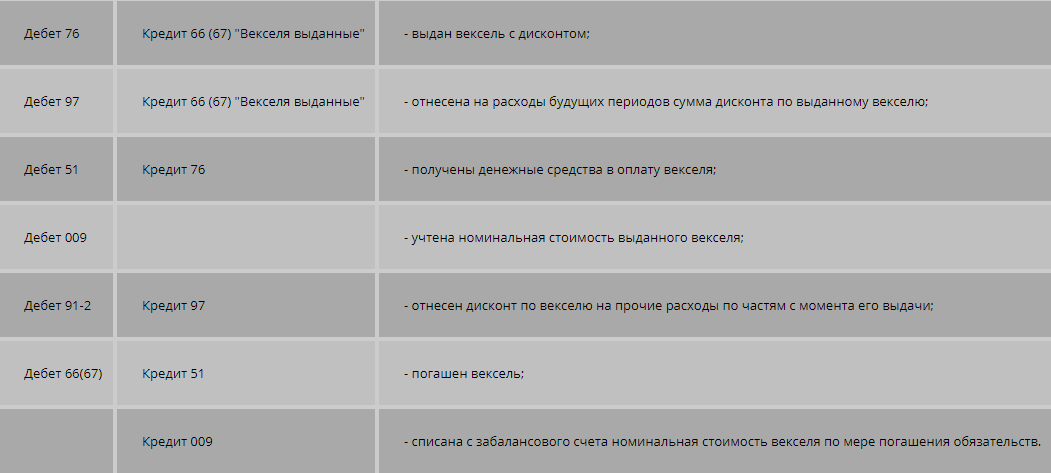

Допускается выдача финансовых векселей с дисконтом. При этом касательно обращения векселей, дисконт – это разница фактически полученных денежных средств или соответствующего их эквивалента и суммой, указанной в векселе (п. 15 ПБУ 15/2008).

Следующим образом отражается выдача финансового (собственного) векселя в бухгалтерском учете организации:

Проценты по выданным векселям

Налоговый Кодекс РФ устанавливает налог на прибыль по проценту и дисконту по выданным векселям. Процентами является любой доход, выявленный заранее, в том числе полученный по любому виду долгового обязательства, дисконт, включая вексель (п. 3 ст. 43 НК РФ).

Предельная величина процентов, которые признаются расходом, принимается равной ставке рефинансирования Центробанка РФ, увеличенной в 1,1 раза, в целях налогообложения на прибыль, в отсутствии каких-либо долговых обязательств, выданных в том же квартале на сопоставимых условиях (п. 1 ст. 269 НК РФ).

По договорам займа и прочим аналогичным соглашениям, чей срок действия приходится на срок более одного отчетного периода, расход включается в состав соответствующих расходов на конец месяца соответствующего отчетного периода и признается осуществленным (п. 8 ст. 272 НК РФ).

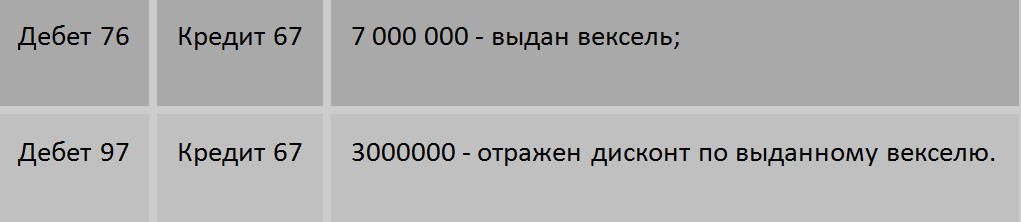

Например, ОАО «Гамма» 1 июля 2010 г. Выпустило собственный простой вексель сроком на три года номиналом руб. для привлечения заемных средств. Дисконт составляет руб. На расчетный счет организации покупатель перечислил руб.

Срок платежа по векселю - по предъявлении, но не ранее 1 июля 2013 г. На момент выдачи векселя, ставка рефинансирования Центробанка РФ составляла .

Выдача собственного векселя, срок погашения которого составляет более одного года, в бухгалтерском учете отражается по кредиту счета 67 "Расчеты по долгосрочным кредитам и займам", субсчет "Векселя выданные".

При этом сумму дисконта учитывают как расходы будущих периодов, после чего часть дисконта равномерно списывают на прочие расходы:

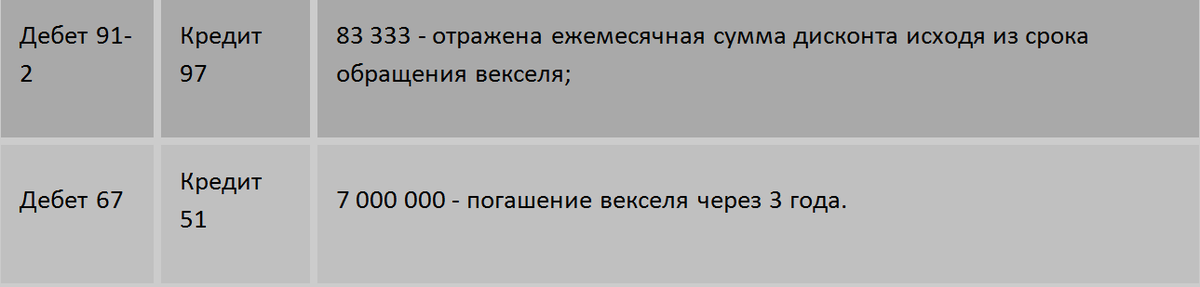

Ежемесячно будет относиться на прочий расход сумма дисконта по векселю:

.

Можно подсчитать, что при выдаче собственного векселя со сроком погашения через года и дисконтом руб., заем получен из расчета годовых.

На момент выдачи векселя действующая ставка рефинансирования составляла . Согласно целям налогообложения прибыли к прочим расходам можно каждый месяц относить сумму дисконта составляющую () .

Сумма дисконта, которая каждый месяц относится на прочие расходы в бухгалтерском учете, равна руб.

Для целей налогообложения прибыли можно отнести к прочим расходам, которые уменьшают налоговую базу на прибыль сумму руб. ().

Признаки финансовых векселей

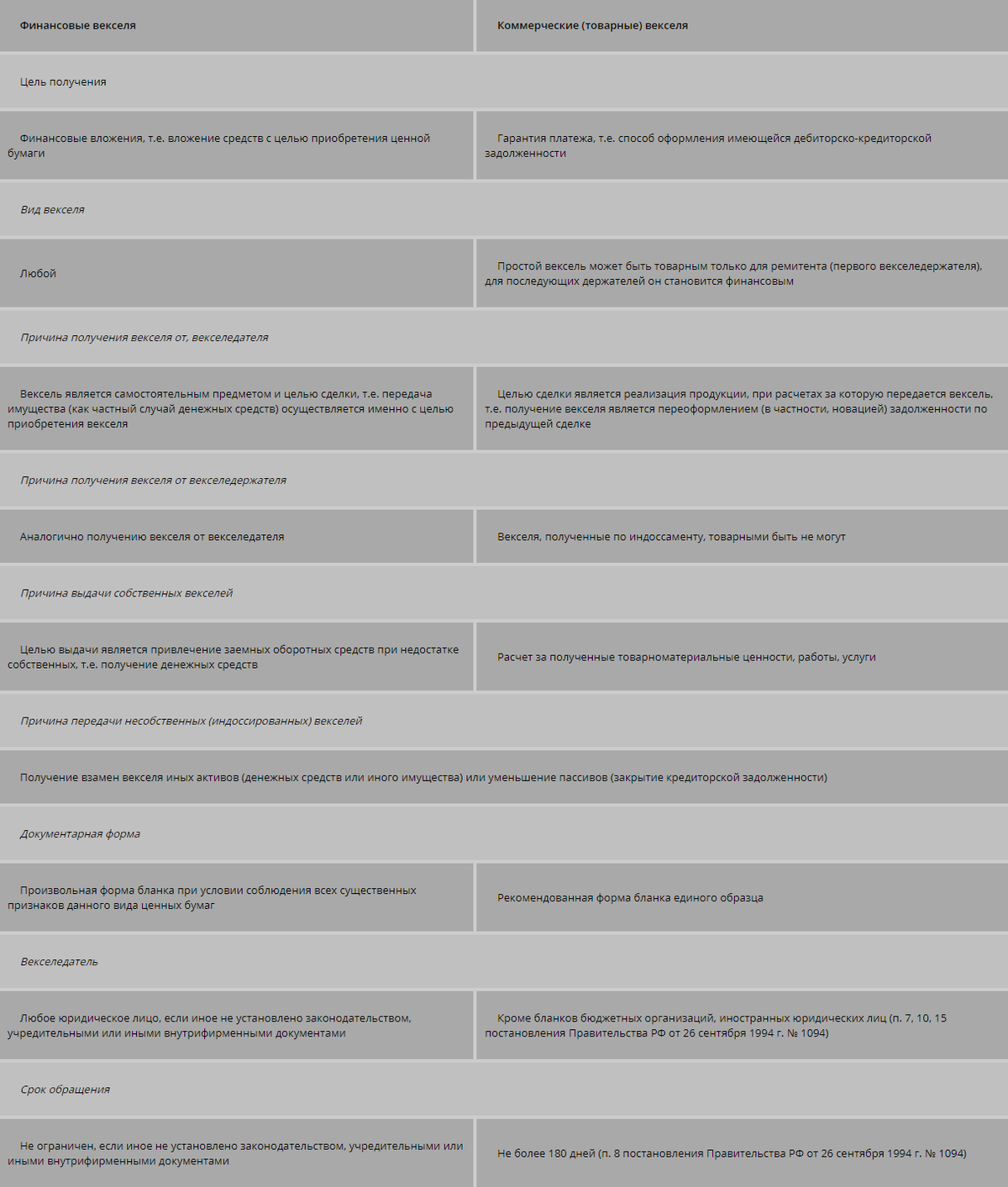

Основываясь на особенностях учета операций с финансовыми и товарными (коммерческими) векселями можно определить их характерные признаки.

Таблица. Характерные признаки товарных (коммерческих) и финансовых векселей