- 10 мая 2023

- 22 минуты

- 2 109

Методы и подходы оценки бизнеса

Статью подготовили специалисты образовательного сервиса Zaochnik.

Методы оценки бизнеса

Для оценки бизнеса используется три подхода, каждый из которых имеет свои характерные методы: доходный, сравнительный и затратный.

Доходный подход

Доходный подход при оценке бизнеса подразумевает, что доход является основным фактором, который определяет величину стоимости объекта. Более высокий доход, который приносит объект оценки, равен более высокой его рыночной стоимости при прочих равных условиях. Особое место в данном контексте отводится продолжительности периода получения дохода, степени и виду рисков, которые присущи данному процессу.

Доходный подход – это исчисление текущей стоимости будущих доходов, которые вероятно возникнут как итог использования собственности и возможной дальнейшей её продажи.

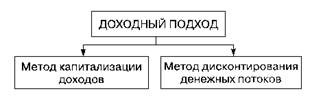

В соответствии с данным подходом применяются методы капитализации доходов и дисконтирования денежных потоков. На изображении ниже схематично продемонстрированы методы доходного подхода, которые используются для оценки бизнеса.

Метод капитализации доходов

Метод капитализации доходов при оценке бизнеса представляет собой систему, которая основана на то, что стоимость доли собственности в предприятии равняется текущей стоимости будущих доходов, которые возможно сможет принести данная собственность.

В соответствии с данным методом можно определить рыночную стоимость бизнеса при помощи следующей формулы:

Необходимо заметить, что использования метода капитализации доходов сопоставимо с реализацией в процессе оценки следующих этапов:

- Анализ финансовой отчётности предприятия. Ключевыми документами, которые помогают провести данный вид анализы являются бухгалтерский баланс и отчёт о прибылях и убытках за последние три года. Этот этап предусматривает проведение нормализации документов иными словами, внесение поправок на различные чрезвычайные и единовременные статьи. Более того, данным этапом обусловлено проведение трансформации отчётности, которая подразумевает её перевод на общепринятые стандарты бухгалтерского учёта.

- Выбор величины прибыли для капитализации. На этом этапе необходимо выбрать период текущей производственной деятельности, результаты которой в будущем капитализируются. По факту капитализируемой величиной выступает прибыль последнего отчётного года.

- Расчёт адекватной ставки капитализации предприятия. Данная ставка всегда рассчитывается посредством вычета из ставки дисконта ожидаемых среднегодовых темпов роста прибыли или денежного потока. В ситуации, когда ставка дисконта известна, ставку капитализации можно вычислить по следующей формуле:

- Определение предварительной величины стоимости.

- Внесение поправок при наличии нефункциональных активов. Данный показатель является оценкой рыночной стоимости согласно принятым методам по каждому из видов активов, здесь могут быть автомобили, а также движимое и недвижимое имущество.

- Проведение поправок на контрольный и неконтрольный характер оцениваемой доли, в том числе недостаток ликвидности.

Метод дисконтирования

Метод дисконтирования денежных потоков основан на составлении прогноза этих потоков от данного бизнеса, которые после дисконтируются по соответствующей ставке дисконта.

Выделяют несколько основных этапов оценки предприятия посредством метода дисконтирования денежных потоков:

- Выбор модели денежного потока.

- Определение величины периода прогнозирования.

- Ретроспективный анализ и прогнозирование дохода от продаж.

- Подробный анализ и прогнозирование трат.

- Анализ инвестиционных процессов и их прогнозирование.

- Расчет объёма денежного потока для каждого года периода прогнозирования.

- Расчёт ставки дисконта.

- Вычисление стоимости проекта в постпрогнозный период.

- Вычисление текущей стоимости будущих денежных потоков, принимая во внимание стоимость проекта в постпрогнозный период.

- Внесение корректировок.

Теперь остановимся на каждом этапе более подробно.

Выбор модели денежного потока. Оценивая бизнес, применяются одна из двух моделей денежного потока: для собственного капитала или для всего капитала, который был инвестирован. Таблица ниже демонстрирует процедуру определения денежного потока для собственного капитала.

| Чистая прибыль после уплаты налогов | |

| плюс | Амортизационные отчисления |

| плюс (минус) | Уменьшение (прирост) собственного оборотного каптала |

| плюс (минус) | Уменьшение (прирост) инвестиций в основные средства |

| плюс (минус) | Прирост (уменьшение ) долгосрочной задолженности |

| равно | Денежный поток |

Применение данной модели для всего инвестиционного потока предусматривает его разделение, хоть и весьма условное, на собственный и заёмный капиталы.

Определение величины периода прогнозирования. В соответствии с данным методом стоимость предприятия должна формироваться на основе будущих, но не прошлых потоках. В силу этого данный этап выделяет свою основную задачу, которая заключается в выработке прогноза денежного потока на будущий временной период, отсчитывая новый период с начала текущего года.

Ретроспективный анализ и прогнозирование дохода от продаж. В данном случае на анализ выручки и её прогноз оказывают воздействие несколько факторов, которые приведены ниже:

- Номенклатура продукции, которая выпускается.

- Ретроспективные темпы роста и развития организации.

- Уровень спроса на продукцию.

- Текущая и прогнозируемая инфляция и её темпы.

- Производственные мощности, которыми располагает предприятие.

- Доля оценки предприятия на рынке и пр.

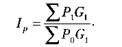

Примечательно, что уровень инфляции измеряется посредство индекса цен, которые, в свою очередь, характеризуют среднее изменение уровня цен за конкретный период времени. С этой целью применяется формула следующего вида:

Подробный анализ и прогнозирование трат. Этот этап выделен с целью учёта всех ретроспективных взаимосвязей и тенденций, а также для исследования структуры расходов, в первую очередь, соотношения постоянных и переменных издержек.

Анализ инвестиционных процессов и их прогнозирование. Данный этап состоит из трёх компонентов: оценка собственных оборотных средств, активов, долгосрочных кредитов и акций.

Расчет объёма денежного потока для каждого года периода прогнозирования. В этой связи выделяют всего два метода расчёта объёма денежного потока: косвенный и прямой. Косвенный концентрируется на анализе потока денежных средств в соответствии с видом направления деятельности. Прямой направлен на анализ движения денежных средств по статьям прихода и расхода, иными словами, по бухгалтерским счетам.

Расчёт ставки дисконта. Для этого метода выделяют два способа определения ставки дисконта:

- Для денежного потока собственного капитала:

- Модель оценки капитальных активов.

- Метод кумулятивного построения.

- Для денежного потока, который инвестируется.

- Модель средневзвешенной стоимости капитала.

Применение ставки дисконта для денежного потока всего инвестиционного капитала равняется сумме взвешенных ставок отдачи на собственный капитал заёмных средств, где весовыми значениями выступают доли заёмных и собственных средств в структуре капитала. Данная ставка дисконта получила название средневзвешенной стоимостью капитала. Её расчёт производится по формуле ниже:

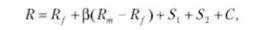

Согласно модели оценки капитальных активов, рассчитать ставку дисконта можно по формуле:

Модель оценки капитальных активов базируется на анализе массивов данных фондового рынка, если более точно – на исследованиях изменений доходности свободно обращающихся акций.

В этой связи безрисковая ставка дохода в мировой практике идентична ставка дохода по долгосрочным государственным долговым обязательствам или вложениям, для которых характерен наименьший уровень риска.

(З – Коэффициент является мерой систематического риска. Его расчёт производится на основе амплитуды колебаний общей доходности акций конкретной компании в сравнении с общей доходностью фондового рынка. Общую доходность можно рассчитать по следующей формуле:

Общая доходность акций компании за период = Рыночная цена акции на конец периода - Рыночная цена акции на начало периода + Выплаченные за период дивиденды / Рыночная цена на начало периода.

Вычисление стоимости проекта в постпрогнозный период. В основе данного этапа предпосылки о том, что бизнес может приносить доход даже после завершения прогнозного периода. От перспективы развития бизнеса в постпрогнозный период во многом зависит, какой способ выбрать для вычисления ставки дисконта:

- Метод расчёта по ликвидационной стоимости. Его используют в ситуации, когда в постпрогнозный период весьма ожидаемо становится банкротство компании с последующей продажей имеющихся активов. Таким образом, ликвидационная стоимость рассчитывается с учётом расходов, которые пойдут на ликвидацию, а также скидка на срочность.

- Метод расчёта по стоимости чистых активов.

- Метод предполагаемой продажи, который заключается в перерасчёте денежного потока в показатели стоимости посредством специфических коэффициентов, полученных на основе анализа ретроспективных данных по продажам подобных компаний.

- Расчёт конечной стоимости в соответствии с моделью Гордона, где годовой доход постпрогнозного периода капитализируется в виде показателей стоимости при помощи коэффициента капитализации, вычислить который можно как разницу между ставкой дисконта и долгосрочными темпами роста:

Вычисление текущей стоимости будущих денежных потоков, принимая во внимание стоимость проекта в постпрогнозный период. Этот этап основан на суммировании текущей стоимости периодических денежных потоков и текущей стоимости проекта в постпрогнозный период, которые ожидается позднее.

Внесение корректировок. Этот этап целиком посвящён внесению поправок. Первая поправка основывается на том, что при расчёте стоимости принимаются во внимание активы предприятия, которые принимают активное участие в производстве. Однако надо заметить, что всякое предприятие в любой момент времени могут иметься активы, которые не заняты в производстве. В этой связи необходимо определить рыночную стоимость данных активов и складывать их со стоимостью, которая получилась при дисконтировании денежного потока. Следующая поправка вносится в качестве учёта величины по факту собственного оборотного капитала. В модель дисконтированного денежного потока состоит из требуемой величины собственного оборотного капитала, которая имеет прямое отношение к прогнозному уровню реализации.

Сравнительный подход

Наибольшую эффективность сравнительный подход имеет при наличии активного рынка сопоставимых объектов собственности. Доскональность оценки зависит от качества собранных данных, сведений о недавних продажах сопоставимых объектов.

Оценщик собирает достоверную информацию, которая состоит из данных эконометрических характеристик, сведений о времени продажи, месте, условиях продажи и финансирования. Действенность оценки уменьшается вместе с сокращением количества сделок и при условии, что момент их совершения и момент оценки разделяется продолжительным периодом времени.

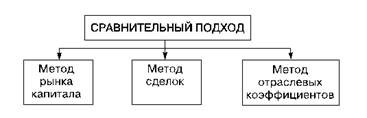

Сравнительный подход при оценке бизнеса подразумевает применение методов рынка капитала, сделок и отраслевых коэффициентов.

Метод рынка капитала базируется на применении рыночных цен акций аналогичных компаний. Инвестор, который действует в соответствии с принципом замещения, имеет возможность заниматься инвестированием либо в эти компании, либо в оцениваемую. В этой связи данные о компании, акции которой находятся в свободной продаже, при определённых корректировках выполняют функцию ориентира для расчёта цены компании. Активно данный метод используется в первую очередь для оценки контрольных пакетов акций.

На изображении ниже показаны методы сравнительного подхода в оценке бизнеса.

Суть метода сделок заключается в анализе цены приобретения контрольных пакетов акций сходных компаний.

Метод отраслевых коэффициентов даёт возможность рассчитать ориентировочную стоимость бизнеса по формулам, которые выводятся на основе отраслевой статистики.

Сравнительный подход используется при установлении стоимости предприятия посредством следующих действий. Для начала происходит выбор компании, которая будет аналогична оцениваемой, при условии, что её недавно продали. После происходит расчёт соотношения цены продажи и какого-либо финансового показателя по предприятию-аналогу. Данное соотношение получило название мультипликатора. Затем умножается величина мультипликатора на тот же базовый финансовый показатель оцениваемой компании для получения её стоимости.

Процесс оценки предприятия методами компании-аналога и сделок состоит из нескольких этапов:

- Сбор необходимой информации. При данном подходе используются два типа информации:

- Рыночная, которая является данными о фактических ценах купли-продажи акций, аналогичных с акциями оцениваемой компании. Примечательно, что именно уровень фондового рынка влияет на качество и доступность данной информации.

- Финансовая, которая выступает в виде бухгалтерской и финансовой отчётности, в том числе оперирует дополнительными сведениями, дающие возможность установить сходство компаний и провести необходимые корректировки, которые позволяют сопоставить данные.

- Сопоставление со списком аналогичных предприятий. Предприятия включаются в данный список только после тщательного анализа официальной отчётности и дополнительно полученной информации. Ключевыми критериями отбора являются отраслевое сходство, размер, перспективы роста, возможность финансового риска, а также качество менеджмента и пр.

- Финансовый анализ, который производит оценщик посредством всех традиционных приёмов и способов.

- Расчёт оценочных мультипликаторов. Чтобы рассчитать мультипликатор, нужно:

- Определить стоимость акции по всем компаниям, которые выступают в качестве аналога.

- Рассчитать финансовую базу за конкретный период времени.

Выделяют два типа мультипликаторов:

- Интервальные. (цена/прибыль, цена/денежный поток, цена/дивиденды, цена/выручка от реализации).

- Монетные. (цена/стоимость активов, цена/чистая стоимость активов).

- Выбор размера мультипликатора. Конечная стоимость и процесс её формирования определяется тремя последовательными этапами:

- Выбор размера мультипликатора.

- Взвешивание промежуточных результатов.

- Внесение конечных корректировок.

Выбор величины мультипликатора достаточно трудная процедура, которая требует правильного и адекватного объяснения, которое фиксируется в отчёте. Она состоит в устранении экстремальных величин и возрастает среднее значение мультипликатора по группе аналогов. Позднее проводится финансовый анализ, с целью выбора конкретного мультипликатора с применением финансовых коэффициентов и показателей, которым максимально близки с данным мультипликатором.

Величина финансового коэффициента позволяет определить положение оцениваемой компании в общем списке. Полученные результаты сопоставляются с рядом мультипликаторов, и таким образом возможно более точно определить величину, которая может применяться с целью определения стоимости оцениваемой компании.

Метод затратного подхода

Самым распространённым является третий подход оценки предприятий, которые имеют разнородные активы, в том числе и финансовые, а также в ситуации, когда бизнес не приносит устойчивый доход. Вполне логично применять методы затратного подхода для оценки специальных видов бизнеса. Собираемая информация состоит из данных об оцениваемых активах, об уровне заработной платы, о стоимости материалов, расходах на оборудование, прибыли и накладных расходах строителей на местном рынке и пр. Вся необходимая информация зависит от специфики оцениваемого объекта.

Существуют определённые трудности в применении затратного подхода для оценки уникальных объектов, которые представляют собой некую историческую ценность.

При затратном подходе оценивание бизнеса происходит с помощью метода чистых активов, а также метода ликвидационной стоимости. На изображении ниже представлены методы затратного подхода в оценке бизнеса.

Определение рыночной стоимости посредством метода чистых активов является разностью между суммой рыночной стоимости всех активов предприятия и величиной его обязательств. Подобный расчёт включает в себя несколько этапов:

- Оценивание недвижимого имущества в соответствии с обоснованной рыночной стоимостью.

- Установление объёма рыночной стоимости машин и оборудования.

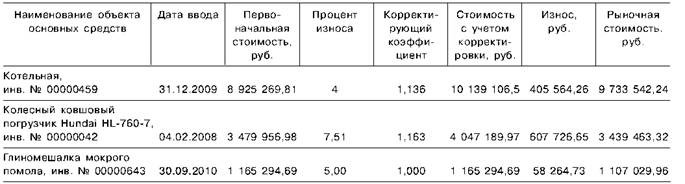

Примером в данной ситуации может послужить расчёт восстановительной стоимости основных средств на дату оценки посредством средних коэффициентов удорожания стоимости нового строительства, реконструкции и капитального ремонта для организации с применением коэффициентов индексации. Для этого необходимо вычислить размер износа в процентном соотношении и денежном выражении, рыночную стоимость, которая определяется как разница между восстановительной стоимостью и величиной износа. В таблице ниже продемонстрирован расчёт рыночной стоимости основных средств.

- Устанавливаются и производится оценка нематериальных активов.

- Производится перевод товарно-материальных активов в текущую стоимость.

- Даётся оценка дебиторской задолженности.

- Происходит определение стоимости собственного капитала посредством вычитания из обоснованной рыночной стоимости суммы активов текущей стоимости всех обязательств.

Метод ликвидационной стоимости предприятия предполагает расчёт данной стоимости, который представляет собой разницу между суммарной стоимостью активов предприятия и затратами, которые уйдут на его ликвидацию.

Расчёт ликвидационной стоимости предполагает несколько этапов:

- Прежде всего разрабатывается календарный график ликвидации активов, за основу которого берётся последний балансовый отчёт, поскольку продажа всех видов активов предприятия требует разного времени.

- Устанавливается размер выручки от ликвидации активов.

- Происходит уменьшение активов на величину прямых затрат.

- Происходит уменьшение ликвидационной стоимости активов на сумму расходов, которые каким-либо образом связаны с владением активами до их продажи, в том числе затраты, идущие на сохранение запасов, готовой продукции и незавершённого производства. Срок дисконтирования соответствующих затрат вычисляется в соответствии с календарным графиком продажи активов предприятия.

- Суммируется или отнимается операционная прибыль ликвидационного периода.

- Отнимаются преимущественные права на выходные пособия и выплаты работникам предприятия, требования кредиторов по обязательствам, а том числе обеспеченным залогом имущества ликвидируемого предприятия.

- Расчёт ликвидационной стоимости предприятия происходит с помощью вычитания их скорректированной стоимости всех активов баланса суммы текущих затрат, которые относятся к ликвидации предприятия, в том числе величины всех обязательств.

Ниже представлена таблица, которая отражает корректировки, вносимые в процессе расчёта ликвидационной стоимости для зданий, машин и оборудования.

| Оценочная стоимость | |

| Минус прямые затраты | |

| РV-фактор (с учетом календарного графика ликвидационной стоимости) | |

| Текущая стоимость чистой выручки |

Далее представлена таблица, которая необходима в процессе внесения поправок для расчёта расходов, имеющих отношение к владению активами до момента их реализации.

| Затраты на владение | Величина затрат в месяц | Срок несения затрат до ликвидации, мес. | PV-фактор | Текущая стоимость затрат |

| Товарно-материальные запасы | ||||

| Оборудование и машины | ||||

| Недвижимость |

В завершении необходимо резюмировать, что все три подхода связаны между собой, но при этом для каждого из них нужно использовать конкретные виды информации, получаемые на рынке.